М.В. Вигдорович,

доктор физико-математических наук,

заместитель начальника управления

финансового планирования и анализа

АКБ «Пробизнесбанк»

В настоящее время бюджетирование является весьма модной темой отечественного менеджмента, представленной в огромном количестве семинаров, конференций и печатных изданий. Вместе с тем, тема эта настолько многогранна, что практически любое подобное обсуждение начинается с определения того, что же имеется в виду под термином «бюджетирование». В качестве возможных составляющих упоминаются финансовое планирование, мотивация персонала, смета расходов, документооборот, контроль расходования ресурсов и т.п.

Столь пестрый набор характеристик, обрушивающихся на потенциального слушателя, вынуждает проследить тот путь, по которому происходило постепенное функциональное наполнение современного бюджетирования.

Генезис бюджетирования

В качестве отправной точки здесь, видимо, можно взять так называемое «традиционное» бюджетирование: составили смету расходов (бюджет) и на год забыли об этой процедуре. Прошел год – и все снова. Такой подход к управлению во все последние годы неоднократно подвергался критике, основные тезисы которой нетрудно выделить.

Традиционное бюджетирование отображает состояние финансовых ресурсов на определенный момент: с этим связана его близорукость, поскольку из виду упускается возможная потеря клиентов или угроза снижения объемов продаж нового продукта. Распространенное мнение среди тех, кто внедрил современное бюджетирование: традиционный бюджет препятствует потенциальному росту банка, концентрируя внимание менеджеров на краткосрочных финансовых результатах. Ориентация на уровень расходов предыдущего года связывает «по рукам и ногам». Например, руководство бизнес-единицы определило возможность запуска нового вида деятельности, который обещает значительную прибыль, но из-за страха «не влезть» в бюджет оно колеблется и тратит больше времени на принятие решения. Решение часто бывает негативным, т.е. отказом от перспективного направления бизнеса.

Другой критический тезис связан с так называемыми искусственными временными пределами. Типичным примером здесь являются трудности при выводе нового продукта на рынок. Скажем, в феврале подразделения маркетинга объявило, что банк предоставит рынку новый продукт в течение 3 месяцев. Если бюджетный период длится с 1 января по 1 января, а ресурсы уже распределены, то возникает вопрос: где взять дополнительные средства для вывода нового продукта на рынок, причем неважно, какие он обещает прибыли.

Традиционное бюджетирование сопряжено с длительным формированием бюджета. При согласовании бюджета имеет место большое количество итераций, на которое расходуется много времени.

И, наконец, крайне неприемлемым в традиционном бюджетировании является неадекватное отражение реального бизнеса банка и его подразделений. Причиной тому является отсутствие динамичности, невозможность четкого определения эффективности и вклада подразделений в финансовый результат.

Стремление устранить вышеперечисленные недостатки и проблемы привело к пониманию того, что эффективное бюджетирование должно представлять собой непрерывный технологический процесс. Поскольку именно ему, современному бюджетированию, будет посвящено все дальнейшее обсуждение в самых различных аспектах, перечислим в тезисной форме его основные черты как антитезу традиционному бюджетированию.

Во-первых, это – делегирование полномочий и ответственности звеньям низшего уровня, хозяйственная самостоятельность подразделений, наделение их определенным имуществом (капиталом) для решения поставленных перед ним задач. Во-вторых, это – отнесение на подразделения затрат и доходов с вытекающей отсюда финансовой ответственностью, включающей мотивацию персонала в зависимости от финансового результата подразделения. В-третьих, взаимодействие с другими подразделениями в части перераспределения общебанковских ресурсов, переноса стоимости, взаимного оказания услуга. Вопросы обеспечение управляемости соответствующих процессов непосредственно связаны с тем местом, которое должно при этом занимать бюджетирование по отношению к стратегии и оперативному управлению в банке.

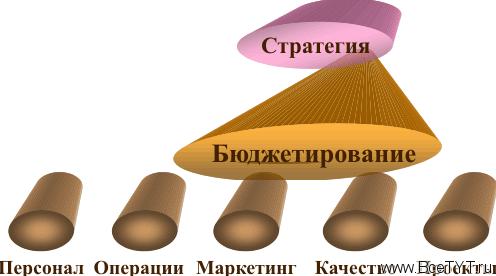

Анализ зависимости эффективности управления от характеристик внешнего окружения говорит о том, что пятилетние планы и годовые бюджеты обеспечивали адекватную поддержку и контроль в течение всего 20-го века в связи с относительной стабильностью и незначительной изменчивостью деловой среды. Вместе с 21-м веком пришло беспрецедентное количество слияний и поглощений компаний, стало массовым онлайновое ведение продаж, и взрывообразное распространение новых бизнес-технологий автоматически сделало старые бюджетные системы неэффективными. Все это объективно потребовало существование некоего нового управленческого инструмента, обеспечивающего управляемую реакцию бизнеса на изменение внешней среды. С учетом того, что способность исполнять стратегию была признана западным менеджментом более важной, нежели качество самой стратегии [1] , современная технология бюджетирования стала инструментом для исполнения стратегии – с одной стороны, и ключом к оперативному управлению – с другой ( Рис. 1 ). Проблемами, подлежащими решению в контексте такой взаимосвязи, стали согласование стратегии и бюджетов, поддержка непрерывно изменяющихся планов, консолидация данных в течение дней вместо недели, обеспечение своевременных и необходимых отчетов и анализа. Все это представляет собой весьма сложную управленческую и технологическую задачу для любого банка. Но ценой вопроса при этом является возможность управлять бизнесом на основании информации, связанной с сегодняшним и даже завтрашним днем, а не с предыдущим кварталом или годом.

Верхний уровень: стратегия. Нижний уровень: секторизация банка (оперативное управление) по видам деятельности, или по видам бизнеса, или по процессам, или по внутренней организационной структуре (на усмотрение менеджеров банка). Промежуточный уровень: бюджетирование.

Рис. 1. Место бюджетирования по отношению к стратегии и оперативному управлению.

Таким образом, бюджетирование можно рассматривать как технологию управления бизнесом на всех уровнях банка через бюджеты, включая постановку целей (планирование), контроль исполнения, подведение итогов, анализ и внесение необходимых корректив. На этапе постановки целей возникает необходимость связать со стратегией банка ключевые показатели деятельности и определить бюджеты подразделений и банка в целом. На стадии контроля исполнения возникают вопросы управления ресурсами и подведения промежуточных итогов. По окончании отчетного периода производится расчет окончательных показателей и сведение бюджетов, проводится анализ в разрезах «план/факт», «факт/факт» (по периодам) и выясняются причины отклонений. По результатам такого анализа осуществляются мероприятия по регулированию установленных стандартов и норм: производится изменение внутренних цен, банковских ставок, перераспределение ресурсов, изыскание фондирования, изменение нормативов и численности персонала, и т.п. Общая организация такого цикла практически неизменна, в то время как индивидуальные реализации различаются. Например, при постановке целей можно ориентироваться на утвержденную стратегию развития банка, на дополнительные маркетинговые исследования, проводимые с целью изучения и прогнозирования изменений внешней среды, а также использовать другие источники информации. Современной тенденцией в организации циклов подобного рода является их максимальное укорочение во времени и увеличение частоты применения – вплоть до ежемесячного. Целью при этом является повышение эффективности бюджетного процесса в целом, включая максимально возможный учет изменчивости внешней среды. Таким образом, речь может идти о принятии бюджета всего за несколько дней, по крайней мере, в течение одной недели! Разумеется, повсеместно такой практики не существует, но прецеденты имеются, и, следовательно, сама по себе такая постановка задачи имеет обоснованное право на существование. Естественно, это возможно лишь при устранении итераций в ходе планирования.

Бюджет, представляющий собой на языке отчетных форм просто набор некоторых таблиц, наделяется в ходе бюджетирования определенным смыслом: являясь финансовым планом деятельности банка, после своего утверждения он обретает статус договора между участниками финансового управления. Само финансовое управление на основе бюджета имеет двоякую направленность. В широком смысле этого слова, речь идет об управлении бизнесом банка через бюджет для достижения целей на основе ключевых показателей деятельности. Для этого вида управления – бюджетного управления – характерно планирование от целей, использование финансового моделирования и его инструментов, использование дополнительной информации из внешнего окружения банка, более длительные интервалы планирования, укрупненная номенклатура и статьи бюджета. В узком смысле слова, финансовое управление представляет собой оперативное бюджетирование, т.е. управление выполнением финансового плана через бюджеты для наиболее эффективного использования ресурсов. Для оперативного бюджетирования характерно планирование деятельности в рамках бюджета, детальная номенклатура и статьи бюджета, использование в основном информации из учетных систем, ограниченность интервала планирования запланированными в бюджете задачами. Осознание различия между оперативным бюджетированием и бюджетным управлением весьма существенна, и цена вопроса здесь исчисляется десятками тысяч долларов, что может проявиться в результате приобретения неверно выбранного IT-решения.

Организационное и структурное воздействие на банк при внедрении технологии бюджетирования начинается с его бюджетной структуризации, т.е. с классификации подразделений в отношении того, каким образом они будут участвовать в бюджетировании. Так, одни подразделения могут самостоятельно планировать прирост активов и пассивов, клиентов, качество кредитного портфеля. Для других подразделений планы могут формироваться исключительно нормативным образом (например, по задаваемым темпам роста трендов с учетом исторической информации). Подразделению может быть дано или не дано право автономно управлять своей финансово-хозяйственной деятельностью и персоналом. Профильная деятельность подразделений может контролироваться тоже по-разному: путем оценки через балансы и отчеты о прибылях и убытках или путем прямого участия руководства банка в выработке решений, внутренних по отношению к подразделению.

Наиболее распространенными бюджетными типами подразделений являются центры финансовой ответственности – по одной идеологии, и центры прибыли и центры затрат – по другой. По сути, и ЦФО, и центры прибыли или затрат могут нести финансовую ответственность за свою деятельность перед менеджментом банка по одному механизму – например, путем оценки выполнения планов по финансовым результатам. Однако, реализации этого механизма могут быть существенно различными. Важным отличием между центром прибыли и центром затрат является то, что у первого доходная часть отчета о прибылях и убытках формируется за счет «внешних» поступлений от клиентов банка, тогда как у центра прибыли доходная часть может формироваться исключительно за счет «внутренних» поступлений, обеспечиваемых за счет обслуживания других подразделений банка. В ряде случаев такое различие может быть выражено в совершенно разных схемах выстраивания взаимоотношений между внутрибанковскими подразделениями.

Внутренняя управленческая отчетность

Притчей во языцех уже стало то, что банк представляет собой структуру, которой приходится взаимодействовать со следующими категориями заинтересованных сторон:

- акционеры;

- высший менеджмент;

- клиенты,

- персонал,

- регулирующие органы.

И если интересы регулирующих органов во внутренней отчетности находятся, видимо, на последнем месте, то интересы первых четырех категорий едва ли могут игнорироваться эффективной системой бюджетного управления.

Для отражения параметров, связываемых с любыми заинтересованными сторонами, используются ключевые показатели деятельности. Набор ключевых показателей весьма субъективен, хотя некоторые из них являются широко распространенными. Не вдаваясь в подробности, отметим, что часто и обоснованно используются следующие показатели, ассоциируемые (что, однако, весьма условно) с приведенными выше заинтересованными сторонами:

- показатели эффективности: норма прибыли на капитал (ROE), норма прибыли на активы (ROA);

- управленческие показатели: структура активов – кредиты, ценные бумаги, инвестиции; структура пассивов – текущие и срочные обязательства, капитал; операционные доходы, расходы и комиссионные доходы; соотношение «административные расходы / операционные доходы»;

- клиентские показатели: 10-50 крупнейших заемщиков, 10-50 крупнейших пассивов;

- показатели персонала (отношение численности операционного персонала к активам, отношение численности кредитных инспекторов к кредитному портфелю, средний фонд оплаты труда по фронт-, бэк- и миддл-офисам, соотношение «расходы на оплату труда персонала / прибыль».

Разумеется, приведенный выше перечень ни в коей мере не претендует на исчерпываемость. Вместе с тем, ряд перечисленных показателей позволяет ориентироваться на определенные значения, считающиеся общепринятыми в западной банковской среде.

После определения ключевых показателей деятельности следует сформировать набор форм внутренней отчетности. Он может быть весьма разнообразным, но обоснованной представляется та точка зрения, что главенствующую роль в этом наборе форм должны играть балансы и отчеты о прибылях и убытках подразделений и банка в целом [2] . В пользу такого подхода говорит, в частности, то, что данные документы является основными как в РСБУ, так и в МСФО. Подход также органично согласуется с принципом мотивации подразделений в зависимости от финансового результата, отражаемого в отчете о прибылях и убытках.

Заполненные формы набора отчетности представят собой бюджет банка и бюджеты подразделений. Современными являются следующие принципы, закладываемые в технологию формирования бюджетов:

- иерархичность (многоуровневость), сочетающаяся с технологией «просверливания» (по английски – drill-down). Современный пользователь IT-систем (как аналитик, так и руководитель) считает необходимым иметь возможность в интерактивном режиме ознакомиться не только с показателями той или иной статьи бюджета, но и моментально перейти к изучению составляющих ее статей более низкого уровня;

- совместимость на уровне IT-систем с МСФО и РСБУ. Часто внутренняя управленческая отчетность генерируется не автономным образом, а привязана к РСБУ- или МСФО-отчетности и получается из них путем переклассификации статей бюджета. В качестве условного примера, менеджмент банка может принять решение об учреждении такой статьи бюджета, как «срочные депозиты клиентов от 31 до 180 дней». Одна из возможностей по формированию данной статьи может заключаться в переклассификации статей РСБУ-баланса, формируемых на основании балансовых счетов шаблона 4xy0z с 1<=x<=4; z=3,4.

- интегрируемость с аффилиатами. Часто имеет место ситуация, в которой банк в своей деятельности взаимодействует с различными дочерними структурами, в качестве которых типично могут выступать лизинговая, компания, брокерская компания и т.д. При этом ставится задача автоматической консолидации бюджета банка с бюджетами дочерних компаний, причем эти бюджеты – по крайней мере, балансы и отчеты о прибылях и убытках – изначально имеют другой формат. Такая задача также может решаться путем переклассификации статей бюджетов дочерних компаний в статьи банковского бюджета на основании заранее определенных правил.

В целом, необходимо отметить, что задача постановки внутреннего управленческого учета является весьма серьезной и по своей сложности не уступает постанове учета в соответствии с МСФО или РСБУ. Ей должно быть оказано соответствующее методологическое сопровождение, начиная с разработки принципов и заканчивая написанием инструкций для персонала, осуществляющего учет в соответствии с выработанными принципами. В противном случае неизбежно сложится ситуация, в которой участники процесса будут вспоминать, «кто и что имел в виду, когда говорил то, а делал это», и сформированная при этом отчетность будет обладать ценностью макулатуры.

После разработки методологии внутреннего учета неизбежно возникнет вопрос регистрации данных. В соответствии со сказанным ранее, для регистрации активов и пассивов во внутреннем учете может использоваться либо альтернативная система балансовых счетов, либо существующие балансовые счета дополняются специальными счетами для осуществления переклассификации. И в том, и в другом случае производится переклассификация совершаемых банком сделок из системы плана счетов РСБУ (МСФО) в систему внутреннего плана счетов (системы могут частично перекрываться в случае дополнения балансовых счетов дополнительными счетами). В реализации механизма переклассификации важно сохранить принцип двойной записи.

Для регистрации доходов и расходов бюджета в аналитических целях используется система счетов внутреннего финансового учета. Для обеспечения методологической устойчивости и следования единым принципам при учете доходов и расходов устанавливается соответствие между этими счетами финансового учета и символами по классификации Банка России (полностью по аналогии со «Схемой аналитического учета доходов и расходов в кредитных организациях» – Приложением к Положению Банка России от 05 декабря 2002 года №205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ»).

Анализ эффективности

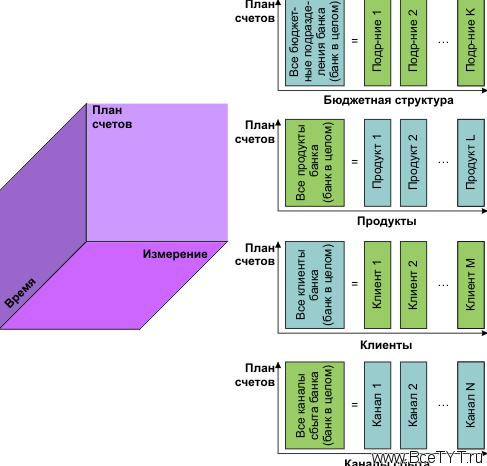

Финансовая эффективность банка может рассматриваться и анализироваться в самых разнообразных измерениях. Часто используются следующие 4 принципиальных измерения банка [3] : внутренняя бюджетная структура (по аналогии с организационно-штатной структурой), банковские продукты, каналы сбыта банковских продуктов и клиенты банка. Эти измерения обеспечивают различные перспективы при рассмотрении эффективности бизнеса, что во многом схоже с рассматриванием объекта через различные грани призмы.

Каждое измерение имеет 3 общие характеристики: план счетов, свойство единиц данного измерения при суммировании отражать результат банка в целом, и историческая хронология изменений. Рис. 2 отражает общую структуру таких измерений.

Вертикальная ось (план счетов) совместно используется всеми измерениями, в число которых входят бюджетные подразделения, продукты, клиенты и каналы сбыта. Каждое из измерений имеет также временную компоненту.

Рис. 2. Концепция измерений при анализе эффективности банка.

Способность создавать такие измерения и обеспечивать их информационное наполнение с высокой степенью точности зависит от доступности детализированной информации обо всех событиях (производимых сделках, выдачах и возвратах кредитов и процентов по ним, размещениях средств клиентами на депозиты и т.п.), происходящих внутри банка. Без такой детальной информации продукты, каналы сбыта и клиенты не смогут анализироваться самым непосредственным образом. Ведь главная книга бухгалтерского учета не обеспечивает всего того множества необходимых данных для такого анализа, да и не должна этого делать – у нее другие функции. Поэтому в традиционном подходе для того, чтобы производить анализ клиентов, каналов сбыта и продуктов, аналитику приходится использовать шаблоны, оценки, усреднения для создания моделей, позволяющих хоть как-то объяснить то или иное поведение трендов финансово-аналитических характеристик.

Построение же аналитической системы бюджетирования, основанной на измерениях, позволит универсально и единообразно осуществлять мониторинг и анализ финансовой эффективности банка во всех тех измерениях, которые были заложены в фундамент такой системы.

В основе методологии анализа эффективности работы банка лежит определение себестоимости производства продуктов, содержания каналов сбыта и обслуживания клиентов. Себестоимость фактически присутствует в расходной части отчета о прибылях и убытках подразделения, ассоциируемого с продуктом, каналом сбыта и клиентом. Другим компонентом расходной части отчета о прибылях и убытках подразделения, совершающего активные операции, является стоимость ресурсов, получаемых от банка для их размещения на внешнем рынке. Обратная ситуация имеет место для подразделения, осуществляющего пассивные операции по привлечению ресурсов: стоимость этих ресурсов при передаче их банку для использования активными подразделениями отражается в доходной части отчета о прибылях и убытках.

В связи с вышесказанным, формирование стоимости внутри банка и трансфертное перераспределение ресурсов являются краеугольными камнями бюджетирования.

Остановимся вначале на принципах определения стоимости ресурсов при их внутрибанковском трансфертном перераспределении. Существует два основных широко известных принципа ценообразования:

- деление спрэда, определяемого ставками привлечения и размещения на внешнем рынке, в некоторой точке;

- привязка цены внутренних ресурсов к рыночным индикаторам.

Второй из перечисленных способов обладает тем преимуществом, что позволяет привязать внутренние цены к внешнему рынку, и это благоприятствует формированию рыночных отношений между подразделениями внутри банка. Проблема, однако, заключается в том, что этот способ требует известной устойчивости рынка и наличия твердых ориентиров, которыми можно руководствоваться при определении цены как на привлекаемые, так и на размещаемые внутри банка ресурсы. В связи со сказанным, такая технология ценообразования весьма распространена в западной банковской среде.

В России, однако, такой подход малоприемлем, поскольку отсутствуют четкие ориентиры для систематического определения внутренних цен в привязке к внешним. Общепризнано, что ставка рефинансирования таким ориентиром являться не может, поскольку широко признано, что она весьма слабо влияет на рыночные ставки по реальным финансовым инструментам [4] .

Поэтому в отечественной банковской среде основным подходом к внутреннему ценообразованию может стать, вероятно, деление спрэда, существующего между ценой привлекаемых и размещаемых на внешнем рынке ресурсов. Существует весьма много разновидностей такого подхода, более или менее успешно реализуемых практически. Основная идея заключается здесь в том, что подразделение, привлекающее ресурсы на внешнем рынке, отдает их по определенной цене другим подразделениям, а образовавшаяся маржа формирует доходы этого подразделения. Аналогично формируется маржа подразделения, размещающего ресурсы на внешнем рынке. Наиболее деликатным вопросом здесь является фиксирование точки деления спрэда, которая и определит маржу пассивного и активного подразделений. Наиболее простым решением может быть деление спрэда пополам. Более сложные подходы обычно связываются с общей внутрибанковской моделью по формированию стоимости производства банковских продуктов и системой взаимодействия подразделений, поэтому однозначные и универсальные рецепты не могут быть здесь даны, но должны вырабатываться в зависимости от перечисленных факторов.

Существенным является то, что перераспределение ресурсов внутри банка должно осуществляться выделенным подразделением, назовем его условно Money Management (MM-подразделение). Важность такого подхода состоит в том, что без него оказывается проблематичным разложение общего плана счетов на элементы каждого из измерений. ММ-подразделение осуществляет оперативное перераспределение ресурсов на основании принципов и политики банка, отраженных в соответствующем нормативном документе, утверждаемом органом управления активами и пассивами банка. В процессе перераспределения ресурсов ММ-подразделение может выполнять также и ряд контрольных функций. Система мотивации труда работников ММ-подразделения может при этом включать элементы, обеспечивающие стимулирование выполнения банком бюджетных планов.

Вкратце рассмотрим вопросы формирования стоимости в банке. Один из возможных подходов связан с тем, что банк рассматривается как завод, производящий продукты (услуги) и продающий их клиентам. В соответствии с этим, можно ставить вопрос и о совершенно аналогичном механизме формирования цены, включающем себестоимость, расходы на сбыт и непосредственно маржу (прибыль до налогообложения) банка. Вопросы формирования себестоимости производства банковских продуктов, обслуживания клиентов и содержания каналов сбыта – тема, достойная отдельного обсуждения и неоднократно затрагиваемая в различных информационных источниках. Одним из принципиальных подходов может быть использование методологии функционального учета затрат. Его основная идея заключается в том, что накладные расходы, относительная доля которых на предприятиях обслуживания, каковыми являются банки, соизмерима или даже превышает прямые расходы по обеспечению «производства», не добавляются единым пакетом к стоимости произведенного продукта на последнем этапе, но в процессе производства связываются с функциями подразделений банка, играющими роль звеньев в технологической цепи производства. Данный подход позволяет воссоздать целиком картину затрат в банке, что дает неоценимую информацию менеджменту банка для осуществления эффективного внутреннего финансового управления.

Рынок решений

Кратко характеризуя рынок решений, отметим, что необходимо крайне тщательно подходить к вопросу о выборе поставляемых IT- и методологических решений. Как уже упоминалось ранее, при этом легко ошибиться и выбрать не то, что на самом деле необходимо. Другая опасность состоит в том, что подавляющее большинство таких решений не несет вместе с собой никакой методологии, либо прилагаемые методологии являются лишь демонстрационными образцами, цель которых – продемонстрировать встроенные функции программного комплекса, а не научить реальному управленческому учету и анализу. При этом приобретение «умного механизма», способного решать те или иные задачи, оказывается фактически бессмысленным, поскольку грамотная постановка задачи сама по себе является нетривиальной.

В соответствии с вышесказанным, может оказаться неоценимой возможность ознакомиться с уже внедренными технологиями бюджетирования в других банках. Однако, в ходе такого ознакомления следует иметь в виду, что, скорее всего, реализованные решения не были сертифицированы никакой авторитетной аудиторской компанией, а качество внедрения и само содержание финансово-аналитических методик может представлять собой предмет для отдельной дискуссии.

В заключение автор хотел бы отметить, что тема, связанная с современными технологиями бюджетирования, настолько многогранна, что каждый из затронутых в данной статье вопросов представляет собой самостоятельное поле для изучения и обсуждения. В соответствии с этим, самостоятельная разработка и внедрение технологий бюджетирования в банке без наличия какого-либо предыдущего опыта представляет собой высокорисковое мероприятие, которое вполне может завершиться неудачей или затянуться на долгие годы. При этом окажутся невостребованными те серьезные конкурентные преимущества, которые предоставляет банку эффективное современное бюджетирование как технология управления, и которые весьма высоко могут оцениваться независимыми финансовыми институтами, готовыми, согласно общедоступной информации, осуществлять целевое финансирование соответствующих проектов в российских банках.

- Robert S. Kaplan, David P. Norton, The Strategy-Focused Organisation. Harward: Harward Business School Press. 2000. 410p.

- Исторически сложилось так, что в силу ряда причин бюджет движения денежных средств (в английской версии – cash flow) используется в управленческой отчетности банков существенно реже.

- Mark E.Hennessy. Relationship Banking Solution Requirements: Discussion document. NCR, 1996. 41p.

- Так, после снижения ставки рефинансирования Банком России 17 февраля 2003 года до 18% аналитики в один голос отмечали, что наиболее существенное влияние, оказываемое этим актом, коснется доходов по вкладам, подлежащих налогообложению в 35% в случае, если реальная ставка по таким вкладам превышает ¾ от ставки рефинансирования. К бюджетированию, однако, это имеет весьма косвенное отношение и на рыночный ориентир никак не тянет. Тем более, что и сам Банк России реальных кредитово под свою ставку в последние годы не давал.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 3423 -

- 3423 -