Источник: журнал "Российский налоговый курьер"

Анищенко А.В.

аудитор ООО «Аудиторская фирма АТОЛЛ-АФ»

|

Под учетной политикой понимается принятая организацией совокупность способов ведения бухгалтерского учета. К ним относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, обработки информации, системы регистров бухгалтерского учета и т. д. Об этом говорится в пункте 2 ПБУ 1/98 «Учетная политика организации».

Учетная политика принимается по организации в целом. Поэтому обособленные подразделения организации не разрабатывают собственную учетную политику, а применяют ту, которая утверждена головным предприятием.

Учреждения, финансируемые собственником, в соответствии со статьей 120 ГК РФ являются самостоятельными юридическими лицами. Поэтому на них не распространяется учетная политика, принятая предприятием-собственником.

Разработка учетной политики

Согласно пункту 5 ПБУ 1/98 учетная политика разрабатывается главным бухгалтером организации и утверждается ее руководителем. При этом утверждается:

— рабочий план счетов;

— формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов;

— порядок проведения инвентаризации активов и обязательств организации;

— методы оценки активов и обязательств;

— правила документооборота и технология обработки учетной информации;

— порядок контроля за хозяйственными операциями;

— другие решения, необходимые для организации бухучета.

Многие организации прописывают в учетной политике ответственность главного бухгалтера. Однако в этом нет необходимости, поскольку обязанности главного бухгалтера установлены пунктом 2 статьи 7 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» (далее — Закон № 129-ФЗ).

Учетная политика на 2005 год должна быть утверждена до 31 декабря 2004 года. Вновь созданным организациям надо утвердить ее до первой публикации бухгалтерской отчетности, но не позднее 90 дней со дня государственной регистрации в качестве юридического лица.

Выбор вариантов учета

При разработке учетной политики главному бухгалтеру необходимо не только выбрать способ ведения учета, но и обосновать свой выбор законодательно установленными нормами (п. 1 ПБУ 1/98).

Все нормы действующего законодательства по бухгалтерскому учету можно разделить на две группы: одновариантные и многовариантные. В одновариантных нормах установлен единственный способ учета конкретных операций, который обязателен для всех. Эти способы учета в учетную политику не включаются. Если законодательством допускается несколько способов ведения бухучета, то выбирается один из них, который и закрепляется в учетной политике.

По некоторым хозяйственным операциям способ учета вообще не регламентирован. В этом случае главный бухгалтер разрабатывает собственный вариант учета таких операций и прописывает его в учетной политике. Если в нормативных актах по бухгалтерскому учету не учтена специфика деятельности организации и они не позволяют достоверно отразить ту или иную операцию, пункт 4 статьи 13 Закона № 129-ФЗ разрешает не применять правила учета, установленные действующим законодательством. При этом раскрыть и обосновать факты отступления от правил надо в учетной политике организации, а также в пояснительной записке к бухгалтерской отчетности.

Изменение учетной политики

Согласно пункту 4 статьи 6 Закона № 129-ФЗ однажды принятая учетная политика применяется организацией из года в год. Она может изменяться только в случаях:

— изменения законодательной или нормативной базы по бухгалтерскому учету;

— разработки организацией новых способов ведения бухгалтерского учета;

— существенного изменения условий деятельности организации.

Все изменения учетной политики должны вводиться с начала финансового года. При этом разработка способов учета для той деятельности, которой организация занялась впервые, изменением учетной политики не считается.

Изменение учетной политики оформляется приказом, который утверждает руководитель организации. В пояснительной записке к бухгалтерской отчетности необходимо раскрыть причины, суть и последствия изменений учетной политики.

Особенности учетной политики для организаций, применяющих спецрежимы

Организации, перешедшие на упрощенную систему налогообложения (УСН), освобождаются от обязанности вести бухучет, за исключением учета основных средств и нематериальных активов (НМА). Об этом сказано в пункте 3 статьи 4 Закона № 129-ФЗ.

Некоторые организации, применяющие «упрощенку», продолжают вести бухгалтерский учет в полном объеме. Как правило, это вызвано необходимостью представлять бухгалтерскую отчетность учредителям и внешним пользователям. Бухгалтерский учет в усеченной форме (только в части основных средств и НМА) не позволяет сформировать финансовый результат. Следовательно, учредители не смогут распределить прибыль, а внешние пользователи — оценить деятельность организации.

«Упрощенцы», которые ведут бухучет в части основных средств и НМА, отражают в учетной политике только правила учета этих активов. Те организации, которые, несмотря на применение УСН, осуществляют бухучет в полном объеме, формируют учетную политику полностью.

Для организаций, переведенных на ЕНВД, никаких исключений законодательством не предусмотрено. Они должны вести бухучет, а также составлять и применять учетную политику для целей бухгалтерского учета на общих основаниях.

Учетная политика и бухгалтерская отчетность

Формы бухгалтерской отчетности, которые утверждены приказом Минфина России от 22.07.2003 № 67н (далее — приказ № 67н), носят рекомендательный характер. Организация может применять их, а может разработать на основе минфиновских образцов собственные формы отчетности. Решение о применении отчетных форм, рекомендованных главным финансовым ведомством, закрепляется в учетной политике. Если организация разрабатывает свои формы, их нужно утвердить в учетной политике.

В бухгалтерской отчетности отражаются отдельными строками только существенные показатели [1]. Согласно пункту 1 приказа № 67н показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. В учетной политике следует закрепить величину уровня существенности, а также иные признаки существенности показателя.

Основные элементы учетной политики

В учетной политике отражаются методы оценки и списания материально-производственных запасов (МПЗ) и финансовых вложений, способы амортизации основных средств и НМА, формирования стоимости готовой продукции, порядок признания доходов и расходов, возможность формирования резервов и др. Рассмотрим основные элементы учетной политики.

Материально-производственные запасы

Действующей нормативной базой по бухгалтерскому учету допускается несколько способов учета МПЗ.

Для оценки поступающих МПЗ организация вправе выбрать один из двух вариантов учета — с использованием счета 15 «Заготовление и приобретение материальных ценностей» или без него.

Если организация учитывает МПЗ на счете 10 «Материалы» по фактическим затратам на их приобретение, то счет 15 ей не нужен. Если же МПЗ отражаются на счете 10 по учетным (плановым, нормативным) ценам, то для определения фактической себестоимости МПЗ используется счет 15.

Для оценки МПЗ, отпускаемых в производство (или для иных целей), пункт 16 ПБУ 5/01 «Учет материально-производственных запасов» предусматривает четыре варианта:

— по себестоимости каждой единицы;

— по средней себестоимости;

— по себестоимости первых по времени приобретения МПЗ (способ ФИФО);

— по себестоимости последних по времени приобретения МПЗ (способ ЛИФО).

Выбрав для какой-либо группы (вида) МПЗ один из этих вариантов учета, организация должна применять его последовательно из года в год.

Создание резерва под снижение стоимости материальных ценностей предусмотрено пунктом 25 ПБУ 5/01. Этот резерв отражается на счете 14. Формирование данного резерва обязательно при наступлении обстоятельств, перечисленных в этом пункте.

Резерв под снижение стоимости материальных ценностей создается по каждой единице МПЗ. На это указывает пункт 20 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28.12.2001 № 119н. Однако допускается создание резерва по отдельным видам (группам) аналогичных или связанных МПЗ. Организация, которая решила формировать резерв под снижение стоимости группы материальных ценностей, должна закрепить это в учетной политике. Но следует помнить, что нельзя создавать резерв по таким укрупненным группам (видам) МПЗ, как основные или вспомогательные материалы, готовая продукция, товары, запасы определенного операционного или географического сегмента и т. п.

Особенности учета товаров

Пункт 13 ПБУ 5/01 предоставляет торговым организациям возможность выбрать один из вариантов учета транспортно-заготовительных расходов по доставке товаров. Во-первых, такие затраты можно учитывать в себестоимости товаров. Во-вторых, учет транспортно-заготовительных расходов можно вести на счете 44 и впоследствии распределять их на реализованные товары и остаток товаров на складе. Выбранный способ учета указанных расходов торговая организация должна закрепить в учетной политике.

Организации розничной торговли могут учитывать товары двумя способами:

— по покупным ценам;

— по продажным ценам.

В последнем случае продажная цена отражается на счете 41, а разница между ней и покупной стоимостью — на счете 42.

Способ учета товаров в организациях розничной торговли необходимо закрепить в учетной политике.

Организации, импортирующие товары в Россию, могут накапливать их стоимость на счете 15 и потом переносить ее на счет 41 либо сразу учитывать фактическую себестоимость товаров на счете 41. Выбранный способ учета нужно указать в учетной политике.

Основные средства

По основным средствам в учетной политике надо отразить способ начисления амортизации. В пункте 18 ПБУ 6/01 «Учет основных средств» сказано, что амортизацию можно начислять одним из четырех способов:

— линейным;

— уменьшаемого остатка;

— списания стоимости по сумме чисел лет срока полезного использования;

— списания стоимости пропорционально объему продукции (работ).

Один из перечисленных вариантов выбирается для группы однородных объектов основных средств. В дальнейшем этот способ амортизации должен использоваться в течение всего срока полезного использования объектов, входящих в эту группу.

В целях налогового учета пунктом 1 статьи 259 НК РФ установлено только два метода амортизации — линейный и нелинейный. И только первый из них совпадает с аналогичным методом амортизации в бухучете. Поэтому подавляющее большинство бухгалтеров выбирают и в бухгалтерском, и в налоговом учете именно линейный метод.

Еще один выбор организация должна сделать в отношении основных средств, стоимость которых не превышает 10 000 руб. за единицу, а также для приобретенных книг, брошюр и других изданий. Согласно пункту 18 ПБУ 6/01 такие активы разрешено списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. Организация в учетной политике должна уточнить, будет ли она пользоваться этим правом или же будет начислять по ним амортизацию в общем порядке.

Если организация примет решение единовременно списывать недорогие объекты основных средств, то в учетной политике нужно установить конкретный стоимостный лимит, согласно которому будет производиться списание. Он определяется исходя из технологических особенностей производства.

Обычно недвижимость, которая введена в эксплуатацию, но на которую не зарегистрировано право собственности, учитывается на счете 08. Однако в пункте 52 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н, говорится, что такую недвижимость можно учитывать на счете 01. Поэтому в учетной политике следует отразить способ учета объектов недвижимости, документы по которым находятся на госрегистрации.

Коммерческие организации вправе переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. Это установлено пунктом 15 ПБУ 6/01. Если решение о переоценке будет принято, то в дальнейшем переоценка должна проводиться регулярно, чтобы стоимость основных средств, по которой они отражаются в бухучете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости. Решение о переоценке основных средств закрепляется в учетной политике.

Этим же пунктом указанного ПБУ организациям предоставлено право выбора метода переоценки — либо путем индексации, либо способом прямого пересчета по документально подтвержденным рыночным ценам. Однако сейчас такого выбора у организаций нет. Дело в том, что индексы для переоценки основных фондов на государственном уровне в настоящее время не устанавливаются. Поэтому на практике для коммерческих организаций единственно возможным способом переоценки является метод прямого пересчета. Бюджетные организации производят переоценку основных средств на основании соответствующих приказов федеральных органов исполнительной власти. Следовательно, в учетной политике предусматривать способ переоценки основных средств не надо.

Нематериальные активы

Как сказано в пункте 15 ПБУ 14/2000 «Учет нематериальных активов», организация в целях бухгалтерского учета НМА имеет право выбрать один из нескольких методов амортизации:

— линейный способ;

— способ уменьшаемого остатка;

— способ списания стоимости пропорционально объему продукции (работ).

В налоговом учете амортизация НМА осуществляется двумя способами — линейным или нелинейным (п. 1 ст. 259 НК РФ). Для сближения налогового и бухгалтерского учета организация может закрепить в учетной политике по бухучету и налогообложению линейный способ амортизации НМА.

В учетной политике следует прописать также способ отражения амортизации по НМА, начисленной в бухгалтерском учете. Согласно пункту 21 ПБУ 14/2000 возможны два варианта учета амортизации: путем накопления ее на счете 05 либо путем уменьшения первоначальной стоимости НМА, учтенной на счете 04 (без использования счета 05). При этом нужно иметь в виду, что амортизационные отчисления по организационным расходам и деловой репутации отражаются в бухучете только путем равномерного уменьшения первоначальной стоимости в течение 20 лет (но не более срока деятельности организации).

Формирование резервов

Для равномерного включения расходов в издержки производства и обращения организация в бухгалтерском учете формирует резервы. При наступлении определенных событий создание резервов обязательно, поэтому об их формировании в учетной политике можно не упоминать. В частности, это касается:

— резерва под снижение стоимости материальных ценностей;

— резерва под обесценение финансовых вложений (п. 38 ПБУ 19/02 «Учет финансовых вложений);

— резервов, создаваемых в связи с признанием условных фактов хозяйственной деятельности (п. 8 ПБУ 8/01 «Условные факты хозяйственной деятельности»);

— резерва, связанного с прекращаемой деятельностью (п. 8 ПБУ 16/02 «Информация по прекращаемой деятельности»).

В ряде случаев создание резервов зависит от волеизъявления самой организации. Решение о формировании таких резервов необходимо зафиксировать в учетной политике.

Пунктами 70 и 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.98 № 34н (далее — Положение по ведению бухгалтерского учета), определено, какие резервы вправе создавать коммерческие организации. Это резервы:

— на гарантийный ремонт и гарантийное обслуживание[2];

— предстоящих расходов на оплату отпусков[3];

— на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год;

— на ремонт основных средств[4];

— на предстоящие расходы на рекультивацию земель и осуществление иных природоохранных мероприятий;

— на ремонт предметов проката;

— на затраты по подготовительным работам к сезонному производству;

— на покрытие непредвиденных затрат;

— резервы сомнительных долгов.

Признание доходов

В учетной политике следует отразить порядок признания отдельных доходов. При этом надо определить, какие из них относятся к доходам от обычных видов деятельности, а какие — к прочим доходам. В учетной политике можно не упоминать каждый вид доходов организации. Достаточно обозначить критерии, по которым тот или иной вид дохода будет классифицироваться в бухучете.

Кроме того, в учетной политике надо указать порядок признания доходов от реализации продукции (работ, услуг) с длительным циклом изготовления. Согласно пункту 13 ПБУ 9/99 организация может признавать в бухгалтерском учете такие доходы либо по мере готовности продукции (работ, услуг), либо по завершении изготовления продукции (выполнения работ, оказания услуг) в целом. При этом выручка от выполнения работ (оказания услуг, продажи продукции) признается в бухучете по мере готовности в том случае, если степень их готовности можно определить на основании первичных учетных документов. В отношении разных по характеру и условиям работ (услуг, продукции) организация может применять в одном отчетном периоде разные способы признания выручки одновременно.

Как определить, какое производство имеет длительный цикл? Нормативных положений по данному вопросу нет. Значит, предприятие вправе самостоятельно определить критерии длительного производства. Обычно говорят о длительном цикле производства в том случае, если его длительность от начала до окончания работ превышает 12 месяцев.

Незавершенное производство, готовая продукция и косвенные расходы

Продукция или работы, не прошедшие всех стадий, фаз или переделов, предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки, относятся к незавершенному производству (НЗП) [5]. Это определение приведено в пункте 3 Положения по ведению бухгалтерского учета.

Организация вправе выбрать метод оценки незавершенного производства в зависимости от производственных или технологических особенностей. НЗП можно оценивать:

— по фактической или нормативной (плановой) производственной себестоимости;

— по прямым статьям затрат;

— по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции НЗП отражается в балансе по фактическим затратам.

Выбранный способ оценки НЗП организация должна закрепить в учетной политике.

Если организация собирается вести бухгалтерский учет готовой продукции по нормативной (плановой) себестоимости, то в учетной политике надо прописать порядок ее учета — с применением счетов 40 и 43 либо только на счете 43.

При формировании себестоимости продукции (работ, услуг) многономенклатурных производств возникает проблема учета и распределения косвенных расходов. В учетной политике следует утвердить показатель, пропорционально которому будут распределяться косвенные расходы.

В части учета и распределения косвенных расходов в учетной политике должны быть раскрыты следующие моменты:

— учет и распределение расходов вспомогательных производств;

— учет и распределение расходов обслуживающих производств и хозяйств;

— учет и распределение общепроизводственных и общехозяйственных расходов.

При выборе способа распределения косвенных расходов следует руководствоваться таким принципом: результаты распределения должны быть максимально приближены к фактическому потреблению ресурсов на изготовление данного вида продукции (выполнение работ, оказание услуг). Это оказывает серьезное влияние на достоверность показателя себестоимости и принятие управленческих решений.

Выбранный способ распределения косвенных расходов должен соответствовать используемым в организации технологическим процессам. Желательно, чтобы он был простым и нетрудоемким.

Обычно выбирают одну из следующих баз для распределения косвенных расходов:

— пропорционально заработной плате основного производственного персонала;

— пропорционально стоимости сырья, материалов, полуфабрикатов, отпущенных в производство;

— пропорционально количеству отработанных машино-часов;

— пропорционально объему выпущенной продукции и т. д.

Прежде чем закрепить тот или иной способ распределения косвенных расходов в учетной политике, бухгалтеру рекомендуется изучить отраслевые методические рекомендации по учету, планированию и калькулированию себестоимости продукции.

В пункте 9 ПБУ 10/99 предложены следующие варианты распределения общехозяйственных расходов.

Во-первых, суммы, собранные за отчетный период по дебету счета 26, можно списывать традиционным способом в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства». В этом случае при оприходовании на склад готовой продукции в ее оценке присутствует часть общехозяйственных расходов.

Во-вторых, в конце каждого отчетного периода можно полностью списывать общехозяйственные расходы со счета 26 непосредственно на счет 90. Это позволяет учитывать общехозяйственные расходы при формировании бухгалтерской прибыли независимо от факта реализации произведенной за отчетный период продукции (работ, услуг).

Учет спецодежды

Порядок бухгалтерского учета специальной одежды[6] изложен в Методических указаниях по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды. Документ утвержден приказом Минфина России от 26.12.2002 № 135н. В то же время согласно пункту 9 Методических указаний организация может организовать учет специальной одежды в порядке, предусмотренном для учета основных средств, то есть в соответствии с ПБУ 6/01.

Методическими указаниями организация руководствуется в том случае, если она относит спецодежду к средствам в обороте. Тогда спецодежда учитывается на отдельных субсчетах к счету 10 «Материалы»:

— субсчете 10-10 «Специальная оснастка и специальная одежда на складе»;

— субсчете 10-11 «Специальная оснастка и специальная одежда в эксплуатации».

Если организация предпочитает учитывать спецодежду, отвечающую критериям ПБУ 6/01, в качестве основных средств, то используется счет 01.

Выбранный способ учета спецодежды должен быть закреплен в учетной политике.

Расходы будущих периодов

В пункте 18 ПБУ 10/99 сказано, что расходы в бухгалтерском учете признаются в том отчетном периоде, в котором они были произведены. В некоторых случаях они осуществляются в текущем периоде, но имеют отношение к будущим периодам. Такие затраты называются расходами будущих периодов.

К ним относятся расходы, связанные: с горно-подготовительными работами; подготовительными к производству работами в связи с их сезонным характером; освоением новых производств, установок и агрегатов; рекультивацией земель и осуществлением иных природоохранных мероприятий; неравномерно производимым в течение года ремонтом основных средств (когда организация не создает соответствующий резерв или фонд) и др.

Не всегда момент признания расходов будущих периодов можно установить на основании первичных документов. В таких случаях порядок их списания организация определяет самостоятельно. Наиболее распространенными вариантами являются:

— равномерное списание расходов в течение периода, к которому они относятся;

— списание расходов пропорционально объему произведенной продукции.

Однако организация вправе разработать свой экономически обоснованный алгоритм списания расходов будущих периодов, который закрепляется в учетной политике.

Финансовые вложения

Все финансовые вложения подразделяются на две группы. В первую группу входят финансовые вложения, по которым можно определить текущую рыночную стоимость. Например, ценные бумаги, обращающиеся на организованном рынке ценных бумаг (ОРЦБ). Ко второй группе относятся финансовые вложения, по которым их текущая рыночная стоимость не определяется. Это выданные займы и кредиты, ценные бумаги, не обращающиеся на ОРЦБ.

Стоимость финансовых вложений, по которым не определяется текущая рыночная стоимость, может быть установлена исходя из способов оценки, установленных пунктом 26 ПБУ 19/02:

— по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений;

— по средней первоначальной стоимости;

— по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Оценка финансовых вложений в целях бухгалтерского учета определяется при их выбытии, а также на конец отчетного периода (п. 32 ПБУ 19/02).

Выбранный способ оценки применяется по каждой группе (виду) финансовых вложений исходя из допущения последовательности учетной политики организации.

Расходы на НИОКР

Организация, осуществляющая научно-исследовательские и опытно-конструкторские работы (НИОКР), вправе выбрать способ и срок списания расходов на НИОКР, которые дали положительный результат[7].

В пункте 11 ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» сказано, что срок списания расходов на НИОКР организация определяет самостоятельно, исходя из ожидаемого срока использования полученных результатов. Однако этот срок не должен превышать пяти лет.

ПБУ 17/02 предусматривает два способа списания расходов на НИОКР: линейный и способ списания расходов пропорционально объему продукции (работ, услуг).

Свой выбор организация должна закрепить в учетной политике.

В Налоговом кодексе установлено, что расходы на НИОКР, по которым получены положительные результаты, признаются в целях исчисления налога на прибыль равномерно в течение трех лет (п. 2 ст. 262).

Таким образом, в целях сближения бухгалтерского и налогового учета организация может закрепить в учетной политике для целей бухучета линейный способ списания расходов на НИОКР в течение трех лет.

Займы и кредиты

В пункте 32 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» сказано, что в учетной политике организации должны быть раскрыты данные:

— о переводе долгосрочной задолженности в краткосрочную;

— о составе и порядке списания дополнительных затрат по займам;

— о выборе способов начисления и распределения причитающихся доходов по заемным обязательствам;

— о порядке учета доходов от временного вложения заемных средств.

Начнем с перевода долгосрочной задолженности в краткосрочную. В соответствии с пунктом 6 ПБУ 15/01 заемщик может:

— учитывать находящиеся в его распоряжении заемные средства, срок погашения которых по договору займа (кредита) свыше 12 месяцев, до истечения срока в составе долгосрочной задолженности;

— либо переводить долгосрочную задолженность в краткосрочную.

Допустим, бухгалтер выбрал второй вариант. В этом случае перевод долгосрочной задолженности в краткосрочную осуществляется в тот момент, когда по условиям договора займа или кредита до возврата основной суммы долга останется 365 дней.

К дополнительным расходам, связанным с получением займов или кредитов, относятся затраты на консультационные и юридические услуги, проведение экспертизы, услуги связи и т. п. Это установлено пунктом 19 ПБУ 15/01.

В целях бухгалтерского учета на основании пункта 20 ПБУ 15/01 эти расходы можно списать в состав операционных расходов двумя способами:

— в полной сумме в том отчетном периоде, когда они были произведены;

— в течение срока погашения полученного займа или кредита.

В целях равномерного (ежемесячного) включения в состав расходов сумм причитающихся процентов или дисконта по выданным организацией векселям или облигациям организация вправе предварительно учитывать начисленные проценты (дисконт) в составе расходов будущих периодов. Это разрешено пунктом 18 ПБУ 15/01. Кроме того, можно выбрать второй вариант: относить суммы процентов или дисконта на операционные расходы полностью в момент их начисления.

Организация, которая использует временно свободные заемные средства, полученные на приобретение и (или) строительство инвестиционного актива, в качестве финансовых вложений, может учитывать доходы от этих вложений двумя способами:

— в общем порядке (по нормам ПБУ 19/02);

— принимать сумму доходов, полученную по таким финансовым вложениям, в уменьшение затрат (процентов) по полученному займу или кредиту (п. 26 ПБУ 15/02).

Если организация выберет второй способ учета доходов от временного размещения заемных средств, то уменьшение затрат по займам на величину такого дохода должно быть обосновано соответствующими расчетами и подтверждающими документами.

[1] См. статью «Что такое существенные показатели бухгалтерской отчетности» // РНК, 2004, № 5. — Примеч. ред.

[2] Подробнее см. в статье «Резерв по гарантийному ремонту и гарантийному обслуживанию» // РНК, 2004, № 5. — Примеч. ред.

[3] Подробнее см. в статье «Особенности использования резерва на оплату отпусков» // РНК, 2004, № 17. — Примеч. ред.

[4] Подробнее см. в статье «Резерв предстоящих расходов на ремонт основных средств» // РНК, 2004, № 1-2. — Примеч. ред.

[5] Подробнее см. в статьях: «Налоговый учет “незавершенки” и готовой продукции» // РНК, 2004, № 20; «Бухгалтерский учет “незавершенки” и готовой продукции» // РНК, 2004, № 22. — Примеч. ред.

[6] О налоговом и бухгалтерском учете специальной одежды читайте в статье «Новые правила учета спецодежды» // РНК, 2003, № 7. — Примеч. ред.

[7] О налоговом и бухгалтерском учете расходов на НИОКР читайте в статьях: «Как учитывать расходы на НИОКР» // РНК, 2003, № 7; «НИОКР в налоговом и бухгалтерском учете: в чем отличие» // РНК, 2003, № 17. — Примеч. ред.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

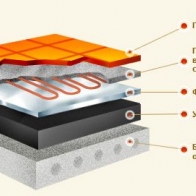

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 3315 -

- 3315 -