"Главбух" № 14, 2005

На днях Госдума и Совет Федерации одобрили серьезные поправки в "упрощенку" и "вмененку" (После того как законопроект будет подписан Президентом РФ, мы опубликуем подробный комментарий к документу). Парламентарии очень спешили - старались провести закон до летних каникул. Поэтому документ был принят практически в том виде, в каком его предложил разработчик - Минфин России. Но, как известно, минфиновцам постоянно грезится, что за любыми послаблениями для бизнеса скрываются "серые" схемы. Насколько либеральным было министерство на этот раз?

- Михаил Альбертович, уже не первый год и деловое сообщество, и многие государственные структуры - например, Госдума и Совет Федерации - выступают за увеличение суммы выручки, при которой возможно применение упрощенной системы налогообложения. Однако все эти инициативы блокируются Минфином, который соглашается сделать только "поправку на инфляцию". Почему?

- Действительно, существует много разнообразных мнений по этому поводу. Предлагается увеличить этот критерий перехода на "упрощенку" и до 30, и до 40, и до 50, и даже до 600 миллионов рублей. В качестве аргументов эксперты зачастую приводят европейские стандарты, по которым организации относят к малому бизнесу. Однако в Европе факт причастности к малому или среднему бизнесу вовсе не влияет на налогообложение! Что неудивительно: ведь 99,8 процента всех организаций Европейского союза считаются малыми или средними. Льготами и упрощенными системами там может воспользоваться только микробизнес - фирмы, в которых работает максимум 10 человек. В России мы используем другие критерии, чтобы отделить малый бизнес от среднего и крупного: товарооборот, стоимость основных средств и другие. И, обсуждая такие критерии, мы должны продумать, как такие льготы скажутся на остальных предприятиях. А ведь многие традиционные производители, например хлебозаводы, сейчас разоряются из-за не совсем здоровой конкуренции с "упрощенцами" - малыми пекарнями.

- То есть эта сумма существенно меняться не будет?

- С учетом инфляции с будущего года будет увеличен объем выручки, который позволяет работать по упрощенной системе, с 15 до 20 миллионов рублей. Кроме того, мы согласились с просьбами предпринимателей ежегодно индексировать эту сумму в зависимости от инфляции - на коэффициент-дефлятор, учитывающий ежегодные изменения потребительских цен на товары и услуги. До сих пор этот коэффициент использовался только плательщиками ЕНВД.

- Но вместе с этим Минфин предложил ряд новых ограничений...

- Кроме максимальной суммы выручки должны быть и другие критерии, которые позволили бы отделить малый бизнес от всех остальных. Ведь сейчас средние и крупные компании активно ищут лазейки для минимизации налогов с помощью "упрощенцев". Поэтому мы предложили прикрыть найденные лазейки. Так, перейти на спецрежим не смогут филиалы иностранных компаний.

Но с другой стороны, этот перечень будет дополнен рядом организаций, которым сейчас проблематично применять "упрощенку". В частности, в кодексе будет четко прописано, что право на применение спецрежима имеют некоммерческие организации, а также потребительские кооперативы, даже если доля участия в них других организаций превышает 25 процентов.

- Почти ежегодно Минфин предлагает внести изменения в состав расходов, уменьшающих налог на прибыль. А вот состав затрат, уменьшающих единый налог, остается без изменений. И это несмотря на то, что у большинства "упрощенщиков" перечень расходов вызывает массу вопросов.

- Я согласен с тем, что статья 346.16 Налогового кодекса нуждается в уточнении. И в новом законопроекте мы предусмотрели целый набор дополнительных расходов, которые можно учитывать при расчете единого налога. К примеру, налогоплательщики смогут учесть не только затраты на приобретение основных средств и нематериальных активов, но и расходы на их изготовление. Также можно будет списать судебные издержки и арбитражные сборы, траты на сертификацию продукции, обучение и переподготовку персонала, отрицательную курсовую разницу.

- А расходы на бухгалтерские и аудиторские услуги?

- Этот вопрос широко дискутировался в Госдуме. Мы все-таки не должны забывать, что ведем речь об упрощенной системе, при которой налогоплательщики не обязаны вести бухгалтерский учет. Не говоря уж о сложных построениях по налогу на прибыль, которые прописаны в главе 25 Налогового кодекса. Поэтому мы не считаем целесообразным включать в статью 346.16 те расходы, которые фактически означают ведение далеко не малого бизнеса. Но депутаты все-таки настояли на том, чтобы эти расходы уменьшали базу по единому налогу. И в окончательном варианте закона стоимость бухгалтерских и аудиторских услуг включили в перечень расходов.

- Предприниматели также просили им разрешить переход на "упрощенку" не по итогам года, а по итогам квартала. Поддержал ли Минфин, а также депутаты такую поправку?

- Я думаю, что при такой системе возможны злоупотребления. Ведь в рамках квартала можно провести любые обороты. Так что старый порядок изменен не будет. Но будет предусмотрена поблажка для плательщиков ЕНВД. Если в середине года они потеряют право на "вмененку", то смогут перейти на упрощенную систему налогообложения с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.

- Давайте поговорим о "вмененщиках" подробнее. Какие еще изменения ждут с будущего года плательщиков ЕНВД?

- По большей части это будут технические поправки. Из важных изменений - отмена с будущего года коэффициента К1. Этот коэффициент и так не действовал, и мы окончательно убедились, что его достаточно сложно применять, а главное, он не всегда точно отражает особенности ведения предпринимательской деятельности. Теперь все это будет отражено в коэффициенте К2, который с 2006 года будут устанавливать не регионы, а муниципальные образования. Кроме того, будет уточнен ряд понятий и определений. В частности, согласно принятым поправкам, определение розничной торговли в Налоговом кодексе приведено в соответствие с Гражданским кодексом. Под ней будет пониматься только торговля, осуществляемая на основе договоров розничной купли-продажи, независимо от формы расчета.

- В отличие от "упрощенцев" "вмененщики" обязаны вести бухгалтерский учет в полном объеме и представлять отчетность в налоговые органы. Это вызывает недовольство многих бухгалтеров - ведь бухучет не влияет на расчет налога.

- Я думаю, что эта проблема должна быть решена в рамках закона о бухгалтерском учете. И если такие поправки появятся, думаю, Минфин их поддержит.

- А как с кассовыми аппаратами? Ведь у плательщиков ЕНВД выручка тоже не влияет на расчет налога, между тем кассовые аппараты весьма дороги.

- Большая часть плательщиков ЕНВД работают в сфере торговли. И если вообще отменить кассовые аппараты, то мы полностью потеряем контроль за денежным оборотом в стране. Я с вами согласен: действительно сейчас кассовые аппараты и их техобслуживание обходятся предпринимателям чересчур дорого. Мы готовы обсуждать определенные сферы деятельности, в которых можно сделать использование кассового аппарата необязательным. Правда, здесь сразу же вырисовывается и другая проблема: а как быть с защитой прав потребителей? Ведь зачастую кассовый чек - единственное доказательство, что товар был куплен именно в этой фирме. Так что в скором времени отмены касс не будет.

Беседовала Александра БАЯЗИТОВА.

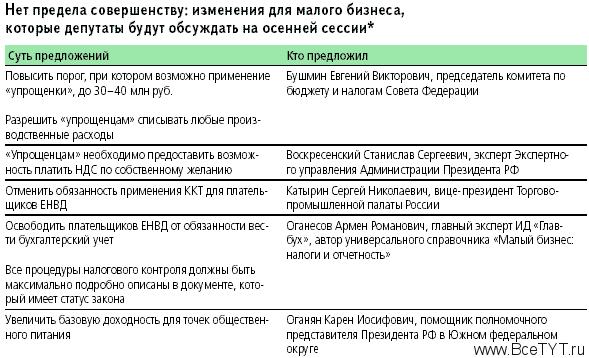

Нет предела совершенству: изменения для малого бизнеса, которые депутаты будут обсуждать на осенней сессии .

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 10194 -

- 10194 -