В рамках договора финансирования под уступку денежного требования исчисление НДС будет зависеть от того, какое это требование: существующее или будущее, а налога на прибыль - от того, наступил к моменту уступки срок платежа по договору с покупателем товаров (работ, услуг) или нет.

Д.В. Кондрашев, аудитор

Источник: газета "Учет.Налоги.Право." №23 (334) 17-23 июня 2003г.

Когда организации нужно ускорить получение средств за реализованные товары или избавиться от риска неплатежа со стороны покупателя, помочь ей в этом может договор финансирования под уступку денежного требования (факторинг). По этому договору финансовый агент (им может быть банк или иная кредитная организация) приобретает у клиента право на те суммы, которые последний должен получить за переданные товары (работы, услуги) от должника.

Существует две разновидности предмета договора факторинга (ст. 826 ГК РФ):

- требование, срок платежа по которому уже наступил (существующее требование), вытекающее из уже существующего договора между клиентом и должником;

- требование, право на получение средств по которому возникнет в будущем (будущее требование). Такое требование может быть основано как на уже заключенном договоре, срок исполнения обязательства по которому еще не наступил, так и на договоре, который клиенту и должнику еще нужно заключить. При этом будущее требование считается перешедшим к финансовому агенту после того, как возникло само право на получение с должника денежных средств, которые являются предметом уступки требования, предусмотренной договором.

Если уступка денежного требования обусловлена определенным событием, она вступает в силу после наступления этого события. Дополнительного оформления уступки денежного требования в этих случаях не требуется (п. 2 ст. 826 ГК РФ).

НДС

При уступке права требования налоговая база по НДС определяется исходя из стоимости реализованных товаров (работ, услуг) покупателю, и при этом не важно, на каких условиях оно уступается. Такой порядок установлен пунктом 1 статьи 155 НК РФ и статьей 154 НК РФ.

Когда организация передает финансовому агенту существующее требование, проблем с исчислением НДС у нее возникать не должно. Ведь в этом случае отгрузка товара покупателю уже произошла. Поэтому, если предприятие определяет выручку "по отгрузке", начислить НДС оно обязано в момент отгрузки товара, работы, услуги (подп. 1 п. 1 ст. 167 НК РФ). Если же организация работает "по оплате", обязанность начислить налог возникает у нее в момент передачи права требования финансовому агенту (подп. 3 п. 2 ст. 167 НК РФ). Не должно возникать проблем и с будущим требованием, когда уступка производится после отгрузки товара, а срок платежа со стороны покупателя еще не наступил. Здесь налогообложение производится в аналогичном порядке.

А вот с ситуацией, когда по будущему требованию уступка осуществляется до отгрузки товара, все не так однозначно. Проблемным вопросом является: нужно ли облагать НДС полученные от финансового агента средства?

На наш взгляд, нет. Именно потому, что не произошло факта отгрузки. А значит, не было реализации и не возникло объекта обложения НДС (ст. 146 НК РФ). Заплатить налог нужно будет тогда, когда такая отгрузка будет иметь место. Причем всем организациям, как определяющим выручку для целей исчисления НДС "по отгрузке", так и "по оплате".

Первым - понятно почему: из-за того, что произошла отгрузка (подп. 1 п. 1 ст. 167 НК РФ). Вторым - из-за того, что у них отгрузка в данном случае фактически приравнивается к оплате. Разберемся в связи с чем.

Дело в том, что для предприятий, работающих "по оплате", датой оплаты признается день передачи права требования третьему лицу (подп. 3 п. 2 ст. 167 НК РФ). Право же будущего требования считается перешедшим к финансовому агенту только после того, как возникло само право на получение с должника денежных средств (п. 2 ст. 826 ГК РФ). Поэтому если уступка денежного требования обусловлена определенным событием, например отгрузкой товара покупателю, то она вступает в силу только после наступления этого события. Следовательно, датой реализации, а значит, и днем возникновения обязанности начислить НДС у организации будет момент перехода прав к финансовому агенту, то есть дата отгрузки товара.

Налог на прибыль

Когда организация передает право требования, она получает убыток в виде разницы между той суммой, которую она должна получить от должника (покупателя), и той суммой, которую она получает от финансового агента. Такой убыток принимается для целей налогообложения в составе внереализационных расходов (подп. 7 п. 2 ст. 265 НК РФ). Однако порядок уменьшения налоговой базы зависит от даты уступки права.

Если уступка происходит до наступления срока платежа, предусмотренного договором на реализацию товара (работы, услуги), убыток принимается для целей налогообложения в пределах суммы процентов, которую организация уплатила бы по долговому обязательству, равному доходу от уступки права требования. Расчет суммы таких процентов производится за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров, работ, услуг (п. 1 ст. 279 НК РФ). Расходы на оплату процентов относятся в уменьшение налоговой базы в особом порядке, предусмотренном статьей 269 НК РФ. Они определяются с учетом размера процентов по выданным организацией долговым обязательствам в отчетном периоде. Когда такие обязательства отсутствуют либо по желанию налогоплательщика величина процентов, признаваемых расходом, принимается равной ставке рефинансирования, увеличенной в 1,1 раза (при долговых обязательствах в рублях).

Если уступка осуществляется после наступления срока платежа, убыток включается в состав внереализационных расходов таким образом: половина суммы убытка списывается на дату уступки права требования, а оставшаяся половина - по истечении 45 дней с этой даты (п. 2 ст. 279 НК РФ).

Пример.

Организация заключила договор на поставку продукции на сумму 120000 руб., в том числе НДС - 20000 руб. В соответствии с договором товар отгружен покупателю 20 июня 2003 года, оплата за который должна поступить 30 июля 2003 года.

25 июня предприятие заключило с банком договор финансирования под уступку требования на сумму 114000 руб. Предположим, что по договору передача права требования произошла 1 июля 2003 года, а денежные средства по нему поступили 15 июля 2003 года. Будем считать, что фирма не выдавала долговых обязательств сторонним организациям. Организация признает выручку для целей исчисления НДС "по оплате".

В бухгалтерском учете предприятия должны быть сделаны следующие проводки.

20 июня 2003 года:

Дебет 62 Кредит 90-1 - 120000 руб. - отгружена продукция покупателю;

Дебет 90-3 Кредит 76 субсчет "Расчеты по неоплаченному НДС" - 20000 руб. - отражен НДС.

1 июля 2003 года:

Дебет 76 Кредит 91-1 - 114000 руб. - отражен доход от уступки права требования;

Дебет 91-2 Кредит 62 - 120000 руб. - списана сумма уступленного требования;

Дебет 99 Кредит 91-9 - 6000 руб. - отражен убыток от уступки права требования;

Дебет 76 "Расчеты по неоплаченному НДС" Кредит 68 субсчет "Расчеты по НДС" - 20000 руб. - начислен НДС к уплате.

15 июля 2003 года:

Дебет 51 Кредит 76 - 114000 руб. - поступили деньги от банка.

В данной ситуации уступка происходит до наступления срока платежа по договору на поставку продукции. Период между уступкой права требования и датой платежа покупателем по договору на поставку продукции составляет 30 дней (с 1 по 30 июля). Следовательно, в налоговом учете организация сможет учесть убыток по договору факторинга в сумме 1881 руб. (114000 руб. ? 18% ? 1,1 ? 30 дн./ 360 дн.). Убыток в сумме 4119 руб. (6000 - 1881) для целей налогообложения не принимается.

Цитируем закон

"...По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование..."

Статья 824 Гражданского кодекса

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

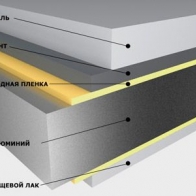

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 11348 -

- 11348 -