Михаил Юрьевич, налоговая реформа по-прежнему остается одной из наиболее дискуссионных тем в российской экономике. Ей придается чуть ли не определяющее значение, с точки зрения дальнейшего экономического развития. Как Вы оцениваете проводимые преобразования и планы правительства на будущее?

Реформы в нашей стране продолжаются уже больше 10 лет, меняется многое, и Россия сегодня также непохожа на Россию 10 лет назад, как десятилетний ребенок непохож на годовалого. Но как 10 лет назад, так и сейчас, налоги остаются для нашей страны больным вопросом, споры и дискуссии не утихают.

Налоговая реформа стала подобна вялотекущей болезни с неопределенным исходом. Налоги стали неким фактором внешней среды, постоянно мешающим, вызывающим затруднения, осложняющим жизнь. Чем-то вроде грязи на улицах: неприятно, но все как-то приспособились, купили щетки, губки. Вроде бы и надо навести порядок, засеять открытую землю травой, убирать, чистить, но власти вместо этого посыпают выпавший снег какими-то химикатами, от чего грязи и слякоти становится больше, а в этой слякоти мы скользим и падаем, с тоской вспоминая гололед, посыпавшийся песочком. Появляются новые пятновыводители, кремы, защищающие обувь от химикатов, открываются химчистки, мы усиленно боремся с грязью, но ее не становится меньше…

Так и с налогами. Государство соглашается с тем, что налоговую нагрузку надо снижать, налоговую систему упрощать. Однако результат этих упрощений, как правило, обратный. Чтобы не ходить далеко за примерами достаточно вспомнить о том, что организации, уплачивающие единый налог на вмененный налог по-прежнему обязаны вести бухгалтерский учет в полном объеме. Или о том, как, желая снизить налоговую нагрузку, плательщиков единого налога сделали еще и плательщиками ЕСН. Или о том, как в результате реформы налога на прибыль, целью которой было снижение налоговой нагрузки, положение одних предприятий ухудшилось, других – улучшилось, а поскольку в среднем получился ноль, то с точки зрения государства – все нормально. Список можно продолжать. То, что у государства слова расходятся с делами, гармонично дополняется аналогичным поведением налогоплательщика: в налоговой декларации – одно, в действительности – другое.

Сейчас особенно часто стали говорить о том, что налогоплательщики все больше уклоняются от уплаты налогов и слишком активно применяют схемы оптимизации налогообложения. Вряд ли кто-нибудь будет оспаривать утверждение, что уклонение от налогов в нашей стране носит массовый характер, но при этом нет однозначных доказательств того, что этот процесс усилился или ослаб. Пристальное внимание к этой проблеме со стороны государства объясняется, прежде всего, неудовлетворенностью результатами снижения налоговой нагрузки. Логика здесь проста: если бизнес не реагирует на налоговую реформу выходом из тени, то причина этого в уверенности предпринимателей, что налоги можно продолжать не платить. И чтобы "разуверить" предпринимателей, сломать эту модель поведения, нужно усилить налоговое администрирование и ужесточить наказание за налоговые преступления.

Этими соображениями и объясняется появление планов по введению НДС-счетов, электронных счетов-фактур, а также принятие поправок в уголовный кодекс, отменяющих возможность избежать уголовного наказания за налоговые преступления в случае так называемого деятельного раскаяния.

Что касается НДС-счетов, то в последнее время об этом писали много. Речь идет о том, чтобы параллельно с обычными расчетными счетами у предприятий действовали специальные счета, с которых перечислялся бы НДС, уплачиваемый поставщикам, и на которые зачислялся бы НДС, поступающий от покупателей. Суммы, аккумулируемые на этих счетах полностью исключаются из оборотных средств предприятий. Главная цель этих счетов – борьба с "фирмами-однодневками". Беспристрастно анализируя "за" и "против" данной меры, можно сказать следующее: потери будут огромны. Выразятся они в резком сокращении оборотных средств, росте издержек оформления расчетов, затрат на найм дополнительных сотрудников, на банковское обслуживание и др. Фактически вся расчетная система будет перестроена. Причем издержки лягут, в первую очередь, на добросовестных налогоплательщиков. Выгоды от применения этих счетов сомнительны, стоит лишь упомянуть о том, что их введение никак не затронет проблему "серого" импорта, где масштаб уклонения от НДС наиболее значителен. И последнее: снижение ставки НДС с 20 до 18 % по официальным оценкам Минфина будет стоить 100 млрд. руб. в год. За счет введения НДС-счетов во втором полугодии Минфин рассчитывает получить дополнительно 30 млрд. руб. (за полгода). В чем смысл этой финансовой операции?

Ситуация с поправками в уголовный кодекс более запутанная. В целом внесенные изменения можно охарактеризовать как одновременное увеличение предельных размеров сумм налогов, сокрытие которых преследуются в уголовном порядке, и сумм штрафов за указанные действия. Также были сокращены сроки лишения свободы за налоговые преступления. Следует отметить, что действовавшие ранее критерии квалификации размера уклонения как уклонения в крупных и особо крупных размерах, позволяли привлечь к уголовной ответственности практически весь средний и значительную часть малого бизнеса. Для этого достаточно затронуть налогообложение фонда оплаты труда, где разного рода схемы налоговой оптимизации распространены особенно широко. Новые критерии позволяют ослабить жесткость данных норм, однако в полной мере проблема того, что значительная часть предпринимательского сектора является заложником государства, этим не решается.

Главной же новацией рассматриваемых поправок к Уголовному кодексу в отношении налоговых преступлений, является то, что в них отсутствует. Речь идет о возможности избежать уголовного наказания для того, кто "способствовал раскрытию преступления и полностью возместил причиненный <государству> ущерб".

Чтобы оценить это новшество, необходимо принять во внимание то, как данная норма использовалась, и какой в действительности будет политика в сфере налогового администрирования после ее отмены.

Наиболее активно данной нормой пользовалась расформированная налоговая полиция, заводившая уголовные дела, чтобы оказать таким образом давление на предпринимателей, а когда те соглашались заплатить налоги и штрафы, на законных основаниях эти дела прекращала. Фактически эта норма позволяла использовать Уголовный кодекс как инструмент выколачивания денег (как в бюджет, так и в карман чиновников). Уголовная ответственность играла роль пугала, причем к этому пугалу относились не слишком серьезно, поскольку под уголовное преследование мог попасть практически любой бизнесмен, а государство не сможет преследовать всех.

Формально это изменение законодательства является последовательным продолжением взятого курса на "снижение налоговой нагрузки" и "усиление налогового администрирования". Но если вспомнить о том, что вместо снижения и реформирования ЕСН, масштабы уклонения от которого особенно велики, был снижен НДС, то возникает закономерный вопрос: действительно ли государство создало условия, чтобы уклонение от налогов перестало быть массовым явлением? При отрицательном ответе, отмена этой нормы выглядит уже совсем по-другому. В этом случае возможны два варианта действий государства. В первом, государство не станет увеличивать частоту применения уголовных норм, но проведет несколько показательных процессов. Это вряд ли приведет к существенному уменьшению размеров уклонения, но значительно повысит взяткоемкость данного процесса, поскольку процедура прекращения уголовного преследования теперь станет сложнее. Формально можно будет говорить об упорядочивании налогового администрирования, по сути же этого не произойдет.

Во втором варианте, государство может начать массовое преследование за уклонение от налогов. Но и тогда преследование не будет тотальным (в силу масштабности уклонения), если, конечно, государство не поставит себе задачу проведения репрессий. В этом случае государству удастся напугать налогоплательщиков и заставить их платить. Очевидным следствием реализации этого сценария при сохраняющейся высокой налоговой нагрузке (в частности, нерешенной остается проблема ЕСН) и плохой защите прав налогоплательщиков станет либо полный уход из легального сектора, либо резкое сокращение экономической активности.

Оба эти варианта не достигают цели снижения размеров уклонения, а доверие к государству и его имидж в очередной раз будут подорваны. Логичным и вполне обоснованным было бы ужесточить ответственность после того, как налоговая нагрузка снизится до приемлемых размеров, будут устранены перекосы в обложении разными налогами и будет гарантировано, что такая налоговая политика – "надолго". Тогда налоговое администрирование будет требовать существенно меньших издержек и станет более эффективным.

Возможно также, что планы по повышению эффективности налогового администрирования обнародованы еще не полностью, и в перспективе планируется проведение налоговой амнистии. Если это так, то усиление ответственности за налоговые преступления в виде отмены "деятельного раскаяния" действительно необходимо. Но и в случае налоговой амнистии нужно предварительно исправить ряд концептуальных недостатков налоговой системы, а именно:

- необходимо устранить существующие диспропорции в распределении налоговой нагрузки по видам налогов (в первую очередь провести реформу ЕСН). Это ликвидирует условия для массового уклонения от налогов;

- повысить защищенность налогоплательщиков от неправомерных действий налоговых органов;

- прекратить практику избирательного применения налоговых норм.

И последнее, но, наверное, самое важное. Не следует забывать, что помимо фискальной (наполнение бюджета) и регулирующей (поощрение или подавление экономической активности) функций, налоги должны выполнять еще и важную социальную роль. Налоги связывает общество и государство. Мы все платим налоги, ведь в стоимости покупаемых нами товаров налоги составляют, по меньшей мере, пятую часть. Мы далеко не всегда осознаем это, но это так. Гражданское общество – это общество налогоплательщиков. Если мы хотим создать такое общество, то сначала мы должны осознать себя, как налогоплательщиков.

Источник: /redir.php?url=www.opec.ru%2F%3C%2Fa%3E

/>Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

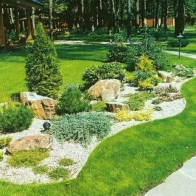

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1872 -

- 1872 -