К тому, чтобы организовать налоговый учет на базе бухгалтерского и свести тем самым к минимуму хлопоты, связанные с ведением первого, стремится, наверное, каждый бухгалтер. Автор статьи предлагает, как это сделать.

Материал предоставлен журналом

"Российский налоговый курьер" №

18 - 2003год,

©

Старова Н.Ю.

генеральный директор аудиторской фирмы ЗАО «НПО Энит»

Варианты построения налогового учета

Прежде чем перейти к предлагаемой схеме организации налогового учета, несколько слов о том, как вообще он может строиться.

Как известно, статья 313 НК РФ позволяет организациям самостоятельно организовать систему налогового учета.

По большому счету, все способы его организации, взятые на вооружение российскими компаниями, можно разделить на три группы:

1) ведение налогового учета параллельно бухгалтерскому;

2) формирование налоговой базы «вручную»;

3) ведение налогового учета на базе бухгалтерского.

Каждый из них имеет свои преимущества и недостатки. Рассмотрим эти способы по отдельности.

Ведение налогового учета параллельно бухгалтерскому

Разработчики большинства бухгалтерских программ пошли именно по этому пути. Он предполагает формирование налоговых регистров на основе дополнительной, помимо бухгалтерской, обработки первичных документов. При такой системе регистры налогового учета, по сути, представляют собой перечень соответствующих первичных документов.

Достоинством этого способа является то, что при формировании налоговой базы уделяется внимание каждому первичному документу. Но есть и недостатки.

Во-первых, объем бухгалтерской работы значительно возрастает. Ведь весь массив информации, содержащейся в первичных документах, обрабатывается и в бухгалтерском, и в налоговом учете.

Во-вторых, затрудняется контроль за полнотой и правильностью разнесения первичных документов в налоговом учете (из-за отсутствия двойной записи). При большом документообороте поиск ошибок может превратиться в трудновыполнимую задачу. В результате на средних и крупных предприятиях при отсутствии специальной эффективной системы контроля налоговая база формируется практически «вслепую».

Наконец, еще один недостаток связан с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденным приказом Минфина России от 19.11.2002 № 114н. Чтобы выполнить требования этого документа, при такой схеме необходимо вести еще один дополнительный учет разниц, возникающих между налоговым и бухгалтерским учетом.

Формирование налоговой базы «вручную»

По имеющейся у автора информации, многие предприятия не ведут специальных налоговых регистров и до сих пор формируют налоговую базу путем корректировки бухгалтерской прибыли или отдельных статей расходов и доходов, полученных в бухгалтерском учете. То есть, по сути, продолжает использоваться способ расчета налогооблагаемой прибыли, применявшийся до 2002 года.

Данный способ позволяет выполнить требования ПБУ 18/02 -- это «плюс». Однако, как правило, применяя такой способ, можно лишь приблизительно определить налоговую базу, поскольку бухгалтерский и налоговый учет имеют существенные различия. Так, на предприятии, имеющем на конец отчетного периода остаток незавершенного производства, корректно определить налоговую базу по налогу на прибыль с применением рассматриваемого способа маловероятно.

Ведение налогового учета на базе бухгалтерского

Очевидно, что это самый привлекательный вариант. Он отличается от первого тем, что оперирует данными регистров бухгалтерского учета, а не непосредственно первичных документов.

Основываясь на этой схеме, автор разработал систему налогового учета. Для нее характерны следующие особенности:

1. Первичные документы обрабатываются единожды, по ним делаются только бухгалтерские проводки. Таким образом, первичный документ учитывается и обрабатывается только по правилам бухгалтерского учета. Исключение составляет учет основных средств, а также операции, которые отсутствуют в бухгалтерском учете.

2. Основные, или стандартные, регистры налогового учета представляют собой перечень соответствующих бухгалтерских регистров.

3. Регистры налогового учета могут иметь простую кодировку. Система настраивается один раз, и затем практически ведется один учет -- бухгалтерский. Соответствующая настройка специальной программы налогового учета позволит автоматически формировать налоговые регистры и декларацию по налогу на прибыль.

4. Построенная таким образом система может быть настроена на любую бухгалтерскую программу.

5. В данной системе могут быть реализованы требования по учету расчетов по налогу на прибыль, предусмотренные ПБУ 18/02.

Рассмотрим эту систему подробнее.

Организация системы налогового учета на базе бухгалтерского

Основной принцип построения предлагаемой системы налогового учета заключается в следующем. Информация для регистров налогового учета формируется в специальном бухгалтерском отчете -- Ведомости приложений к регистрам налогового учета. Эта ведомость формируется аналогично оборотно-сальдовой ведомости. Отличие лишь в содержании Ведомости приложений, которое определяется для конкретного предприятия в момент настройки системы налогового учета.

Обработку документов в этой системе можно изобразить таким образом (см. схему 1).

Последовательность действий при организации системы налогового учета

Чтобы организовать налоговый учет по описанной выше схеме и в конечном счете составить декларацию по налогу на прибыль, необходимо выполнить следующие действия.

Шаг 1. Определить учетную политику для целей бухгалтерского и налогового учета. На этом этапе нужно максимально сблизить бухгалтерский и налоговый учет.

Шаг 2. Проанализировать рабочий план счетов. Анализируются счета доходов и расходов: 20 «Основное производство», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Расходы на продажу», 90 «Продажи» и 91 «Прочие доходы и расходы». Для каждого субсчета и счета аналитического учета определяется статья Налогового кодекса, которая устанавливает, как этот вид доходов или расходов учитывается в налоговом учете. Такой анализ позволяет обеспечить корректный учет и не пропустить в налоговом учете никаких операций.

Если субсчет или счет аналитического учета содержит несколько видов доходов (расходов), которые в налоговом учете отражаются в разных строках декларации, к нему нужно открыть дополнительную аналитику.

В результате мы получим рабочий план счетов бухгалтерского учета, который может быть использован для построения налогового учета в организации.

Шаг 3. В полученном плане счетов для каждого вида доходов и расходов, отраженных на субсчетах и счетах аналитического учета, необходимо определить их место в налоговой декларации, а именно: лист, приложение к листу и строку.

Шаг 4. Все виды доходов и расходов, которые должны попасть в декларацию, переносятся в Ведомость приложений к налоговым регистрам. На основе Ведомости приложений формируются налоговые регистры и налоговая декларация.

Шаг 5. Необходимо разработать и утвердить в составе учетной политики для целей налогообложения:

1) регистры налогового учета;

2) приложения к регистрам налогового учета;

3) порядок заполнения декларации по налогу на прибыль.

Теперь поговорим о каждом из этих шагов подробнее.

Общие принципы формирования учетной политики и рабочего плана счетов

Обязательное условие работы предлагаемой системы -- максимальное единообразие в формировании стоимости активов в бухгалтерском и налоговом учете. Это позволит упростить первоначальную настройку системы. Например, себестоимость материалов при их отпуске в производство и ценных бумаг при их выбытии целесообразно списывать в бухгалтерском и налоговом учете одинаково.

Таким образом, учетную политику для целей бухгалтерского учета нужно формировать «с оглядкой» на налоговое законодательство. В рабочем плане счетов необходимо предусмотреть аналитику, необходимую для того, чтобы получить из бухгалтерского учета данные для налогового учета (см. таблицы 1 -- 3).

Таблица 1. Пример аналитики для счета 90 субсчет 1 «Выручка»

|

Счет аналитического учета |

Содержание |

Ссылка на НК РФ* |

Место в декларации (регистр НУ)** |

|

1 |

Выручка от реализации собственной продукции, связанной с обработкой сырья |

ст. 249 |

2.1.020 |

|

2 |

Выручка от выполнения работ, оказания услуг |

ст. 249 |

2.1.020 |

|

3 |

Суммовая разница по выручке от реализации собственной продукции, работ, услуг |

п. 111 ст. 250 |

2.6.130 |

|

… |

… |

… |

… |

*В этой графе таблицы указаны статьи Налогового кодекса, определяющие, как данный вид дохода должен учитываться в налоговом учете.

**В этой графе указано место в декларации, в котором отражается данный вид дохода. Первая цифра -- номер листа, вторая -- номер приложения, три последние цифры -- номер строки. Одновременно эти цифры являются шифром того налогового регистра, в котором отражается данный вид доходов (см. ниже).

Таблица 2. Пример аналитики для счета 20 «Основное производство»

|

Субсчет |

Содержание |

Аналитика |

Ссылка на НК РФ |

Место в декларации (регистр НУ) |

|

|

счет |

содержание |

||||

|

1 |

Сырье, материалы |

1 |

Себестоимость собственной продукции, производство которой связано с обработкой сырья (СПсОС) |

пп. 1 п. 1 ст. 254, п. 1 ст. 318 |

2.2.010 |

|

2 |

Себестоимость работ, услуг |

2.2.020 |

|||

|

2 |

Заработная плата (по окладу, тарифу, премии и другие стимулирующие выплаты) |

1 |

СПсОС |

подпункты 1--3, 10--12, 18, 21 ст. 255, п. 1 ст. 318 |

2.2.010 |

|

2 |

Себестоимость работ, услуг |

2.2.020 |

|||

|

3 |

ЕСН на заработную плату (в части прямых расходов) |

1 |

СПсОС |

пп. 1 п. 1 ст. 264, п. 1 ст. 318 |

2.2.010 |

|

2 |

Себестоимость работ, услуг |

2.2.020 |

|||

|

4 |

Амортизация основных средств* |

1 |

СПсОС |

статьи 256--259, 318, 322 |

2.2.010 |

|

2 |

Себестоимость работ, услуг |

2.2.020 |

|||

|

5 |

Подрядчики -- сторонние организации |

-- |

-- |

пп. 6 п. 1 ст. 254 |

2.2.040 |

|

… |

… |

… |

… |

… |

… |

*При несовпадении бухгалтерской и налоговой амортизации используются данные налоговой амортизации.

Таблица 3. Пример аналитики для счета 26 «Общехозяйственные расходы»

|

Субсчет |

Содержание |

Ссылка на НК РФ |

Место в декларации |

|

1 |

Приобретение топлива, энергии |

пп. 5 п. 1 ст. 254 |

2.2.040 |

|

2 |

Потери от недостачи, порчи товарно-материальных ценностей (для целей налогообложения не учитываются) |

пп. 2 п. 7 ст. 254 |

2.3.260 |

|

3 |

Суточные в командировке в пределах норм |

пп. 12 п. 1 ст. 264 |

2.2.170 |

|

4 |

Суточные в командировке сверх норм (для целей налогообложения не учитываются) |

п. 38 ст. 270 |

2.3.250 |

|

5 |

Нотариальные услуги в пределах установленных тарифов |

пп. 16 п. 1 ст. 264 |

2.2.170 |

|

6 |

Нотариальные услуги сверх установленных тарифов (для целей налогообложения не учитываются) |

п. 39 ст. 270 |

2.3.250 |

|

7 |

Ненормируемые расходы на рекламу |

пп. 28 п. 1, абзацы 1--4 п. 4 ст. 264 |

2.2.160 |

|

8 |

Нормируемые расходы на рекламу (всего) |

пп. 28 п. 1, абз. 5 п. 4 ст. 264, п. 44 ст. 270 |

2.2.160 |

|

… |

… |

… |

… |

Регистры налогового учета и приложения к ним

Основные, или стандартные, регистры налогового учета соответствуют строкам декларации, которые не являются результатом арифметических операций с другими ее строками. Таких регистров столько, сколько таких строк. Кроме основных регистров, есть еще и регистры-расчеты (например, регистр-расчет нормируемых расходов на рекламу). Подробнее о них будет сказано ниже.

Для удобства можно присвоить каждому регистру код, исходя из расположения соответствующих данных в декларации. Например, регистр 2.1.020 -- это расшифровка строки 020 «Выручка от реализации товаров (работ, услуг) собственного производства» приложения 1 к листу 02 декларации.

Состав регистра -- это перечень регистров бухгалтерского учета за отчетный период, но не перечень первичных документов. Например, упомянутый регистр 2.1.020 может состоять из двух записей:

1) оборот по кредиту счета 90 субсчет 1 «Выручка» со знаком «плюс»;

2) оборот по дебету счета 90 субсчет 3 «Налог на добавленную стоимость» со знаком «минус».

Регистр налогового учета должен содержать необходимые реквизиты, предусмотренные статьей 313 НК РФ. Пример регистра 2.1.020 приведен в табл. 4.

Таблица 4. Пример регистра налогового учета 2.1.020 (расшифровка строки 020 «Выручка от реализации товаров (работ, услуг) собственного производства» приложения 1 к листу 02 декларации)

|

ООО «РУБИКОН» ИНН 7700000000 |

Регистр налогового учета 2.1.020

|

|||||

|

Выручка от реализации товаров (работ, услуг) собственного производства |

||||||

|

Лист декларации: 02 Приложение: 01 Строка: 020 |

Период: январь 2004 года |

|||||

|

Номер приложения к регистру НУ |

Источник информации |

Содержание |

Дебет |

Кредит счета |

Сумма, руб. |

|

|

1 |

Из бухучета |

Доходы от продаж |

-- |

90-1 |

1200 |

|

|

2 |

Из бухучета |

НДС с выручки |

90-3 |

-- |

(200) |

|

|

Итого |

|

|

|

1000 |

||

|

Ответственный исполнитель ______________ Подпись __________ Дата __________ ФИО

|

||||||

Данные регистров расшифровываются в приложениях. Приложение к регистру налогового учета -- это перечень операций из бухгалтерского учета (журнал, ведомость или карточка по счету). Например, приложение 1 к регистру 2.1.020 может выглядеть так (см. табл. 5).

Таблица 5. Пример приложения 1 к регистру налогового учета 2.1.020

|

ООО «РУБИКОН» ИНН 7700000000

|

Приложение 1

|

|||

|

Карточка по кредиту счета 90 субсчет 1 «Выручка»

Период: январь 2004 года |

||||

|

Документ |

Содержание |

Корреспондирующий счет |

Сумма, руб. |

|

|

Акт выполненных работ № 2 от 10.01.2004 |

Выручка по выполненным работам |

62 |

360 |

|

|

Акт выполненных работ № 3 от 19.01.2004 |

Выручка по выполненным работам |

62 |

600 |

|

|

Акт выполненных работ № 17 от 30.01.2004 |

Выручка по выполненным работам |

62 |

240 |

|

|

Итого |

|

|

1200 |

|

|

Ответственный исполнитель ______________ Подпись __________ Дата __________ ФИО

|

||||

Формирование Ведомости приложений к налоговым регистрам

На основании данных бухгалтерского учета за отчетный период формируется специальный отчет -- Ведомость приложений к налоговым регистрам, в которой содержатся все данные по видам доходов и расходов.

При формировании этого документа необходимо выполнить следующие правила:

1. Каждая запись в Ведомости приложений -- это итоговая сумма всех бухгалтерских записей по дебету и (или) кредиту определенных счетов (субсчетов).

2. При формировании записи в Ведомости приложений проводится последовательный анализ всех видов доходов и расходов из рабочего плана счетов. Это необходимо, чтобы не допустить повторения данных при переносе их из бухгалтерского учета в налоговый.

Например, данные в проводках ДЕБЕТ 20 КРЕДИТ 26, ДЕБЕТ 20-1 КРЕДИТ 20-2 содержатся в дебетовых оборотах по счетам 20 и 26, аналогично по счетам 20-1 и 20-2.

Если в бухгалтерском учете используются такие проводки, при переносе данных по видам доходов и расходов в соответствии с рабочим планом счетов в Ведомость приложений следует выбирать обороты по счету в корреспонденции с другими счетами. Например, ДЕБЕТ 20-1 КРЕДИТ 10. Если «сложные» проводки в бухгалтерском учете не используются, в Ведомость приложений можно взять только дебетовый (или кредитовый) оборот по счету. Например, ДЕБЕТ 20-1.

В табл. 6 представлен фрагмент Ведомости приложений к регистрам налогового учета, сформированной на основании приведенного выше рабочего плана счетов (предполагается, что в учете не используются проводки ДЕБЕТ 20 КРЕДИТ 26, ДЕБЕТ 20-1 КРЕДИТ 20-2 и т. п.).

Таблица 6. Пример Ведомости приложений к регистрам налогового учета

|

Номер приложения к регистру НУ |

Источник информации |

Содержание |

Дебет счета |

Кредит счета |

Регистр НУ |

Участие в расчетах по ПБУ 18/02 |

|

1 |

Из бухучета |

Выручка от реализации собственной продукции, связанной с обработкой сырья |

-- |

90-1-1 |

2.1.020 |

-- |

|

2 |

Из бухучета |

Выручка от выполнения работ, оказания услуг |

-- |

90-1-2 |

2.1.020 |

-- |

|

3 |

Из бухучета |

Суммовая разница по выручке от реализации собственной продукции, работ, услуг |

-- |

90-1-3 |

2.6.130 |

-- |

|

4 |

Из бухучета |

НДС от выручки от реализации собственной продукции, связанной с обработкой сырья, работ, услуг |

90-3-1 |

-- |

2.1.020 |

-- |

|

5 |

Из бухучета |

НДС от суммовой разницы по выручке от реализации собственной продукции, работ, услуг |

90-3-3 |

-- |

2.6.130 |

-- |

|

6 |

Из бухучета |

Сырье, материалы (СПсОС) |

20-1-1 |

10 |

2.2.010 |

-- |

|

7 |

Из бухучета |

Заработная плата (по окладу, тарифу, премии и другие стимулирующие выплаты) в соответсвии со статьей 255 НК РФ (СПсОС) |

20-2-1 |

70 |

2.2.010 |

-- |

|

8 |

Из бухучета |

ЕСН на заработную плату (СПсОС) |

20-3-1 |

69 |

2.2.010 |

-- |

|

9 |

Из бухучета |

Амортизация основных средств (СПсОС) |

20-4-1 |

02 |

-- |

ВР* |

|

10 |

Из налогового учета |

Амортизация основных средств (СПсОС) |

-- |

-- |

2.2.010 |

ВР |

|

11 |

Из бухучета |

Сырье, материалы (работы, услуги) |

20-1-2 |

10 |

2.2.020 |

-- |

|

12 |

Из бухучета |

Заработная плата (по окладу, тарифу, премии и другие стимулирующие выплаты) (работы, услуги) |

20-2-2 |

70 |

2.2.020 |

-- |

|

13 |

Из бухучета |

ЕСН на заработную плату (работы, услуги) |

20-3-2 |

69 |

2.2.020 |

-- |

|

14 |

Из бухучета |

Амортизация основных средств (работы, услуги) |

20-4-2 |

02 |

– |

ВР |

|

15 |

Из налогового учета |

Амортизация основных средств (работы, услуги) |

-- |

-- |

2.2.020 |

ВР |

|

16 |

Из бухучета |

Подрядчики -- сторонние организации |

20-5 |

60 |

2.2.040 |

-- |

|

17 |

Из бухучета |

Приобретение топлива, энергии |

26-1 |

60 |

2.2.040 |

-- |

|

18 |

Из бухучета |

Потери от недостачи, порчи товарно-материальных ценностей |

26-2 |

60 |

2.3.260 |

ПР** |

|

19 |

Из бухучета |

Суточные в командировке в пределах норм |

26-3 |

60 |

2.2.170 |

-- |

|

20 |

Из бухучета |

Суточные в командировке сверх норм |

26-4 |

60 |

2.3.250 |

ПР |

|

21 |

Из бухучета |

Нотариальные услуги в пределах тарифов |

26-5 |

60 |

2.2.170 |

-- |

|

22 |

Из бухучета |

Нотариальные услуги сверх установленных тарифов |

26-6 |

60 |

2.3.250 |

ПР |

|

23 |

Из бухучета |

Ненормируемые расходы на рекламу |

26-7 |

60 |

2.2.160 |

-- |

|

24 |

Из бухучета |

Нормируемые расходы на рекламу (всего) |

26-8 |

60 |

2.2.160 |

ПР |

|

… |

… |

… |

… |

… |

… |

… |

*Участвует в расчете временных разниц.

**Участвует в расчете постоянных разниц.

Формирование налоговых регистров

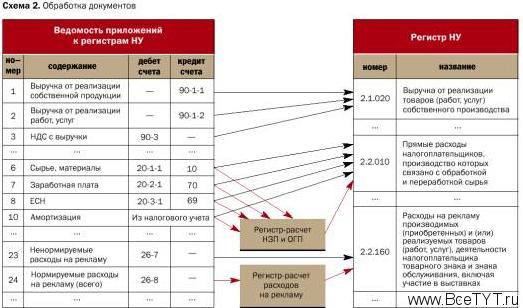

Как формируются регистры налогового учета исходя из данных Ведомости приложений, представлено на схеме 2.

Основная идея построения описанной выше системы учета привлекательна своей простотой. Однако не бывает правил без исключений. Так, например, оценка незавершенного производства (НЗП) и остатков готовой продукции (ОГП) на складе в бухгалтерском и налоговом учете производится по-разному. Расчет стоимости НЗП и ОГП следует рассчитать в специальном регистре-расчете НЗП и ОГП по формулам, закрепленным в учетной политике и в соответствии со статьей 319 НК РФ. Результат отражается дополнительными записями в регистре 2.2.010 или другом соответствующем регистре (см. табл. 7)

Таблица 7. Пример регистра налогового учета 2.2.010 (расшифровка строки 010 «Прямые расходы налогоплательщиков, производство которых связано с обработкой и переработкой сырья» приложения 2 к листу 02 декларации)

|

ООО «РУБИКОН» ИНН 7700000000

|

Регистр налогового учета 2.2.010 |

|||||

|

Прямые расходы налогоплательщиков, производство которых связано с обработкой и переработкой сырья |

||||||

|

Лист декларации: 02 Приложение: 02 Строка: 010 |

Период: январь 2004 года

|

|||||

|

Номер приложения к регистру НУ |

Источник информации |

Содержание |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

|

6 |

Из бухучета |

Сырье, материалы |

20-1-1 |

10 |

100 |

|

|

7 |

Из бухучета |

Заработная плата |

20-2-1 |

70 |

500 |

|

|

8 |

Из бухучета |

ЕСН |

20-3-1 |

69 |

170 |

|

|

10 |

Из налогового учета |

Амортизация |

-- |

-- |

50 |

|

|

Расчет |

Регистр НЗП |

НЗП на начало месяца |

-- |

-- |

80 |

|

|

Расчет |

Регистр НЗП |

НЗП на конец месяца |

-- |

-- |

(120) |

|

|

Расчет |

Регистр ОГП |

ОГП на начало месяца |

-- |

-- |

40 |

|

|

Расчет |

Регистр ОГП |

ОГП на конец месяца |

-- |

-- |

(40) |

|

|

Итого |

|

|

|

|

780 |

|

|

Ответственный исполнитель ______________ Подпись __________ Дата __________ ФИО

|

||||||

Некоторые виды расходов в налоговом учете принимаются в пределах установленных норм. Нормирование этих видов расходов, а именно -- определение предельной суммы, которая может быть принята в налоговом учете, -- осуществляется в специальных регистрах-расчетах.

Например, если расходы на рекламу, которые нормируются, составили 100 руб., полученные доходы за отчетный период -- 8000 руб. (данные по строке 010 приложения 1 к листу 2 декларации), то сумма расходов на рекламу для целей налогового учета будет равняться 80 руб. (8000 руб. х 1%). Этот расчет производится в специальном регистре-расчете нормируемых расходов на рекламу. Полученная сумма переносится в регистр 2.2.160 (см. табл. 8).

Таблица 8. Пример регистра налогового учета 2.2.160 (расшифровка строки 160 «Расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках» приложения 2 к листу 02 декларации)

|

ООО «РУБИКОН» ИНН 7700000000

|

Регистр налогового учета 2.2.160

|

|||||

|

Расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках |

||||||

|

Лист декларации: 02 Приложение: 02 Строка: 160 |

Период: январь 2004 года

|

|||||

|

Номер приложения к регистру НУ |

Источник информации |

Содержание |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

|

23 |

Из бухучета |

Ненормируемые расходы на рекламу |

26-7 |

60 |

25 |

|

|

Расчет |

Регистр-расчет нормируемых расходов на рекламу |

Нормируемые расходы на рекламу (из приложения 24) |

-- |

-- |

80 |

|

|

Итого |

|

|

|

105 |

||

|

Ответственный исполнитель ______________ Подпись __________ Дата __________ ФИО

|

||||||

Если в бухгалтерском учете отсутствует необходимая для налогового учета информация, налоговый учет дополняется регистрами-расчетами с учетом дополнительных данных. Например, это могут быть регистры-расчеты начисленных процентов по ценным бумагам до их выбытия, расчет штрафных санкций по хозяйственным договорам и др.

В заключение отметим, что описанная в статье система организации налогового учета, основанная на базе бухгалтерского учета, может быть реализована в любой бухгалтерской программе.

Статья подготовлена при участии специалистов Департамента налогообложения прибыли МНС России

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 3911 -

- 3911 -