Нужно ли переписывать в учетную политику по НДС пункт 4 статьи 170 Налогового кодекса и что будет тем, кто этого не сделает

Изменения, произошедшие 1 января этого года в пункте 4 статьи 170 Налогового кодекса, поставили в тупик многих. Пункт этот касается всех, у кого наряду с облагаемыми НДС операциями бывают и необлагаемые. В каждом налоговом периоде, когда подобное случается, он предписывает распределить входной НДС между этими двумя видами деятельности. Ту его часть, которая приходится на не подпадающий под этот налог оборот, к вычету принять нельзя. С входным НДС по товарам, работ, услугам и имущественным правам, которые фирма использовала только для необлагаемых или только для облагаемых НДС операций, все просто.

Он целиком идет, соответственно, в стоимость этих товаров (работ, услуг, имущественных прав) или к вычету. Куда сложнее обстоят дела с входным НДС по тем приобретениям фирмы, которые она использовала при проведении как тех, так и других операций. Обычно это общехозяйственные расходы (аренда, электричество, отопление и т. п.). Под «раздел» может попасть и входной НДС по «общехозяйственным» основным средствам (например, техника, приобретенная в офис дирекции), если поставщик предъявил его фирме как раз в том периоде, когда возникли не облагаемые НДС операции. Такой НДС нужно разделить между облагаемым и не облагаемым оборотами расчетным путем. И вот с этим расчетом, порядок которого устанавливают четвертые и пятый абзацы пункта 4 статьи 170 Налогового кодекса, как раз и возникла путаница.

Четвертый абзац с 1 января 2007 года говорит: входной налог по общим для обоих видов деятельности расходам, следует поделить между ними в той пропорции, в которой они используются для производства и (или) реализации товаров, облагаемых НДС и освобожденных от него в порядке, предусмотренном учетной политикой. Можно было бы подумать, что в учетной политике следует установить порядок расчета пропорции. Однако в следующем, пятом, абзаце видим строгое предписание, как эту пропорцию определить: исходя из стоимости отгруженных товаров (работ, услуг, имущественных прав), операции по реализации которых облагаются НДС, в общей стоимости отгрузок за налоговый период. Вопрос: так в каком же порядке распределять НДС – в самостоятельно определенном и закрепленном в учетной политике или в том, который установлен пятым абзацем? И если последнее, то что же тогда нужно закрепить в учетной политике? Возможных ответов несколько.

Сомнения на благо

Четвертый и пятый абзацы противоречат друг другу. Все неустранимые сомнения, противоречия и неясности в Налоговом кодексе следует толковать в пользу налогоплательщиков (п. 7 ст. 3 НК). Исходя из этого выбираем более выгодный плательщику НДС вариант. Это, разумеется, определение пропорции самостоятельно и закрепление ее в учетной политике.

Однако к тому, чтобы, так и поступив, жить потом спокойно, есть пара существенных препятствий. Во-первых, все-таки в четвертом абзаце не сказано прямо, что в учетной политике следует определить именно пропорцию. Там речь идет о порядке принятия входного НДС к вычету либо учета его в стоимости вообще. Во-вторых, вам придется еще доказать суду, что противоречие между абзацами пункта 4 статьи 170 действительно неустранимое.

Кодекс – в политику

Другая крайность. Пятый абзац устанавливает императивную норму, предписывая рассчитывать пропорцию определенным образом, и эту норму никак проигнорировать нельзя. Но и требование распределять налог так, как написано в учетной политике, тоже нужно выполнить. Чтобы убить обоих зайцев, переписываем оба этих абзаца из пункта 4 статьи 170 Налогового кодекса в учетную политику. Если этого не сделать, инспекторы могут заявить, что входной НДС распределен хотя и в пропорции, рассчитанной по пятому абзац пункта 4 статьи 170 Налогового кодекса, но не в соответствии с учетной политикой, коего (соответствия) требует все тот же Налоговый кодекс (в абзаце четвертом п. 4 ст. 170). А поскольку Налоговый кодекс в итоге все-таки не соблюден, то НДС распределен неверно.

В ФНС, впрочем, столь категоричных заявлений пока не делали. Еще в начале года там и сами не очень-то понимали, что делать с появившимся в пункте 4 статьи 170 упоминанием об учетной политике. Но «перекатать» в нее этот пункт на всякий случай все же рекомендовали. «Поступают вопросы, связанные с тем, что же нужно фиксировать в учетной политике. Можно прописать ту пропорцию, которую законодатель в этой же норме привел. Наверное, еще следует прописать тот перечень накладных расходов, которые у вас будут делиться по пропорции», – с ноткой недоумения говорила начальник отдела в управлении администрирования косвенных налогов ФНС Ирина Муравьева еще в феврале на одном из семинаров.

Но загромождать учетную политику цитатами из Налогового кодекса неудобно, абсурдно, да и польза от этого сомнительная. Если этого не сделать, то какие налоговики смогут предъявить претензии? Вряд ли они сочтут, что отсутствие в учетной политике порядка определения пропорции, уже закрепленного в Налоговом кодексе, равнозначно отсутствию раздельного учета входного НДС, которое лишает вычета вообще всей суммы налога за период (абз. 8 п. 4 ст. 170 НК). Ведь если вы вели раздельный учет сумм, рассчитанных по пропорции, то он никуда не денется. Факт его ведения не отменит даже действительно неверно рассчитанная пропорция.

Пользуемся свободой

Сделанную в четвертом абзаце пункта 4 статьи 170 Налогового кодекса отсылку к порядку, который предусмотрен учетной политикой, можно рассматривать как предоставление права на свое усмотрение разрешить все неясности этого пункта, касающиеся распределения входного НДС.

Например, неясно, нужно ли при расчете пропорции относить к числу отгруженных те товары, которые фирма передала посреднику (при условии, что последний до конца налогового периода реализовать их покупателям еще не успел)? Они вроде бы отгружены, но не тому, кто получит на них право собственности. Так же обстоит дело и с отгрузкой товаров на ответственное хранение. Если реализация таких товаров подпадает под НДС, то может оказаться более выгодным их к отгруженным причислить. Тогда по результатам расчета пропорции доля не облагаемых отгрузок в этом периоде получится меньше, а значит, к вычету можно будет поставить большую сумму НДС. Правда, это приведет к «потере» этого оборота для расчета пропорции в следующих периодах. Но если не облагаемых НДС операций в них больше не предвидится, то такая потеря не имеет значения.

Другой пример: из формулировки пятого абзаца пункта 4 статьи 170 Налогового кодекса не ясно, какую стоимость отгруженной продукции для расчета пропорции нужно брать. Себестоимость? Стоимость реализации, то есть договорную? Если последнюю, то включать в нее начисленный на цену товара НДС или нет? Споров по этому вопросу много, но раз появилась возможность раз и навсегда избежать их при помощи учетной политики, то почему бы этого не сделать? Так, обычно лучше брать для расчета пропорции продажную стоимость и включать в нее НДС, который фирма предъявила дополнительно к цене товара покупателю. Это увеличит вес облагаемых НДС продаж в их общем объеме, а значит, позволит поставить к вычету побольше входного налога.

Также стоит последовать совету Ирины Муравьевой и закрепить в учетной политике список расходов, которые идут и на облагаемые, и на не облагаемые НДС операции. Разумеется, перечень этот выгодно сузить настолько, насколько это возможно, ведь тогда меньшую сумму НДС придется делить между двумя видами деятельности. Готовый и закрепленный в учетной политике перечень позволит с большей вероятностью избежать того, что проверяющие сами попытаются определять, какие из расходов относятся и к подпадающим, и к не подпадающим под НДС отгрузкам. Правда, жизнь не стоит на месте и у фирмы могут появляться новые расходы, которые явно относятся ко всей ее деятельности и входной НДС, по которым придется делить между облагаемым и не облагаемым НДС, оборотом. Тогда учетную политику можно дополнить. Это не будет считаться таким ее изменением, которые запрещены до истечения года (п. 16 ПБУ 1/98).

С полным текстом использованных документов можно ознакомиться в СПС КонсультантПлюс.

Наталия ЗАЙЦЕВА

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

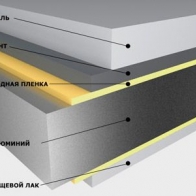

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1988 -

- 1988 -