На бухгалтерских форумах коды бюджетной классификации без внимания не остаются. Октябрь не был исключением, и наиболее бурные диспуты шли по поводу отношений между КБК и фирмами, работающими на упрощенке

Местные «заморочки»

Несмотря на то что коды бюджетной классификации стары как мир, проблем с ними меньше не становится. На этот раз московский бухгалтер на сайте www.buhgalteria.ru обратилась к остальным с вопросом: «Какой КБК нужно указывать при перечислении единого налога, который платят упрощенцы?» И далее пояснила, что в прошлом квартале она написала 1030100 «Единый налог, взимаемый в связи с применением упрощенной системы налогообложения», как и предписывает приказ Министерства финансов от 11 декабря 2003 г. № 115н.

Более опытные коллеги сразу же «обрадовали» незадачливого бухгалтера: оказалось, что код был указан неверно.

Вместо кода 1030100 ей нужно было указать 1030110 «Единый налог, распределяемый по уровням бюджетной системы Российской Федерации». На извечный русский вопрос «Что делать?» посетители форума посоветовали ей написать письмо в налоговую с просьбой зачесть недоимку по коду 1030110 в счет переплаты по коду 030100 и ждать ответа от инспекции.

Как оказалось, некоторые налоговые устанавливают собственные КБК – так произошло с кодами 1030100 и 1030110 в Москве. Об этом говорили бухгалтеры на форуме сайта www.klerk.ru. Столичные инспекторы требуют перечислять единый налог по упрощенке на код 1030110, мотивируя это тем, что часть собранной суммы идет в городской бюджет. Поэтому стоит внимательнее относиться к заполнению платежек, так как большинство программ автоматически ставят код 1030100 (на основании приказа Минфина), а бухгалтеры, не глядя, отправляют неверную платежку в инспекцию.

Упрощенцам из других регионов, прежде чем перечислять налог, стоит посоветоваться с своей инспекций, чтобы не «попасть» на деньги. Сумма может уйти не на тот КБК, а по налогу возникнет недоимка, на которую будут начислены пени.

Такие важные цифры

Для другого бухгалтера с форума на сайте www.audit-it.ru путаница в КБК скорее всего выльется в круглую сумму. «Указала неправильный КБК по единому налогу на упрощенной системе налогообложения» – пишет она, – в итоге в налоговой суммы поставили на невыясненные. Написала заявление с просьбой перезачесть налоги, но в инспекции мне ответили отказом. Налоговики сообщили, что единственный выход из моей ситуации – заново заплатить всю сумму плюс пени. А сумма у меня немаленькая, да и одних пеней уже 50 тысяч. Подскажите, как хотя бы от них отделаться».

Один из участников обсуждения тут же сослался на Налоговый кодекс, где прописано, что сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика (пункт 7 статьи 78). И если есть недоимка по налогам, идущим в один и тот же бюджет, возврат излишне уплаченной суммы производится только после зачета денег в счет погашения недоимки или задолженности. Таким образом, налоговики просто обязаны перезачесть налоги. Оставшуюся после перезачета сумму фирме должны возвратить из бюджета, причем не позднее одного месяца со дня подачи заявления о возврате. И посоветовал женщине писать заявление на возврат и оспаривать пени в том случае, если ее начислят.

Кстати, арбитражная практика показывает, что дела, связанные с ошибкой в КБК, не безнадежны и у фирмы есть все шансы их выиграть. Например, Федеральный арбитражный суд Восточно-Сибирского округа 14 мая этого года вынес постановление № А19-16506/03-45-Ф02-1689/04-С1 о том, что иск о возврате суммы излишне уплаченных пеней за несвоевременную уплату налога и суммы процентов, начисленных за каждый день нарушения срока возврата излишне уплаченных пеней, удовлетворен правомерно. И пояснил свое решение тем, что указание налогоплательщиком в платежном поручении неверного кода бюджетной классификации не влечет возникновение недоимки по налогу, а значит, обязанности начислять пени тоже не возникало.

Минимальный налог с максимальными проблемами

Те фирмы, которые платят единый налог по ставке 15 процентов от разницы между доходами и расходами, иногда платят минимальный налог по итогам года. Это происходит в том случае, когда 15 процентов от разницы доходов и расходов меньше чем 1 процент от доходов (ст. 346.18 НК). И как показывает опыт бухгалтера с форума сайта www.klerk.ru, здесь тоже нужно обращать внимание на коды бюджетной классификации.

Счетовод по старой памяти перечислил минимальный налог на код 1030100, как того требовал приказ Минфина от 11 декабря 2002 г. № 127н. Естественно, что платеж ушел не туда, поэтому по налогу образовалась недоимка. Но если недоимку по налогам из одного бюджета можно перезачесть, то в случае с минимальным налогом такой фокус не пройдет. Дело в том, что единый налог по упрощенке, уплачиваемый в обычном порядке, и минимальный налог распределяются по разным бюджетам, а значит, не могут быть «переброшены» с одного на другой.

Для того чтобы погасить недоимку, нужно будет сначала перечислить деньги заново, уже на тот КБК, который указан в приказе Министерства финансов, предварительно погасив набежавшие пени, а уже потом писать заявление на возврат средств из бюджета. По Налоговому кодексу государство должно вернуть излишне уплаченные деньги в течение месяца после подачи заявления на возврат. Но скорость работы налоговой подтверждает поговорку: «Скоро сказка сказывается, да не скоро дело делается». Так, посетительница форума на сайте www.audit-it.ru пожаловалась своим виртуальным собеседникам на то, что ждет возвращения ошибочно начисленных средств уже второй месяц, и добавляет, что «судя по темпам, еще пару месяцев на это уйдет».

Нехитрые вычисления показывают, что месяц ожидания собственных денег плавно превратится как минимум в четыре, поэтому к такой мелочи как коды бюджетной классификации стоит отнестись со всей серьезностью.

Татьяна САЖИНА

Источник материала: «Расчет»

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

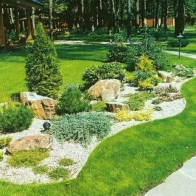

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2484 -

- 2484 -