Андреева Ирина Викторовна, эксперт Департамента правовой информации компании ПРАВОВЕСТ

Каждому бухгалтеру известно, что составление платежного поручения – дело очень важное и ответственное. Ошибка в его заполнении может навлечь на организацию не только выплату пеней, но и длительную процедуру взаимодействия с налоговой инспекцией по идентификации «невыясненных» платежей и их зачету в нужном для налогоплательщика направлении1. В данной статье мы подробней остановимся на некоторых особенностях заполнения платежного поручения.

Сама форма платежного поручения с нумерацией полей для заполнения приведена в Приложении N 3 к Положению о безналичных расчетах в Российской Федерации, утвержденному ЦБ РФ от 03.10.2002 N 2-П (см. Приложение 1 данного документа).

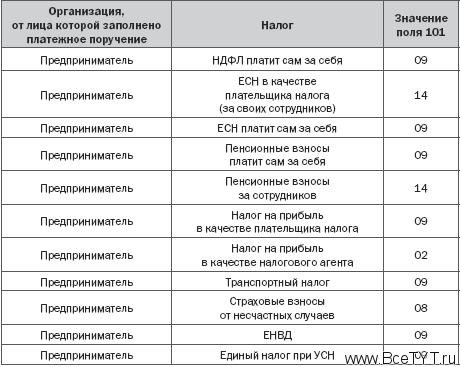

Приступим к полю 101 – «Статус налогоплательщика»2.

В поле 102 составитель налогового платежного поручения проставляет свой КПП, в поле 103 – КПП налоговой инспекции.

| Напомним, что оплата всех администрируемых налоговыми органами налогов и

сборов производится на единый казначейский счет3. В Москве – на р/с N 40101810800000010041 в Отделении 1 МГТУ Банка России, БИК 0445830014. |

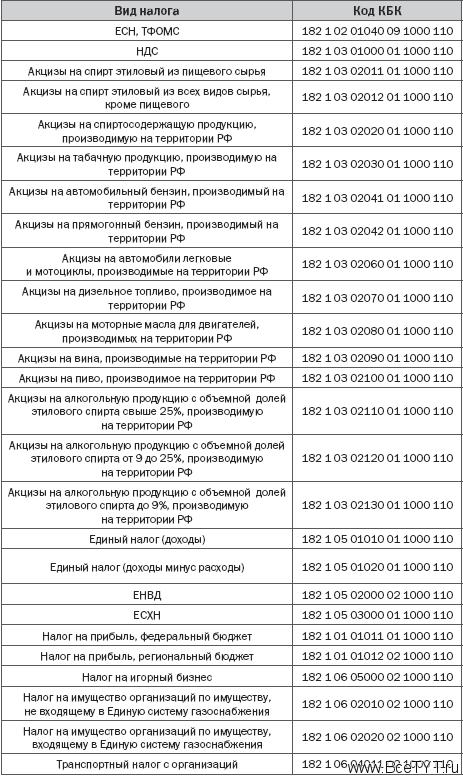

Поле 104 – КБК (код бюджетной классификации)5. Нельзя забывать, что каждому виду КБК соответствует определенная платежка. КБК меняется, если один и тот же налог платится в бюджеты разных уровней или рассчитывается по разным ставкам. В нижеприведенной таблице даны наиболее встречаемые КБК при условии оплаты начисленных налогов без штрафов и пеней. Если ситуация сложилась таким образом, что вы должны оплатить пени, то в 14-м знаке кода КБК вместо 1 ставите 2, если штраф, то – 3.

Если в таблице нет необходимого вам КБК, то обратитесь к Письму ФНС РФ от 16.12.2005 N ММ-6-10/1059@.

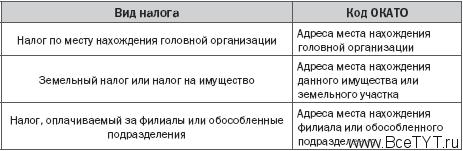

Проставим код ОКАТО, поле 105. Требуется тот код ОКАТО муниципального образования, на территории которого мобилизуются денежные средства от уплаты налога. На практике – это код адреса места нахождения налогоплательщика (организации), имущества налогоплательщика, места жительства физических лиц. В связи с проведением реформы местного самоуправления увеличилось и количество муниципальных образований6, изменились и коды ОКАТО вашего места нахождения или нахождения вашего имущества. Поэтому настоятельно рекомендуем посетить налоговую инспекцию и выяснить новый код ОКАТО, тем более что инспекциям предписано информировать налогоплательщиков о правильности заполнения платежных поручений7. Кроме того, у крупных налогоплательщиков разным видам налогов иногда соответствуют и свои коды ОКАТО.

Заполняем поле 106 основания платежа:

- «ТП» – платежи текущего года;

- «ЗД» – добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

- «БФ» – текущие платежи физических лиц – клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

- «ТР» – погашение задолженности по требованию налогового органа об уплате налогов (сборов);

- «РС» – погашение рассроченной задолженности;

- «ОТ» – погашение отсроченной задолженности;

- «РТ» – погашение реструктурируемой задолженности;

- «ВУ» – погашение отсроченной задолженности в связи с введением внешнего управления;

- «ПР» – погашение задолженности, приостановленной к взысканию;

- «АП» – погашение задолженности по акту проверки;

- «АР» – погашение задолженности по исполнительному документу.

Перейдем к полю 107. Налоговый период – это тот период, за который вы рассчитываете налоги и обязаны их оплачивать в соответствии с Налоговым кодексом РФ:

- «МС» – месячные платежи (МС.01.2006 – МС.12.2006);

- «КВ» – квартальные платежи (КВ.01.2006 – КВ.04.2006);

- «ПЛ» – полугодовые платежи (ПЛ.01.2006 – ПЛ.02.2006);

- «ГД» – годовые платежи (ГД.00.2006).

В поле 108 указывается номер документа, который присвоен налоговой инспекцией или другим фискальным органом о взыскании с налогоплательщика денежных средств (при этом знак N не проставляется):

- «ТР» – номер требования налогового органа об уплате налогов (сборов);

- «РС» – номер решения о рассрочке;

- «ОТ» – номер решения об отсрочке;

- «РТ» – номер решения о реструктуризации;

- «ПР» – номер решения о приостановлении взыскания;

- «ВУ» – номер дела или материала, рассмотренного арбитражным судом;

- «АП» – номер акта проверки;

- «АР» – номер исполнительного документа и возбужденного на его основании исполнительного производства.

Поле 109. Это дата документа, на основании которого совершается платеж.

При «ТП» в поле 109 указывается дата декларации (расчета), представленной в налоговый орган (дата подписи декларации налогоплательщиком).

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно «ЗД») в показателе даты документа ставится ноль («0»). Во всех остальных случаях – дата документа, на основании которого осуществляется платеж.

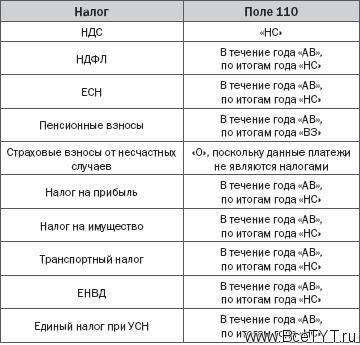

Переходим к последнему строго регламентируемому полю 110 – «Тип платежа».

- При оплате начисленных налогов по результатам прописанного в НК РФ налогового периода ставим «НС»,

- при оплате авансовых платежей – «АВ»;

- оплате взносов – «ВЗ»;

- оплате платежа – «ПЛ»;

- оплате пошлины – «ГП»;

- оплате пеней – «ПЕ»;

- оплате процентов – «ПЦ»;

- перечислении налоговых санкций – «СА»;

- административных штрафах – «АШ»;

- иных штрафах – «ИШ».

Приведем соответствие некоторых налогов со значением поля 110:

Надеемся, что данная статья поможет бухгалтеру избежать ошибок при заполнении платежных поручений.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1804 -

- 1804 -