Борьба за клиента на рынке банковских услуг становится все очевиднее, сегодня не только клиент идет в банк, но и банкиры пошли в клиентские организации, предлагая банковские продукты на встречах с бухгалтерами и директорами предприятий. И попадают в трудное положение в связи со схожестью предлагаемых услуг. Тем ценнее становятся лояльные потребители, которые не только сами демонстрируют приверженность финансовой организации, но и могут рекомендовать (или не рекомендовать) ваш банк своим партнерам. То же самое происходит и на розничном рынке.

Л.А.

Кузнецова

Ресурс, который дополнительно увеличивает возможности банка в привлечении клиентов, лежит в плоскости управления отношениями с клиентами и называется «управление рынком рекомендаций».

В речи российского банкира слово «рекомендация» звучит достаточно часто, но это либо рекомендации Центробанка России, в лучшем случае — Международного банковского конгресса, либо рекомендации банка своим клиентам. Наступает время, когда клиенты в качестве рекомендателей становятся неотъемлемой частью механизма продаж банковских продуктов. Ранее клиент уже выступал в роли нашего босса, который платит нам деньги, а теперь он еще и получает права рекомендателя.

Существуют свои правила работы с рынком рекомендаций. Они являются частью системы CRM (маркетинг отношений) и могут быть использованы банками, принявшими эту идеологию.

Правила работы с рынком рекомендаций

Итак, первое правило: никогда не просите рекомендаций у неправильных клиентов, они порекомендуют таких же неправильных, как они сами. Как определить правильного клиента? Все начинается с построения «пирамиды правильности». В этом могут помочь сведущие консультанты, можно и самим продумать, за что и каких клиентов ценит наш банк. Ориентиров несколько:

— выбранная стратегия, обеспечивающая первичное сегментирование рынка;

— определенные факторы для сравнения клиентов (реальных или потенциальных) между собой — они будут разные для разных банков, но есть безусловные лидеры, такие, например, как величина вкладов или остатки денег по счетам;

— вес выбранных критериев для сравнения.

А дальше собираем на рабочее совещание сотрудников, имеющих отношение к работе с клиентами, «знающих их в лицо», включаем аналитические и математические способности и часа через три–четыре получаем эту самую пирамиду правильности.

Итак, теперь мы знаем своих «правильных» клиентов, именно у них мы и попросим рекомендации. Заранее надо быть готовым, что откликнутся далеко не все, и прежде всего это будут лояльные клиенты. Лояльными можно считать таких клиентов, которые настолько удовлетворены сотрудничеством с банком, что с высокой вероятностью не будут рассматривать другие, альтернативные возможности.

Правило второе — прежде чем просить рекомендацию, порекомендуйте сами. Когда вы внимательно рассмотрите построенную пирамиду, следует выбрать пару–тройку самых ценных для банка клиентов и начать работу по изучению их бизнеса.

В каких ваших рекомендациях в адрес поставщиков, клиентов, а может быть, властных структур они нуждаются?

Что вы сможете сделать для них, кому их рекомендовать, чтобы повлиять на решения указанных компаний или структур о сотрудничестве с данным предприятием — вашим клиентом?

Рынок рекомендаций начинает действительно работать только тогда, когда созданы сети взаимодействия и сотрудничества. Отметим при этом, что именно банки находятся в данной ситуации в приоритетном положении. Банкир знает (или может знать) всю цепочку бизнеса клиента: какие поставщики ему нужны, с какими клиентами он работает. И только когда благодаря вашему банку клиент окажется в выигрышном положении, имеет смысл попросить его о рекомендации. Такой клиент будет испытывать чувство благодарности и у него возникнет желание сделать ответный ход. В противном случае максимум, на что вы сможете рассчитывать, —это вежливый кивок в ответ на ваше обращение и чувство легкой досады от свалившейся обузы (так будет рассматриваться ваша просьба), которую он тут же постарается скинуть с плеч.

Третье правило — никогда не платите за рекомендацию. Ну до чего же хочется порой отблагодарить (почему-то это слово часто заменяется жаргонным выражением «замотивировать») за доброе слово рекомендателя, обернувшееся дополнительным доходом.

Варианта два: или обидите человека, или (если возьмет плату) у него появляется шанс, что кто-то заплатит больше. А дальше может последовать звонок другу, которому он вас рекомендовал: «Извини, ошибся, есть другие ребята, лучше…» Ну, а если вы друг другу платите, то это уже какое-то взаимное дилерство (тоже, кстати, возможно, почему нет, только там законы другие) получается, а не рынок рекомендаций.

Однако могут быть и какие-то другие формы благодарности — письмо с признательностью, цветы, совместный обед, просто искреннее «спасибо». В разговорной речи бизнесменов даже словечко такое появилось — «сиэрэмить», производное от подхода CRM. Эмоциональный фон отношений становится гарантом рекомендаций друг друга.

Виды рекомендаций

Рассмотрим, какие виды рекомендаций существуют.

Прежде всего, мягкая форма рекомендаций, с которой и надо начинать. Вы спрашиваете клиента: «Можно ли ссылаться на работу с вами при продвижении банковских продуктов в других организациях или в рекламно-информационной продукции банка?»

Очень важно получить разрешение на такую ссылку, не всегда клиенты готовы публично заявлять банк, в котором они обслуживаются.

Далее следует промежуточная форма: «Можно ли вас указывать в качестве рекомендателя с указанием ваших контактов для подтверждения рекомендации?» При этом сначала убедитесь, что клиенты действительно довольны обслуживанием. Если на это не обратить внимания, может случиться, что в разговоре с потенциальным клиентом у рекомендателя мелькнет интонация сомнения, или проявится неожиданная реакция на какой-нибудь вопрос. Словом, хотели как лучше, а получилось… что получилось.

И, наконец, жесткая форма, когда вы обращаетесь к клиенту со словами: «Порекомендуйте наш банк, пожалуйста, Вашим партнерам». Заметим, что это — некая вершина, но чтобы покорить ее, надо сначала хорошо подготовиться к восхож- дению.

Кто несет ответственность за рынок рекомендаций

Кто будет работать с рынком рекомендаций в банке?

Чья это сфера ответственности, за которой стоят компетентность и полномочия?

Если CRM отдается в исключительное распоряжение какого-либо одного функционального подразделения организации (например, информационно-технологического), то отношения с клиентом непременно страдают. Важно помнить, что успешный CRM-проект начинается со стратегии, а заканчивается информационными технологиями.

В последнее время банки начинают на-много шире понимать смысл, заложенный в термин «CRM», не связывая его только с программным обеспечением. Планируя внедрение CRM-решения, банки проводят тщательную подготовку, четко формулируют положения стратегии клиентских отношений. Сегодня больший приоритет отдается определению качественно новых бизнес-процессов, оценке их эффективности по ключевым показателям. Все это перевело CRM-проект из разряда проекта по технической инсталляции программного обеспечения в стратегический проект организационных изменений.

А управление рынком рекомендаций — это составная часть управления отношениями с клиентами. Следовательно, возникает необходимость выстраивания системы функционального взаимодействия различных служб банка для использования работающего механизма рекомендаций. Главным врагом на этом пути становится «местечковость» мышления: «наше дело — провести операцию по счету», «главное, чтобы кредит вовремя был возвращен» и т.д. Это своего рода структурный конфликт, который может быть решен только при целевой идентификации сотрудника с предприятием. Решение конфликта возможно путем преодоления функциональной разрозненности через понимание общей стратегии банка.

Рассмотрим, что нужно, чтобы рынок рекомендаций заработал:

1. Понимание самого подхода на всех организационных уровнях.

2. Принятие решения об использовании данного инструмента с последующей институализацией. Это ответственность руководства банка.

3. Выстраивание работающей системы управления рекомендациями. Тут возможны варианты: создать рабочую группу под проект или пригласить консультантов (кстати, одно другого не исключает).

4. Использовать обучающую стратегию — учить всех настоящей клиент-ориентированности. Это необходимо, чтобы предоставить «правильным» клиентам такой уровень и условия обслуживания, вследствие чего они становились бы еще и лояльными.

5. А дальше начинается особая целевая работа с рекомендациями. Здесь необходима работа в связке: менеджер, работающий с клиентом — руководитель — группа аналитиков. Именно они определяют тот час «Ч», когда необходимо начинать создавать сеть, некий виртуальный альянс, где все могут быть друг другу максимально полезны.

Психологический аспект работы с рынком рекомендаций

Сколько бы последовательных шагов ни предлагалось для внедрения действующей практики рекомендаций, в действительности инициаторы (назовем их «агентами перемен») сталкиваются с громадными трудностями при внедрении системы. В данной статье мы не будем говорить об автоматизированных системах и трудностях их адаптации к существующим банковским программам. Нас интересует психологический аспект работы с рынком рекомендаций. Сотрудники банка по-разному реагируют на то, чтобы создать это конкурентное преимущество — сети лояльных потребителей банковских услуг.

Всегда возникают «противники» работы с рынком рекомендаций. Их может быть немного, но в любом банке найдутся сотрудники, которые не верят в то, что усилия в этом направлении принесут существенные результаты, и не соглашаются с нововведениями, необходимыми для того, чтобы рынок рекомендаций заработал. «Противники» отнимают много сил, оттягивая ресурсы (время, энергию, деньги) от CRM-проекта, замораживая выстраивание особых эмоциональных отношений с клиентами.

Следующую категорию сотрудников, которые понимают, что лучшая реклама — «из уст в уста», но постоянно выискивают изъяны в системе постановки данной работы, условно можно назвать «оппоненты». Эти сотрудники хотя и критически настроены, но при общей вере в проект часто видят реальные недостатки или узкие места в системе. К их аргументам стоит прислушиваться и стараться повернуть их скепсис в сторону конструктивной критики.

Третий вид реакции на любое нововведение, в том числе и на системную работу с рынком рекомендаций в банке, — это внешнее согласие, превращающееся в соглашательство, при отсутствии внутренней веры в проект. «Конформисты» — это самая опасная категория. Именно они будут поддержкой любой позиции, главное — чтобы за ней было весомое большинство. Если основная масса сотрудников сомневается, конформисты быстро превращаются в оппонентов и находят много изъянов в работе с рекомендациями. А если критическая масса противников атакует идею управления рекомендациями, они готовы с развернутыми знаменами вступить на тропу войны.

К счастью, есть еще одна группа сотрудников, к которым конформисты тоже могут примкнуть. Это «союзники» выстраивания отношений с клиентами, они верят в необходимость работы с рынком рекомендаций и делают все от них зависящее, чтобы этот механизм заработал и стал приносить плоды.

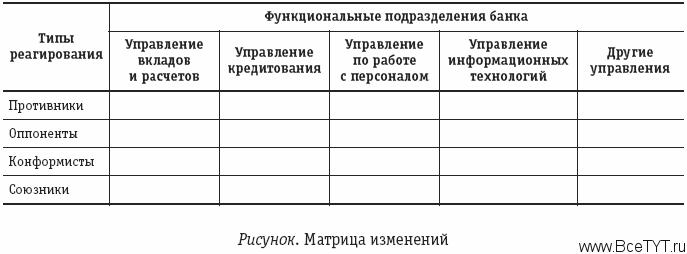

Чтобы понять расклад сил, можно воспользоваться матрицей изменений (см. рисунок).

В свободные клеточки матрицы вписываются конкретные фамилии, только тогда становится понятно силовое поле внедрения системы рекомендаций в конкретном банке.

Кроме того, включается множество страхов и опасений у конкретных людей, которые никогда не занимались работой с рекомендациями:

— мне придется больше работать;

— у меня появится дополнительная ответственность;

— я не знаю, что и как делать;

— мне не хочется об этом говорить с клиентами, а вдруг мне откажут, и т.д.

И здесь возникает совершенно неожиданный поворот в обучении работе с рынком рекомендаций: наряду со знакомством с CRM и пониманием сути управления рекомендациями, следует подключать личностные тренинги или коучинговые сессии, позволяющие трансформировать энергию сопротивления в энергию созидания.

* * *В заключение хотелось бы подчеркнуть, что использование такого инструмента CRM, как управление рынком рекомендаций, требует значительных усилий от сотрудников банка на всех уровнях его структуры.

Что самое трудное при этом?

Включить антенны истинного предназначения банка — для клиентов, для общества — почувствовать свою миссию и шаг за шагом начать движение по пути клиент-ориентированности.

Если вы успешно преодолеете эти трудности, впоследствии вы получите удивительные результаты:

— банк станет притягательным для клиентов — как реальных, так и потенциальных;

— вырастет число лояльных клиентов;

— меньше средств придется тратить на прямую рекламу;

— выстроятся сети взаимовыгодных отношений.

Автор - консалтинговая компания «Выгодный контракт», главный консультант по организационному развитию, к.филос.н.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 4183 -

- 4183 -