Тереза Ло работала в брокерском бизнесе на фондовом рынке в течение более десяти лет до своего ухода в 1998 году, чтобы стать частным инвестором. Она является техническим трейдером и использует модели «Эдвардса и Мэги» и технику японских свечей для анализа рынка.

Во время торгового дня вы можете слышать ссылки на термины вроде «покупка Чаши Грааля» и «продажа Чаши Грааля». По мере того, как сообщество трейдеров развивалось, «покупка Чаши Грааля» была прозвана «впадина», подразумевая место, где может быть осуществлена покупка. «Продажа Чаши Грааля» была прозвана «колокольня», подразумевая место, где может быть осуществлена продажа.

Это относится к технике «Святой чаши Грааля», одного из многих полезных торговых методов для любого временного масштаба от Линды Брэдфорд Рашке, изложенного в книге «Быстрая торговля на Уолл-стрит».

Базовые концепция не являются чем-то новым. Они широко используются теми, кто торгует по тренду с использованием Скользящих средних. Ключевым подходов является покупка на откате при существующем восходящем тренде или продажа на подъемах при существующем нисходящем тренде и стараться избегать торговать в боковых диапазонах. Линда использует Индекс средней направленности Веллеса Вайлдера (14-периодный ADX), чтобы определить силу тренда, и затем она использует экспоненциальную Скользящую среднюю с 20 периодами (20EMA), чтобы определить поддержку и точки входа. Когда ADX повышается и его значение становится более 30, она использует некоторые критерии, чтобы покупать, когда цена восстанавливается назад к 20-периодной EMA. Эта концепция хорошо работает для точек входа как во время восходящих трендов, так и во время нисходящих трендов.

В периоды, когда рынок развивает сильный тренд со значением ADX больше и равным 30, восстановления к 20-периодной экспоненциальной Скользящей средней (EMA) встречают поддержку при восходящих трендах и сопротивление при нисходящих трендах.

Принцип лежащий в основе установок «Святой чаши Грааля» заключается в использовании в своих интересах восстановлений, чтобы войти в направлении возникающего или существующего тренда. «Восстановление» - это слово, используемое для определения откатов в рамках существующего тренда. Эти модели, названные флагами и вымпелами, были определены достаточно давно некоторыми авторами, вроде Ричарда Шабакера в его книге «Технический анализ и прибыль на фондовой бирже». Позже, Роберт Эдвардс совместно с Джоном Мэги, популяризировал их в своей книге «Технический анализ тенденций акций». Ключевым принципом флагов и вымпелов является то, что они являются областями консолидации, и поэтому, должны быть сформированы на уменьшающемся объеме.

Техника Линды Рашке объединяет использование классических графических моделей с индикатором ADX и Скользящими средними. В нашем опыте с техникой «Святая чаша Грааля», установленное требование, чтобы значение ADX было больше 30, не является критическим, когда индекс достиг дна и повышается. Мы оптимизировали технику входа, используя метод расчета баров Даннигана.

Прежде всего, мы полагаем, что тенденция индекса ADX, а не его абсолютное значение, является наиболее важным. Некоторые аналитики также разделяют это мнение. Пока индекс ADX повышается, мы будем искать восстановление к 20-периодной EMA для определения точки, чтобы войти в рынок. Во-вторых, мы заметили, что индекс ADX обычно имеет значение больше 50, когда тренд близок к своему кульминационному моменту и становится уязвимым к резкому развороту, и мы обычно предпочитаем оставаться в стороне при этих обстоятельствах. Третье, мы обращаем внимание на флаги при уменьшающемся объеме.

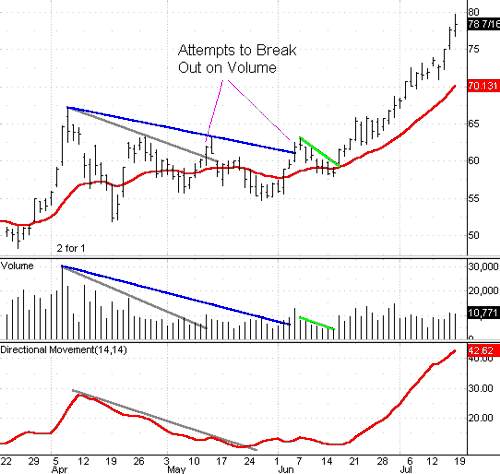

Пример 1

В этом примере, используя дневной график «Lucent Technologies», от пика 7 апреля началась консолидация. Обратите внимание, что объем и ADX начали снижаться, по мере того, как цена формировала треугольник. 12 мая, рынок попробовал прорвать вверх линию нисходящего тренда (серая линия на объеме). Это было встречено на следующий день продажами и формированием ключевого дневного разворота, когда цена прошла выше в течение дня, но закрылась ниже закрытия 12 мая. Игроки, вошедшие в рынок на прорыве, были сметены, поскольку цена упала назад в границы треугольника, и линия нисходящего тренда была скорректирована к новому положению (синяя линия). 4 июня рынок снова попробовал проломить линию нисходящего тренда на объеме, но на следующий день это было опять встречено продажами. Обратите внимание, что ADX ушел боком, а не вниз, поскольку недостаток движения вниз, объединенный с восходящим движением баров, начали воздействовать на вычисление индикатора ADX.

«Lucent Technologies» снова откатился к Скользящей средней, делая только «нисходящие» и «внутренние» бары до 15 июня, когда цена находилась в самом узком торговом диапазоне с 4 июня. Обратите внимание, что объем снижался на этом откате, формируя хороший бычий флаг. Поскольку тестирование поддержки на 20-дневной EMA состоялось, для рынка настал момент истины. 16 июня «Lucent Technologies» сломала линию нисходящего тренда бычьего флага на объеме. ADX продвинулся вверх, поскольку стал развиваться восходящий тренд только с тремя днями снижения, а именно 22 июня, 7 июля и 13 июля.

Покупатели на бычьем флаге имели два варианта. Агрессивный вариант состоял в том, чтобы выставлять ордера на покупку выше максимума каждого «нисходящего дня» (более низкий минимум и более низкий максимум по сравнению с предыдущим днем) с размещением начального стоп-ордера сразу ниже минимума дня, когда был исполнен ордер. Консервативный вариант состоял в том, чтобы выставлять ордера на покупку выше максимума первого дня повышения, а именно, 16 июня. Как только ордер на покупку был исполнен, начальный стоп-ордер будет размещен сразу ниже минимума 16 июня. Трейдеры могли затем следовать за рынком, используя для размещения стоп-ордеров метод расчета баров Даннигана.

Пример 2

Здесь представлен внутри-дневной график очень ликвидного рыночного инструмента – фьючерсных контрактов S&P. Утром 19 июля сентябрьский фьючерс S&P сделал «2B вершину трейдера Вика» и рынок немедленно снизился прямо через 20-периодную EMA до отметки 1421 прежде, чем восстановиться к ней обратно. К тому времени, когда он достиг 20-периодной EMA на пятиминутном графики, продавцы, торгующие как на пятиминутном временном масштабе, так и на 15-минутном масштабе находились в районе 1425, готовые к продажам. Это соответствовало установке первой продажи «Святой чаши Грааля». Агрессивные трейдеры могут войти в рынок, разместив ордер на продажу под восходящими барами, для открытия коротких позиций. Вторая установка «Святой чаши Грааля» была точно такая же как и первая. Третья и четвертая установки были более сложными. Наша позиция в третьем случае была бы закрыта по близкому стоп-ордеру, а в четвертом случае позиция даже и не открывалась бы, так как была возможность разворота тренда за счет «1-2-3-тестирования трейдера Вика». Обратите внимание, что каждый раз рынок падал назад, чтобы протестировать минимум перед толчком медвежьего флага, где цель была достигнута. Любое дополнительное движение приносило дополнительную прибыль.

Пример 3

В этом примере S&P закрылся на своем минимуме предыдущего дня. В торговле на Globex, максимум был 1296.60 с минимумом на 1283.60. Так как многие трейдеры рассматривают эти точки в качестве важных уровней поддержки и сопротивления, мы отмечаем их как «опорные» точки, наряду с минимумом предыдущего дня на 1283. Ясно, что S&P находился в нисходящем тренде, но он открылся с ГЭПом вверх и сделал три 5-минутных «восходящие» свечи (более высокие максимумы и более высокие минимумы относительно предыдущего бара). Мы начали день, проведя горизонтальную линию на 1283, с потенциальной установкой «1-2-3 трейдера Вика».

Когда движение достигло сопротивления сверху (максимум на 1296.60 и 20-периодная экспоненциальная Скользящая средняя на 1297.44) и не смогло пройти выше, появились продавцы. Когда минимум из третьей «восходящей» свечи на 1293.50, сформировавшей белую «падающую звезду» (указана стрелкой) был сломан, это было сигналом встать в короткую позицию с ожиданием тестирования минимума на 1283. Продажа, согласно «Святой чаши Грааля», была исполнена.

Торговля должна была вестись в короткую сторону сразу же после преодоления отметки 1293.50 с размещением начального стоп-ордера на 1295.80 – утреннего максимума в ожидании тестирования минимума на 1283. Риск в этом случае составлял бы 2.3 пункта против ожидаемой доходности в 10 пунктов при тестировании основания - соотношение лучше, чем 4:1. Используя консервативные скользящие стоп-ордера, которые размещаются наверху каждой «нисходящей» свечи (более низкий максимум и минимум относительно предыдущего бара), мы закрыли бы позицию на тестировании минимума, когда цена больше не шла вниз.

Впоследствии, S&P сделал «2B» основание (которое, возможно, могло быть использовано тем же самым образом, как показано выше, но в обратную сторону) и рынок повысился к максимуму дня, привлеченный магнитным эффектом ордеров на покупку, введенных механическими системами, которые покупают на прорывах первого часа.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2118 -

- 2118 -