Почему "анатомия", почему такое странное название выбрано для статьи о сервисе Paymer? Дело в том, что все давно знают о его существовании, знают или догадываются о том, что он собой представляет и какие функции на него возложены. Но, как оказалось, Paymer - штука тонкая, он имеет не только свою философию (как, в принципе, и всё остальное в системе WebMoney), но и целый ряд нюансов и деталей, которые при поверхностном изучении остаются вне поля зрения. Поэтому сегодня займемся "препарированием" сервиса - разложим все по полочкам, ответим на вопросы, приведем примеры.

Любой из вас, дорогие читатели, с помощью Paymer'а может выпустить собственные платежные обязательства.

Другими словами, каждый может эмитировать свои электронные деньги. Зачем? Это вопрос другой, и он будет освещен в последней части данной статьи. А пока просто представьте, что вы хотите создать свою мини-платежную систему. Или привлечь капитал, например.

Как всё происходит? Вы выпускаете цифровые чеки - своего рода платежные реквизиты. Каждый чек имеет свой уникальный номер и код, количество символов в которых назначается самим эмитентом. Вы можете обеспечить свои чеки электронной валютой WebMoney или e-gold, либо безналичными долларами. А можете и не обеспечивать. Paymer фиксирует ваши обязательства и принимает на хранение обеспчение (если оно есть). Учет ваших обязательств, хранение обеспечения и передача его при погашении осуществляется т.н. Агентами Paymer, которых в системе на данный момент 3. Мы поговорим о них чуть позже. Каждый чек имеет свой номинал, установленный эмитентом при эмиcсии. Номинал - это ценность чека - количество денег, товаров или услуг, которые за него можно получить.

Итак, чеки выпущены, их ценность обеспечена зарезервированными активами, либо просто обязательствами эмитента. С этого момента любой обладатель чека (иначе говоря, тот, кто знает его номер и код) может предъявить его эмитенту и получить причитающиеся ему по этому чеку ценности - WebMoney, e-gold или те товары\услуги, которые эмитент обязался передавать\предоставлять предъявителям своих чеков. Это называется погашением чеков, суть есть обмен обязательств на обеспечение.

Реквизиты чеков могут быть многократно переданы от одного человека к другому, любым способом - по электронной почте, факсу, телефону, ICQ, на листке бумаги из рук в руки - словом, как угодно, через Сеть или вне её. Сообщая партнеру номер и код чека, вы передаете его новому владельцу. В отличие от банковских чеков, цифровые чеки Paymer не имеют какого-либо строго установленного физического обличия. Реквизиты чеков могут храниться как угодно и где угодно - на бумаге, в файле, в памяти их владельца.

Чеки представляют собой ценность, ибо сулят их обладателям определенные блага. А потому чеки вполне могут быть средством расчетов. Для того, чтобы облегчить торгующим субъектам прием чеков через Интернет в оплату за свои товары или услуги, Paymer даже предоставляет им специальный интерфейс Paymer Merchant, с помощью которого данная процедура может быть автоматизирована.

Paymer позволяет держателям проверять валидность чеков и их номинал по номеру чека или номеру и коду. Это позволяет продавцам избежать получения "фальшивых" чеков в оплату за свой товар. Кроме того, чек может быть разменян на несколько более мелких, того же суммарного номинала. Можно объединять несколько мелких чеков одного выпуска в один чек суммарного номинала. Можно заменять реквизиты, например, при приеме чека - и тем самым стать его новым владельцем чека, т.к. новые реквизиты будут доступны только вам.

Выпуск и обслуживание чеков оплачивается эмитентом, Paymer взимает 1% от суммы эмиссии. Зато при проверке чеков, их размене, объединении, замене реквизитов, погашении комиссии никакой нет. Следовательно, чеки могут многократно передаваться от одного держателя к другому, проходить проверку, размениваться и т.д. без потери своего номинала.

Paymer, по сути, и есть та самая "цифровая наличность" в чистом виде, о которой мечтал отец и главный идеолог электронных денег Дэвид Чаум. Возможно, на сегодняшний день это единственный из практически функционирующих в Сети автоматов, реализующих все или почти все функции цифровых наличных. Его характерные черты:

- свободный доступ к "эмиссионной кнопке" для любого желающего;

- технологичность. Чеки Paymer - это финансовые деньги нового поколения;

- защищенность. Нет никакой возможности подделать чеки или подобрать их коды;

- анонимность цифровых чеков (свойство, присущее также наличным деньгам);

- моментальность расчетов. Для того чтобы погасить чек или оплатить им что-либо, нужны считанные секунды;

- безотзывность расчетов и платежей;

- бесплатность для пользователей (в отличие от безналичных денег, например);

- действенность в любой коммуникационной среде (онлайн и оффлайн). Чеками Paymer можно расплачиваться как в Сети, так и вне ёё;

- открытость, доступность для каждого человека без каких-либо ограничений. Чтобы использовать чеки, не нужно показывать паспорт, регистрироваться, открывать счета где-либо и т.д.

В этой статье мы подробно расскажем, как выпустить свои чеки, как производить операции с чужими чеками, какие есть в Paymer'е дополнительные сервисы. Наконец, скажем, как может пригодиться Paymer бизнесменам и просто предприимчивым товарищам. Ну а сначала чуть детальнее опишем Агентов Paymer.

Агент - это субъект (а также информационная система, связанная с ним) в системе Paymer, который ведет работу по приему обязательств, приему обеспечения от эмитентов и по погашению чеков, а также по информированию всех клиентов Paymer о принятых обязательствах и обеспечении. Только через Агентов предоставлена возможность производить Выпуски чеков. На данный момент Агентов в системе три. Они называются E-currency, Obligation, Credit Card

Агент E-currency ведет учет обязательств эмитентов и хранит обеспечение в различных электронных валютах. Сейчас это WMZ, WMR, WME, WMU, E-gold. Использование E-currency - наиболее очевидное применение системы Paymer. Оно позволяет, например, обменным пунктам выпускать собственные карты пополнения кошельков.

Второй Агент системы Paymer называется Credit Card. Он, как это и понятно из названия, выполняет функции контроля за обеспечением, поступающим с кредитных карт VISA и MASTER CARD. В этой статье мы рассматривать его не будем.

Кроме этого, в Paymer'е есть Агент Obligation. В переводе с английского "obligation" означает "обязательство". Это полностью отражает суть данного Агента: он лишь фиксирует обязательства Эмитента, как и другие Агенты, но при этом не принимает и не хранит обеспечение по этим обязательствам. Данный агент удостоверяет тот факт, что от эмитента поступило определенное обязательство, которое должно быть выполнено при погашении чека. Чек, выпущенный при посредничестве Obligation, передается от одного лица к другому, и любой обладатель чека может предъявить его Эмитенту, ссылаясь на обязательства, зафиксированные Obligation.

Искупавшись в теории, переходим к практике, к той самой анатомии :-) Сейчас мы будем эмитировать свои чеки Paymer с обеспечением в электронной валюте.

Вся процедура выпуска чеков состоит из трех этапов: Создание выпуска -> Внесение обеспечения -> Генерация чеков. Эта цепочка может быть и иной: Создание выпуска -> Генерация чеков -> Внесение обеспечения. О том, что это всё значит, вы узнаете чуть ниже...

-

Для начала зарегистрируемся в сервисе. Ничего сложного здесь нет. Можно использовать логин\пароль, а можно указать свой WMID и в дальнейшем авторизовываться в Paymer'е с помощью Кипера.

-

Окончив регистрацию, жмем Новый выпуск и авторизуемся.

-

Выбираем Агента E-currency (страница перегрузится), ставим галочку (кстати, с "Соглашением о выпуске цифровых сообщений" действительно было бы неплохо ознакомиться) и жмем кнопку "Создать".

-

Теперь самое сложное. На следующей странице заполняем: сумму выпуска, валюту обеспечения, период действия выпуска и дату обеспечения.

Здесь мы остановимся на минуту, чтобы уяснить разницу между понятием "чек" и понятием "выпуск". Это не одно и то же. Чек - это непосредственно цифровые реквизиты (номер и код), которые имеют хождение как средство платежа и которые, погасив, можно превратить в деньги\товары\услуги. Выпуск же - это общая характеристика выпускаемых чеков под одно обязательство. "Внутри" одного выпуска может быть сгенерировано много чеков (но может быть и только один чек - это уж по желанию эмитента). То есть выпуск как бы первичен: вначале эмитент производит выпуск, а потом в этом выпуске генерирует чеки. Между созданием выпуска и эмиссией чеков может пройти какое-то время. Подчеркну, что сейчас мы занимаемся как раз созданием выпуска.

Каждому выпуску присваивается уникальное название вида VALUTA.XXX.AGENT, где VALUTA обозначает валюту, в которой номинирован и обеспечен выпуск, XXX - цифры, AGENT - наименование Агента, обеспечивающего этот выпуск. Например: WMU.5.ECUR. Названия своих выпусков эмитент может посмотреть на странице Выпуски в личном аккаунте. Пользователь может увидеть название выпуска при проверке чека:

Но вернемся к заполнению формы. Поля "Действительно С" и "Действительно До" определяют срок действия выпуска. В этот период возможны любые операции с данными чеками на Paymer.ru (об операциях - см.следующий раздел статьи). Наступление даты "Действительно До", тем не менее, не означает аннулирование чека, который не был погашен до этого момента. Попросту начиная с этой даты чек можно будет только погашать. Другие операции с ним становятся недоступными. До наступления же даты "Действительно С" с чеком не доступны никакие операции.

Дата обеспечения (в дальнейшем также сокращенно ДАОБ) - это дата, до наступления которой эмитент обязуется внести обеспечение по данному выпуску. Если он хочет внести обеспечение сразу же в момент выпуска, то указывает в этом поле завтрашнюю дату. Если он установит дату обеспечения на послезавтра, то внести обеспечение может сегодня или завтра. И так далее. Дата обеспечения может быть более ранней, чем "Действительно С"; это будет говорить о том, что эмитент обязуется внести обеспечение еще до начала действия выпуска.

Вопрос!

Есть ли какие-то нюансы при выпуске чеков через Агента Credit Card?

Да. Поскольку внесение обеспечения осуществляется в этом случае с кредитной карты, то дата обеспечения устанавливается равной 6-месячному сроку с момента оплаты, в связи с возможностью отзыва платежа (чарджбека) в этот период.Если обеспечение не будет внесено до наступления ДАОБ, то в информации о выпуске это будет отражено, причем на всё оставшееся время его действия. Однако, тем не менее, вы можете обеспечить выпуск и после ДАОБ, потому что при наступлении ДАОБ и непоступившем обеспечении выпуск не аннулируется.

Теперь давайте разберемся с полем "Сумма". За создание выпуска Paymer удерживает комиссию. Эта комиссия различается в зависимости от того, создаем мы обеспеченный выпуск или необеспеченный. Обеспеченный выпуск - это выпуск, обеспечение по которому вносится перед генерацией чеков. Соответственно, необеспеченный выпуск - это выпуск с отложенным обеспечением, когда обеспечение вносится после генерации чеков.

И с обеспеченных, и с необеспеченных выпусков взимается комиссия 1% (назовем ее "КС" - "комиссия за создание выпуска") сверх суммы независимо от срока действия выпуска. Для Агента E-currency эта комиссия не больше 50 WMZ, 50 WME, 1500 WMR, 0.2 унции e-gold. Она уплачивается в момент внесения обеспечения. Например, при создании выпуска на 100 WMZ нам нужно будет оплатить 101 WMZ, 100 из них - собственно наше обеспечение, а 1 - комиссия. Ну и, естественно, комиссия WebMoney 0,8% - от этого никуда не деться.

Для необеспеченных выпусков дополнительно к этому взимается комиссия 1% от суммы за полный год обслуживания выпуска (назовем её "КНВ" - комиссия за необеспеченный выпуск). Причем этот 1% уплачивается не сверх суммы, а "изымается" из выпуска. Данная комиссия взимается в момент генерации чеков. Это нужно учитывать. Здесь же на странице, на которой мы сейчас находимся, есть калькулятор для расчета суммы необеспеченного выпуска с учетом комиссии. Продемонстрируем всё сказанное на примере.

Пусть мы хотим эмитировать чеков на сумму 100 WMZ. Срок действия чеков - один год. Обеспечение мы планируем вносить не сразу, т.е. выпуск будет необеспеченный. Заполняем поля и жмем "Посчитать". Калькулятор сообщает, что сумма выпуска в таком случае должна равняться 101 WMZ. Всё верно: 100 WMZ + 1% комиссии КНВ. Поэтому вводим теперь в поле "Сумма выпуска" 101 и жмем кнопку "Создать".

Более сложный пример. Пусть необходимый номинал необеспеченного выпуска - те же 100 WMZ, а срок действия чеков - 3 года + 4 месяца (см.рисунок ниже). Получаем в калькуляторе 103,34 WMZ, т.е. 3,34% (3,34 WMZ) комиссии КНВ: 3 полных процента за 3 года плюс еще 0,34% за четыре месяца. Переносим 103,34 в поле "Сумма" и жмем "Создать".

-

На следующей странице у нас выбор - сразу создать чек (кнопка "Создать чек"), либо сперва внести обеспечение (кнопка "Оплатить"). Первая кнопка ведет вас к созданию необеспеченного выпуска. Вторая кнопка ведет к созданию обеспеченного выпуска, то есть к его сиюминутной оплате.

Продемонстрируем оба случая. Если мы жмем "Оплатить", то нас перенаправляют на сервис Merchant, где мы и оплачиваем с кошелька положенную сумму + 1% комиссии КС. Теперь нам нужно сэмитировать чеки (это можно сделать и позже). Для этого идем на страницу "Выпуски", находим в списке нужный выпуск и жмем напротив него на иконку "Создать чек".

Попадаем на страницу, где нужно указать: сколько чеков в рамках данного выпуска мы хотим сэмитировать, а также какая у них должна быть длина номеров и кодов. Номинал каждого получившегося чека будет равен общей сумме выпуска деленной на количество чеков. Например, если имеем выпуск на 100 WMZ, то можем создать 100 чеков по 1 WMZ, либо 1000 чеков по 0.1 WMZ, либо 50 чеков по 2 WMZ и т.д.

Нажимаем кнопку "Сгенерировать", обязательно сохраняем реквизиты чеков (путем копирования реквизитов или сохранения их в файле) и жмем "Подтвердить". Всё, эмиссия на этом завершена.

Теперь рассмотрим вариант номер два. Это когда мы обеспечиваем выпуск не сразу, а сначала генерируем чеки. Для этого жмем кнопку "Создать чек" вместо "Оплатить". На следующей странице обнаруживаем, что сумма нашего выпуска уменьшилась на n-ную сумму. Это Paymer снял с нас комиссию за необеспеченный выпуск (помните, мы говорили о "КНВ"?). Но так как никаких денег мы еще не вносили и взять с нас нечего, то комиссия просто удерживается из суммы выпуска, и оная за счет этого уменьшается. Например, оформляя необеспеченный выпуск суммой 10 WMZ на 1 год, мы получаем в результате сумму 9,90 WMZ (см. два рисунка ниже). Теперь вам должно быть понятно, для чего был предназначен калькулятор на предыдущем шаге: чтобы учесть комиссию КНВ в сумме нашего выпуска.

Указываем количество чеков в выпуске, длину их реквизитов и жмем кнопку "Сгенерировать". Сохраняем реквизиты чека(-ов) и нажимаем "Подтвердить". Чеки выпущены.

Чтобы позже внести обеспечение для данного выпуска, в своем аккаунте жмем ссылку "Выпуски", выбираем в списке нужный (если его там нет - нажмите кнопку "Обновить" внизу страницы), кликаем по его названию и на открывшейся странице нажимаем "Внести обеспечение". Далее оплачиваем через сервис Мерчант изначальную сумму выпуска плюс комиссию КС 1%.

Вопрос!

Можно ли вносить обеспечение частями: часть сейчас, часть позднее?

На данный момент такой возможности не предусмотрено.Итак, подведем итог. Выпуски бывают обеспеченные и необеспеченные.

При создании обеспеченного выпуска мы вносим обеспечение сразу, при этом оплачиваем со своего кошелька сумму выпуска + 1%. После этого мы генерируем чеки. Например, при создании обеспеченного выпуска на 500 WMZ мы оплатим с кошелька 505 WMZ (плюс еще 0,8% уйдет на комиссию WMT), после чего сможем эмитировать чеки на условленные 500 WMZ.

При создании необеспеченного выпуска мы сперва эмитируем чеки на указанную сумму минус 1% за каждый год действия выпуска, а уже потом, через время, вносим обеспечение в размере указанной суммы + 1%. Например, при создании необеспеченного выпуска на 500 WMZ сроком на два года мы сначала генерируем чеки на 490 WMZ (10 WMZ - это 2% комиссии, по 1% за год), а затем оплачиваем с кошелька обеспечение 500 WMZ + 5 WMZ комиссии (плюс еще 0,8% комиссия WMT).

Вывод очевиден: делать необеспеченные чеки с помощью Агента E-currency с экономической точки зрения невыгодно.

Вопрос!

Создание выпуска при посредничестве Агента Obligation имет какие-то отличия?

Да, при создании выпуска Obligation необходимо привести описание ваших обязательств и способ их погашения. Вот пример информации о выпуске Obligation.

Таким образом, выпуски Агента e-currency, фактически, могут иметь четыре состояния:

- Выпуск создан и обеспечен в срок. Пример.

- Выпуск создан и обеспечен с просрочкой. Пример.

- Выпуск создан и не обеспечен. Пример.

- Выпуск инициирован. Пример.

Давайте теперь научимся правильно читать информацию о выпусках.

Откроем пример по п.1 Что означают поля "Название", "Агент", Действительно С" и "Действительно До" мы уже знаем. "Дата погашения" - это то же, что и Дата обеспечения, о которой мы уже говорили. Это дата, до наступления которой эмитент обязался внести обеспечение.

"Сумма выпуска" показывает, на какую общую сумму были выпущены чеки по данному выпуску. "Баланс" же дает информацию о cумме чеков, которые по этому выпуску еще не погашены.

Поле "Состояние" (в блоке "Информация о выпуске") может принимать три значения: Действителен, Просрочен, Недействителен. Выпуск по п.1 имеет статус "Действителен". Это говорит о том, что выпуск обеспечен, и обеспечение было внесено в срок. Выпуск по п.3 имеет статус "Просрочен", потому что обеспечение поступило с просрочкой (либо не поступило вовсе).

Выпуск по п.2, как видим, имеет дату погашения 24.03.2005. В данном примере обеспечение поступило только 25.03.2005 (см. последнюю строку), т.е. с просрочкой. Иными словами, держатель этого чека рассчитывал, что сможет погасить его в один срок, а оказалось, что обеспечение не поступило в назначенный день. Таким образом это означает, что, фактически, обязательство выполнено, но с недостаточной точностью. Здесь, по идее, поле "Состояние" должно бы иметь значение "Просрочен", как и в п.3, но дата "Действительно До" уже прошла, выпуск прекратил хождение - и поэтому состояние выпуска сменилось на "Недействителен".

В блоке "Информация об Обеспечении" - всего два поля: "Тип обеспечения" и "Состояние". Первое поле показывает, в какой валюте обеспечен выпуск, второе - поступило ли уже обеспечение, или нет.

Состояние выпуска "Инициирован" (см. п.4) означает, что выпуск создан, но дата "Действительно С" еще не наступила.

После того, как реквизиты чека попали к пользователю (участнику платежной системы, продавцу и т.д.), он может производить с ними определенные действия. Операции с чеками доступны по этой ссылке. Их шесть: Проверка, Замена, Размен, Мультиразмен, Объединение, Погашение. Все они интуитивно понятны, но все же нуждаются в некоторых пояснениях.

-

Проверка - осуществляется с целью получения информации о чеке. Применяется, в частности, продавцами перед принятием чека к оплате и выдачей товара покупателю - для того чтобы убедиться, что такой чек действительно сущестувует и обеспечен. Для проверки достаточно знать только номер чека. В результате проверки мы узнаем номинал чека, его обеспечение и номер выпуска. Кликнув по номеру выпуска, можно получить детальные сведения о данном выпуске. Кроме того, проверку можно произвести по номеру и коду чека, в этом случае с помощью "Проверки" можно убедиться, что вам предоставили верные реквизиты.

-

Замена - осуществляется для замены реквизитов чека. Этой функцией рекомендуется воспользоваться новому держателю чека сразу после его получения от другого пользователя: замена реквизитов не позволит предыдущему владельцу повторно употребить чек или погасить на свой кошелек. (Внимание! Не забудьте записать новые реквизиты прежде чем закрывать окно браузера после замены или переходить на другую страницу. Новые реквизиты нигде не сохраняются!)

-

Размен - разбиение одного чека на два той же суммарной стоимости. Если у вас есть чек определенного номинала, а вам необходимо оплатить им товар на меньшую сумму, то это как раз тот случай, когда проблему решит операция размена. Для размена укажите точную сумму, которая вам необходима на одном из чеков, и система разобъет старый чек на два новых. На одном будет нужная сумма, на другом остаток. Сохраните новые реквизиты обоих чеков, так как старый чек тут же аннулируется (если была поставлена галочка "заменить реквизиты для чека с остатком").

-

Мультиразмен - замена одного чека на любое количество чеков той же суммарной стоимости. Все получившиеся в результате мультиразмена чеки будут иметь одинаковый номинал. При этом необязательно разбивать всю сумму начального чека. Скажем, чек на 10 WMZ можно разбить на 3 чека номиналом 2 WMZ - тогда на первоначальном чеке останется еще 4 WMZ остатка. А можно разбить без остатка на 4 чека по 2.5 WMZ, например.

-

Объединение - операция, обратная размену. Заключается в объединении двух чеков. Объединенную сумму можно сохранить на первом, на втором или на новом чеке.

-

Погашение - получение обеспечения по данному чеку на свой кошелек или счет. Подробно эта операция будет продемонстрирована в следующем разделе статьи на примере WM-карт. Погашение может быть и частичным, с сохранением остатка на тех же или новых реквизитах. Обратите внимание, что при погашении чеков Obligation происходит только их аннулирование, поскольку само погашение (выдачу активов) в этом случае производит не Агент, а сам Эмитент согласно обязательствам.

А знали ли вы, что Гаранты по WMZ, WMR и WMU используют Paymer при выпуске своих предоплаченных WM-карт, и любая WM-карта, которую вы покупаете в переходах метро или в других точках продаж, является чеком Paymer (только реквизиты в этой случае нанесены на красочную картонку)? Что же из этого следует? Перефразируя сатириков, можно сказать, что WM-карта - это не только ценный пластик, но и 3-4 килограмма замечательных возможностей. Однако, обо все по порядку.

Вы наверняка знаете, что WM-карту можно авторизовать традиционным способом, в этом случае на ваш кошелек будет зачислен сразу весь номинал карты, а саму карту останется только выбросить - она своё дело сделала. Но если вы хотите зачислить прямо сейчас лишь часть номинала, а остальные средства оставить на карте, знайте: с помощью Paymer'a это возможно. Продемонстрируем.

Пусть, мы купили карту на 10 WMZ, избавились от защитной полосы и, как это и положено, обнаружили под ней секретный код. Теперь на сайте paymer.ru выбираем пункт "Операции -> Погашение" и вводим реквизиты карты. При желании заменить реквизиты после частичного погашения, отмечаем галочку "Заменить номер и код у чека с остатком". Жмем "Погасить".

На следующей странице указываем, какую сумму (для примера укажем 4,00 WMZ) и на какой кошелек мы хотим зачислить.

Если на первом шаге мы попросили о замене реквизитов, то на следующей странице получим новые реквизиты чека, на котором будет сохранен остаток средств (в нашем случае равный 6,00 WMZ). Запишите их! Если о замене реквизитов мы не просили, тогда актуальными остаются прежние номер и код.

Жмем "Confirm" - и через мгновение 4 WMZ поступят на указанный кошелек. Всё, операция частичного погашения произведена.

Естественно, WM-карту можно не только погашать, но и совершать с ней любые другие действия, как и с обычным цифровым чеком Paymer - проверять и изменять реквизиты, разменивать и объединять. Например, давайте проверим, что новые реквизиты чека, полученные только что при частичном погашении WM-карты, действительны. Выбираем "Операции -> Проверка", вводим номер чека, жмем "Проверить". Всё в порядке, новый чек действителен:

Такие чудесные свойства делают WM-карту не просто красивой бумажкой, а простейшим аналогом кошелька в системе WebMoney. Ведь, посудите сами, обладатель карты может переводить (погашать) любое количество WM на любой кошелек в системе, делить номинал карты на любое количество частей (но, конечно, не менее 0,01 WM каждая), объединять одну карту с другой. Он может даже оплачивать с помощью карты покупки в электронных магазинах (об этом позже). Таким образом, WM-карта - хоть и примитивный, но вполне приемлемый вариант для тех, кто не пользуется системой WebMoney, не имеет своего WMID и кошельков. Купил карту - и можешь платить по системе WebMoney, даже не регистрируясь в ней.

Мы плавно подходим к апофеозу нашего рассказа о Paymer'е. Но прежде чем идти дальше и раскрывать перед читателем самые интересные карты, скажем несколько слов о дополнительных сервисах, которые позволяют реализовать любую прихоть того, кто захочет создавать с помощью Paymer'а собственные платежные инструменты.

Вы наверняка знаете, что прием цифровых чеков Paymer (агента E-currancy) недавно был интегрирован с сервисом WebMoney Merchant (если не знаете - читайте на нашем сайте статью "Новое лицо Мерчанта"). Это позволяет расплачиваться за товары и услуги не с WM-кошелька, а пеймеровским чеком или WM-картой. Быть участником системы WebMoney и иметь установленный Кипер для этого не нужно! Кстати, тем, кто ранее уже настроил прием вебманей через Merchant, рекомендую включить также и функцию приема чеков. Это делается на странице настроек и займет ровно минуту.

Но этого было бы, конечно, мало. Ведь за бортом остаются необеспеченные чеки Obligation, например. Как принимать их к оплате? Разработчики позаботились об этом и создали Paymer Merchant. С его помощью можно автоматизировать прием на своем сайте чеков любого выпуска (в том числе и необеспеченного), который вы зададите в настройках. Сервис позволяет принимать эмитенту собственные чеки к оплате (погашению) или предлагать другим сайтам принимать их. Зачем это может понадобиться, будет сказано в последнем разделе статьи.

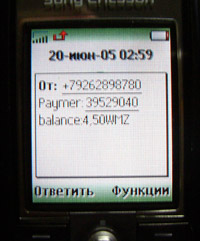

А еще в Paymer'е работает SMS-сервис. Он позволяет проводить операции с чеками по мобильному телефону с помощью SMS-сообщений. Это решает проблему с проверкой и заменой чеков для оффлайновых торговых точек, где нет доступа к Интернету. Вот так, например, выглядит SMS-ответ от сервера Paymer, содержащий информацию о чеке:

Наконец, вы можете воспользоваться сервисом гарантированной доставки чеков с протекцией и без оной. Этот сервис позволяет исключить ошибки при расчетах в том случае, когда стороны не доверяют друг другу или используют незащищенный канал связи. Сервис гарантирует, что чек будет либо передан получателю, либо возвращен отправителю.

Ну вот, добрались до самого интересного. "Вся ваша анатомия - это хорошо, но какие же конкретные примеры использования Paymer'а в бизнесе можно привести?" - спросите вы. Я ждал этого вопроса и с удовольствием отвечаю.

1. Самое очевидное и первое, что приходит на ум - выпуск собственных WM-карт. Обменный пункт, дилер или любой другой пользователь может начать выпуск своих карт, и они будут приниматься всеми интерфейсами WebMoney наравне со стандартными WM-картами Гарантов. Для обменных пунктов, которым выкупать стандартные вебманевские карточки и привозить их из Москвы накладно и невыгодно, такое применение Paymer'а может стать оптимальным решением. Думаете, это я сам только что придумал? Вовсе нет, владельцы обменных пунктов давно уже взяли такое применение Пеймера на вооружение. Вот пример: обменный пункт во Владивостоке релизует собственные карты.

2. Подкидываю еще одну схожую идейку. WM-карты (обеспеченные вебманьками цифровые чеки Paymer) сегодня принимаются к оплате множеством интернет-магазинов и сервисов. Пусть имеем небольшой городок N-ск, куда стандартные WM-карты еще "не добрались" и где далеко не всякий интернетчик знает, что это за WebMoney Transfer такая. И разбираться, как водится, неохота, потому что это ж надо инструкции читать, программу устанавливать. А лень... Что делаю я, частный предприниматель из N-ска? Эмитирую чеки с обеспечением в WMZ, WMR или WMU, наклеиваю эти реквизиты на куски пластика или картона, продаю оные в местной сети распространения (на 3-5% дороже номинала, конечно), довожу до сведения земляков, что этими картами можно заплатить в Интернете там-то и там-то. Пользователь идет, покупает мою карту и без особых хлопот расплачивается ею в любимом интернет-магазине. Все довольны, а я еще и заработал на этом.

3. Но что, если пойти дальше? Ведь с помощью пеймеровского механизма могут быть выпущены и товарные обязательства. Почему бы компаниям, которые и без того выпускают карты оплаты (интернет-провайдеры, операторы IP-телефонии), делать это не собственными силами, как раньше, а с помощью Paymer'а. Во-первых, такой подход дает удобства для пользователей: можно, например, купить карту на 100 единиц, а потом при необходимости разменять ее на 2x50 и одну из карт продать или подарить, а вторую использовать. Во-вторых, любой провайдер или поставщик услуг, который выпускает свои карты, мечтает, чтобы их принимали к оплате и сторонние продавцы тоже. Иногда это дает дополнительные экономических выгоды эмитенту, но главное, обеспечивает дополнительную рекламу и промоушн, способствует узнаванию бренда и т.д. ("А вы знаете, что нашими интернет-картами можно также расплатиться за автозапчасти в магазине Икс и купить сувениры в магазине Игрек!?"). Ранее такая интеграция провайдера (эмитента карт) и магазина могла бы задать немало хлопот обеим сторонам. Магазин должен как-то отличать настоящую карту от фальшивки, должен аннулировать карту после приема ее к оплате, должен сообщать провайдеру о том, что данная карта аннулирована и т.д. Paymer дает все необходимые для этого механизмы (вот здесь и пригодится, кстати, Paymer Merchant, о котором мы говорили выше). Хлопоты сведены к минимуму.

Еще одна неизменная проблема: провайдерские карты эмитируются стандартными номиналами, например, на 5 интернет-часов за 50 рублей, на 10 интернет-часов за 90 рублей, на 25 интернет-часов за 200 рублей и т.д. В то же время, стоимость товаров в магазинах совершенно иная. Благодаря делимости пеймеровских карт, проблема снимается: пользователь "откусывает" от карты нужный ему кусочек и расплачивается им с магазином (см. выше операцию размена).

Так почему бы провайдеру не выпускать карты не собственными силами, а с помощью Paymer'а? Вопрос риторический.

4. Более того, на месте провайдера может стоять какая-нибудь коммерческая организация. Она выпускает с помощью Paymera карты, распространяет (продает) их в оффлайне и в Сети и одновременно выполняет функции эквайера: договаривается о приеме этих карт продавцами за товары и услуги и рассчитывается с ними по полученным в оплату картам. За свои услуги организация берет определенную комиссию. Между тем, пользователи имеют возможность передавать, дарить и продавать друг другу реквизиты карт по Сети или в оффлайне. Они же имеют возможность погашать чеки у эмитента, а не расплачиваться ими. Имеем частные деньги и простейшую платежную систему, не так ли?

5. Аналогично предыдущему способу, услугами Paymer'а может воспользоваться любой банк, выпустив свои предоплаченные платежные карты и, опять-таки, обеспечив их эквайринг для множества продавцов.

6. Еще одно применение Paymer'а: валюта сайта. Например, мы предоставляем недорогие VoIP-звонки по схеме "компьютер-телефон". Для того чтобы звонить, пользователь должен пополнить свой счет на нашем сайте. Как он это может сделать? По WebMoney? Да, но Вебманями пока не каждый пользуется. Банковским платежом? Да, но поступает он не моментально, и наладить автоматическое зачисление средств почти невозможно. Кредитной картой? Рискованно, да и не у каждого она есть.

А что если выпустить через Paymer собственные карты пополнения счета, "забросить" их в оффлайновые розничные сети (такие есть в любом крупном городе), отдать их на реализацию сторонним распространителям в Сети и дилерам в офлайне? Вот вам и выход из ситуации. Вместо того чтобы вести расчеты с тысячами частных клиентов, будем работать только с несколькими организациями. Пользователю тоже удобно: по дороге на работу заглянул в киоск, купил там за наличку нашу карту, вбил ее реквизиты на сайте - и пользуйся услугой VoIP на здоровье. Естественно, на месте VoIP здесь может быть всё что душе угодно.

Описанные в пунктах 3, 4, 5 и 6 модели применения Paymer'а легко реализовываются благодаря наличию агента Obligation: чеки ничем не обеспечены и выпущены Эмитентом под его ответственность. Что в таких моделях заставит эмитента выполнить свои обязательства? Этот вопрос полностью лежит в плоскости взаимоотношений пользователя (будущего держателя чека) и эмитента. Наверняка не последнюю роль здесь играет репутация эмитента, его доброе имя и т.д.

P.S. В заключение хочу отметить, что Paymer, по всей видимости, еще не обрел ту окончательную форму, которую хотят придать ему его создатели. Кое-что в Paymer'е еще будет переделываться и адаптироваться, но суть сервиса останется неизменной.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2149 -

- 2149 -