Была такая фраза у Жванецкого: “Мы делаем вид, что работаем, а они делают вид, что платят нам зарплату”. Сатирик точно подметил принцип общественного договора государства и народа на закате СССР. Примерно это же правило действовало в 1990-х гг. в России в сфере уплаты налогов: государство установило такие налоговые ставки, приняв которые можно было только обанкротиться. При этом никакой ответственности за неуплату на практике не возникало.

Нужно было лишь подготовить правильно оформленные бумаги (счета, договоры, акты) — пусть даже несуществующих фирм. Налоги в то время были такие: НДС — 20%, налог на прибыль — 35% (а поскольку перечень затрат был ограничен, то эффективная ставка была гораздо выше), налог с оборота — 4%, подоходный налог — 35%, социальные выплаты — 43%. Кроме того, до 1996 г., если расходы на оплату труда были выше нормативных, с разницы надо было платить налог на прибыль — гениальная находка, окончательно загнавшая в тень доходы граждан.

Таких, кто платил все, почти не было. Были те, кто использовал различные схемы со льготами, офшорами, однодневками и проч. и не платил, и были бывшие советские предприятия, где главные бухгалтеры отказывались от схем и налоги начисляли, но все равно не платили — не было денег. Образовалась многомиллиардная налоговая задолженность, которую правительство постоянно реструктурировало. Были еще иностранные компании — далеко не все, правда, — которые и начисляли, и платили эти высокие налоги. Но их мотивация понятна: неналоговые затраты на ведение бизнеса в России были существенно ниже, чем в развитых странах, а налог на прибыль, заплаченный здесь, зачитывался при расчете аналогичного налога в родной стране.

Почему так получилось? Потому что правительство просто скопировало систему налогообложения из стран с развитой рыночной экономикой. Казалось, раз мы тоже стремимся к такой модели, то и налоговая система этих государств будет априори адекватна российским рыночным преобразованиям. Но за рубежом нет проблем со сбором налогов — их платят все. Как гласит известная американская пословица, в сознании гражданина США есть две неизбежные вещи: смерть и налоги. В XIX в., когда Штаты сделали мощный экономический рывок, федеральное правительство было нищим, а налоги собирали в каждом отдельном штате исключительно для содержания необходимой для общества инфраструктуры. Поэтому налог там изначально понимали как плату за услуги государства. В России же 70 лет налогов (в полном понимании этого слова) не было вообще, потому и смысл их уплаты большинству граждан, воспитанных в СССР, неясен. В таких уникальных условиях появление большого числа налогов с высокими ставками объективно привело к описанным выше отношениям в налоговой сфере.

Следующий этап наступил в конце 1990-х — начале 2000-х гг. Тогда действовали два разных принципа общественного договора: один — для крупного капитала, другой — для всех остальных. Было сокращено количество налогов и отменены оборотные, снижен до 24% налог на прибыль (вместе с отменой инвестиционной льготы), введено возмещение НДС живыми деньгами, установлен плоский 13%-ный налог на доходы, а вместо социальных выплат введен ЕСН с регрессивной ставкой. Взамен крупные предприниматели прекратили использовать совсем уж одиозные схемы, на смену которым пришли “цивилизованное” трансфертное ценообразование и менее цивилизованные, но все же формально законные внутренние офшоры. В то же самое время часть среднего бизнеса жила по прежним правилам — не платили, прикрываясь финансовой дружбой с налоговой инспекцией и органами внутренних дел. А малый бизнес оставался в тени почти поголовно. Обычный режим налогообложения был для него неподъемным, а специально введенные для малого бизнеса пониженные ставки, по сути, распространялись только на торговые компании.

В 2003 г. государство дало новый посыл: использование внутренних офшоров хотя и легально, но все равно недопустимо, а трансфертные цены — зло по определению. Последовало несколько крупных дел со значительными доначислениями, особенно в нефтяном секторе. Усилился налоговый контроль, который зачастую сопровождался злоупотреблениями со стороны налоговых органов. Изменилось отношение к налогоплательщику в судах. После этого правительство и бизнес-сообщество начали дискуссию о том, как упорядочить налоговые проверки и что делать, когда в их ходе начисляются значительные суммы налогов. В результате появились поправки в часть 1 Налогового кодекса. Хотя пока предложенный вариант не удовлетворяет ни представителей бизнеса, ни налоговые органы.

Поправки в Налоговый кодекс, несомненно, нужны, но гораздо важнее сегодня понять новую формулу общественного договора в налоговой сфере, иначе любые самые прогрессивные поправки будут нивелированы их применением на практике. Если поправки поставят налоговые органы в положение, при котором они не смогут эффективно выполнять свои функции, то уже налоговики, а не налогоплательщики станут придумывать, как обойти законодательство. И такое положение дел все равно не приведет к стабильности.

Какой может быть следующая формула общественного договора? В идеале это ситуация, когда большинство платит те налоги, которые установлены государством, а налоговые органы проводят выборочные проверки. Это возможно, когда налоги воспринимаются не как мзда за право ведения бизнеса на определенной территории, а как адекватная плата за услуги государства обществу. Сегодня мы не можем похвастаться, что в России это именно так.

Поэтому промежуточный консенсус может выглядеть как ликвидация агрессивных схем налоговой минимизации при одновременном прекращении сплошного налогового контроля и ослаблении налогового внимания к прошлому. Что это означает?

Со стороны налогоплательщиков: отказаться от методов налоговой минимизации, связанных с использованием мнимых, притворных сделок, единственная цель которых — минимизация налогов.

Со стороны правоохранительных органов: исключить автоматизм при возбуждении уголовных дел. Не нужно карать тех, кто не заплатил налоги вследствие иной, чем у налоговых органов, трактовки законодательства или технической, т. е. ненамеренной ошибки. Особенно сосредоточиться на делах, связанных с мошенничеством при возмещении НДС, со схемами, связанными с использованием фирм-однодневок.

Со стороны налоговых органов: определить “зоны риска” в сфере уплаты налогов и сосредоточить усилия на проверках за периоды начиная с 2005 г., когда уже сформировалась практика применения сложнейших глав Налогового кодекса о налоге на прибыль и НДС и была понижена базовая ставка ЕСН. Полезно было бы опубликовать перечень схем, которые вызывают интерес налоговиков и использование которых с высокой вероятностью будет оспорено в суде. И, конечно, ставить акцент не на технических ошибках бухгалтеров, а на выявлении намеренных схем по незаконной минимизации налогов. В частности, государство не имело морального права начислять штрафные санкции за ошибки, допущенные налогоплательщиками при исчислении базы переходного периода по налогу на прибыль в 2003 г., потому что из-за сложнейшего порядка перехода на новый метод эти ошибки совершили практически все налогоплательщики.

Со стороны нефискальных государственных органов: снизить давление на малый и средний бизнес, исключить поборы и другие обязательные неналоговые платежи. Ведь налоговую оптимизацию во многом стимулирует дополнительное для компаний бремя в виде взяток госслужащим.

Государство может позволить себе и дальше снижать налоги и должно продолжить эту политику. Но такое движение не может быть односторонним. Реализация нового общественного договора должна привести к тому, что слова “конституционная обязанность граждан платить налоги” перестанут быть “пугалкой” и превратятся в норму поведения для каждого российского налогоплательщика.

Автор — референт Экспертного управления президента Российской Федерации. В статье изложена личная точка зрения автора, которая не является официальной позицией администрации президента.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

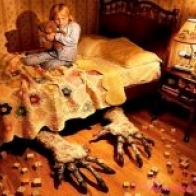

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 3307 -

- 3307 -