Естественно, основным элементом для построения корпоративных структур являются компании, зарегистрированные в различных странах. Для целей уменьшения налогов могут использоваться компании, действующие в безналоговом или низконалоговом режиме. Это могут быть как оффшорные компании, так и компании из налоговых "Гаваней".

Как оффшорные, так и неоффшорные компании, задействованные в налоговых схемах, могут быть либо "обычными" компаниями, то есть неспециализированными организациями с широким спектром уставных видов деятельности, либо предназначаться для специфических операций, часто требующих государственной лицензии.

Так, в международном налоговом планировании широко используются оффшорные страховые компании, оффшорные инвестиционные фонды, оффшорные финансовые компании и даже оффшорные банки.

Помимо компаний, в налоговых схемах могут использоваться и более экзотические образования, такие как товарищества , трасты и т.д.

Организационно-правовые формы оффшорных компаний

Как правило, оффшорные компании регистрируются в организационно-правовой форме, законодательно предусмотренной на территории данного государства для компаний, т.е. они создаются в форме тех же юридических лиц, что и «обычные» местные компании . Тут уже играет большую роль экономический аспект самого процесса регистрации. Для регистрации обычно выбираются типы компаний, которые дешевле зарегистрировать. Как правило такими компаниями являются "общества с ограниченной ответственностью" ( Ltd , LLC , PLC , Inc, Corp,S.A., GmbH), или "товарищества с ограниченной ответственностью" ( LLP ).

В чистых оффшорах специфической организационно-правовой формой компании является "компания международного бизнеса" (International Business Company, IBC).

Характерные черты компании международного бизнеса:

№ | Критерии | Характеристика |

1 | Безналоговый режим | отсутствует налог на доход |

2 | Отсутствие прямого государственного контроля | не сдается финансовая отчетность |

3 | Конфиденциальность владения | отсутствует публичный реестр акционеров |

4 | Конфиденциальность управления | отсутствует публичный реестр директоров |

5 | Гибкость в формулировках устава | допускается любая деятельность, кроме лицензируемых видов |

6 | Простота администрирования | необходима лишь уплата ежегодной пошлины |

7 | Быстрая инкорпорация (регистрация компании) | обычно не более суток |

Таким образом, компания международного бизнеса – это особая организационно-правовая форма юридического лица, созданная в определенных юрисдикциях. Она предназначена для ведения международной коммерческой деятельности нерезидентами. Эту форму характеризует особая гибкость положений корпоративного законодательства, отсутствие налогообложения, отчетности, а также валютного контроля, если таковой имеется в юрисдикции.

Регламент работы оффшорной компании. Понятие статуса "нерезидентная"

В любом случае для возможности пользоваться льготами по налогообложению, оффшорной компании необходимо получить и в последующем поддерживать особый налоговый статус – "нерезидентная" (или "освобожденная", в зависимости от принятого термина). При этом компания должна выполнить ряд требований, хотя с точки зрения корпоративного права юрисдикции она остается точно такой же компанией, что и налогооблагаемые. При контроле исполнения этих требований выделяют два подхода в определении "нерезидентности":

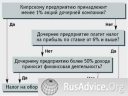

Первый подход – компания зарегистрирована в оффшорной зоне , будет считаться "нерезидентной", если компанией владеют и управляют нерезиденты страны регистрации, и компания не имеет зарегистрированного офиса, не ведет деятельности и не извлекает дохода на территории страны регистрации. При этом компания получает статус "нерезидентная" и не платит ни подоходного, ни иных корпоративных налогов. Примерами таких юрисдикций являются все островные чистые оффшоры.

Второй подход – когда компания может иметь зарегистрированный офис в оффшорной зоне и управляться местными директорами, но принадлежать должна нерезидентам страны регистрации. В ряде стран такие компании могут получить статус так называемых освобожденных от налогов резидентных компаний при условии уплаты соответствующих ежегодных пошлин. Например, граждане-нерезиденты могут владеть "резидентной" компанией (т.е. быть ее акционерами), зарегистрированной в одной из оффшорных зон. Если при этом они сами управляют компанией и не ведут деятельности внутри страны регистрации, то их компанию полностью освобождают от уплаты всех видов налогов страны регистрации или она платит незначительные налоги на чистую прибыль. Типичными примерами являются мальтийские или кипрские компании. Если же компанией управляют профессиональные директора – местные жители страны регистрации, то статус освобожденной от налогов резидентной компании можно получить (что очень широко применяется в настоящее время) при уплате соответствующих ежегодных пошлин правительству страны регистрации. Причем размер пошлин не сравним с размером налогов, которые пришлось бы платить обычной резидентной компании.

Безусловно, необходимо постоянно отслеживать и немедленно реагировать на любые изменения в действующем законодательстве, которые стремятся ограничить возможность гибко управлять средствами. Также необходимо соблюдать строго условия статуса "нерезидентная". Поскольку с потерей данного статуса, компания переходит в разряд обыкновенных налогоплательщиков, и будет вынуждена в обязательном порядке платить налоги в стране регистрации по итогам своей деятельности.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 3956 -

- 3956 -