Исполнение организацией этой ежегодной обязанности сопровождается не только дополнительными хлопотами, но и трениями со специалистами территориального органа ПФР, а в некоторых случаях и материальными потерями в виде уплаты штрафов. В предлагаемой читателям статье рассмотрены отдельные нюансы, которые помогут бухгалтеру избежать негативных последствий, связанных с представлением в местные органы ПФР сведений персонифицированного учета.

Т. Ю.

Кошкина

Требования законодательства

Начнем с документов, которыми бухгалтеру необходимо руководствоваться в данном случае. Прежде всего это Федеральный закон об индивидуальном (персонифицированном) учете (далее – Закон № 27-ФЗ 1), который устанавливает правовую основу и принципы учета сведений о застрахованных лицах в системе обязательного пенсионного страхования. В целях применения этого закона Постановлением Правления ПФР от 31.07.2006 № 192п утверждены формы документов индивидуального (персонифицированного) учета и инструкция по их заполнению (далее – Инструкция № 192п ). Кроме того, существует инструкция о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах (далее – Инструкция № 318 2 ).

В соответствии со ст. 11 Закона № 27-ФЗ бухгалтер один раз в год не позднее 1 марта обязан представить в орган ПФР по месту регистрации сведения о каждом физическом лице, которое работало в течение расчетного периода на предприятии на основании трудового договора или договора гражданско-правового характера (если на сумму вознаграждения по нему начисляются взносы на обязательное пенсионное страхование).

Статьей 8 этого закона установлено, что такие сведения могут представляться как в письменной, так и в электронной форме (на магнитных носителях или по каналам связи) при наличии гарантий их достоверности и защиты от несанкционированного доступа и искажений. Юридическая сила представленных в электронном виде документов должна подтверждаться электронной цифровой подписью. Вопрос о возможности представления информации в электронной форме решается территориальным органом ПФР совместно с конкретными предприятиями. Копии представляемых в ПФР сведений организации необходимо хранить по правилам, установленным для хранения документов бухгалтерского учета и отчетности.

Предприятия, уклоняющиеся от представления достоверных и полных сведений, несут ответственность в соответствии с законодательством РФ (ст. 17 Закона № 27-ФЗ ). Нюансы привлечения к ответственности мы подробно рассмотрим ниже, а теперь отметим, что ст. 15 Закона № 27-ФЗ предоставляет предприятию право дополнять и уточнять переданные в орган ПФР сведения о застрахованных лицах (см. также п. 29 Инструкции № 318 ). В свою очередь, территориальный орган фонда при обнаружении несоответствия между представленными индивидуальными сведениями обязан уведомить предприятие об имеющихся расхождениях и необходимости их устранения. В 2-недельный срок после получения уведомления организация должна внести исправления и представить в территориальный орган уточненные данные (п. 35 и 36 Инструкции № 318 ).

Также считаем необходимым обратить внимание читателей еще на два момента. Во-первых, возможно, что индивидуальные сведения о работнике организации придется представить до истечения установленного Законом № 27-ФЗ срока (не позднее 1 марта года, следующего за расчетным периодом). В частности, такая необходимость возникает при подаче работником заявления о назначении пенсии. В этом случае организация обязана представить в территориальный орган индивидуальные сведения об этом лице в течение 10 дней со дня его обращения (п. 31 Инструкции № 318 ).

Во-вторых, при заключении договора гражданско-правового характера, на вознаграждения по которому начисляются страховые взносы на обязательное пенсионное страхование (ОПС), необходимо потребовать от физического лица предъявления страхового свидетельства, чтобы в дальнейшем не возникло проблем с заполнением документов индивидуального (персонифицированного) учета.

В рамках данной статьи мы не будем анализировать порядок заполнения этих форм (образцы заполнения документов персонифицированного учета приведены в Приложении № 2 к Инструкции № 192п ), а перейдем к рассмотрению неоднозначных ситуаций, связанных с привлечением организаций к ответственности за нарушения, допущенные при представлении сведений в органы ПФР.

Штрафы, штрафы…

За неисполнение (ненадлежащее исполнение) возложенных на организацию обязанностей по представлению сведений персонифицированного учета она может быть привлечена к ответственности в соответствии со ст. 17 Закона № 27-ФЗ . В частности, эта статья предусматривает следующее. За непредставление в установленные сроки сведений, необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, либо представление неполных и (или) недостоверных сведений к страхователям применяются финансовые санкции в виде взыскания 10 процентов причитающихся за отчетный год платежей в Пенсионный фонд Российской Федерации. Взыскание указанной суммы производится органами Пенсионного фонда Российской Федерации в судебном порядке. Иными словами, ответственность в виде штрафа может наступить только в четырех случаях:

–несвоевременное представление;

–непредставление;

–представление не в полном объеме;

–представление искаженных данных.

Комментируя практическое применение названной статьи, Пенсионный фонд РФ в Письме от 14.12.2004 № КА-09-25/13379 отметил, что нормы, освобождающей от ответственности за указанные правонарушения, Законом № 27-ФЗ не предусмотрено. Тем не менее при наложении санкций органам ПФР рекомендовано подходить к нарушителям избирательно: формальный подход к наложению штрафа недопустим. Любая санкция должна применяться с учетом ряда принципов: виновность и противоправность деяния, соразмерность наказания, презумпция невиновности. Таким образом, ПФР считает возможным не применять финансовые санкции, если:

–организация самостоятельно выявила ошибку в представленных сведениях и сообщила об этом в территориальный орган ПФР;

–предприятие в 2-недельный срок исправило обнаруженные специалистом ПФР ошибки.

Такой подход, как сообщается в названном письме, позволит стимулировать заинтересованность организаций в самостоятельном и своевременном устранении допущенных ошибок, более оперативной обработке сведений индивидуального (персонифицированного) учета органами ПФР, снизить напряженность во взаимоотношениях между предприятиями и органами ПФР.

Несмотря на то что данное письмо содержит рекомендации для местных органов ПФР, считаем, что о содержащихся в нем выводах полезно знать и бухгалтеру. В частности, сославшись на него, можно избежать наложения штрафа в перечисленных ситуациях, если специалист фонда «забыл» о рекомендациях руководства.

Сумма штрафа

Итак, ст. 17 Закона № 27-ФЗ установлен размер финансовой санкции в виде взыскания 10% причитающихся за отчетный год платежей в ПФР. При этом сумма штрафа исчисляется не от взносов, начисленных за всех застрахованных лиц организации, а от платежей за тех работников, в отношении которых сведения индивидуального (персонифицированного) учета не были представлены (либо представлены не полностью или искажены). Таким образом, если, например, общее количество застрахованных лиц на предприятии составляет 456 человек, а сведения не представлены в отношении 11 сотрудников, то неверно исчислять сумму санкций как 10% от страховых взносов в целом по организации за отчетный год. Размер штрафа следует определять в виде 10% от суммы платежей, начисленных с выплат в пользу указанных 11 работников.

В противном случае, как сказано в п. 16 Информационного письма Президиума ВАС РФ от 11.08.2004 № 79 , сумма санкций фактически зависит не от тяжести совершаемого правонарушения, а от численности работников. Иными словами, размер штрафа был бы одинаковым за непредставление сведений об одном работнике и о предприятии в целом, а это противоречит принципу справедливости и соразмерности при установлении и взимании штрафных санкций.

Указанное информационное письмо было доведено до территориальных органов (для сведения и использования в работе) Письмом ПФР от 31.08.2004 № АК-09-25/9488 . Письмом от 28.06.2006 № КА-09-26/6784 руководство ПФР вновь обратило внимание местных органов на то, что при определении суммы санкций им следует руководствоваться мнением Президиума ВАС и исчислять штраф исходя из размера 10% причитающихся за отчетный год платежей в ПФР только в отношении тех застрахованных лиц, о которых вовремя не представлены либо представлены неполные и (или) недостоверные сведения.

Однако, как показывает арбитражная практика, специалисты ПФР на местах часто игнорируют эти разъяснения. Поэтому бухгалтеру необходимо помнить следующее. Во-первых, нужно проверить правильность расчета суммы штрафа, произведенного органом ПФР. Во-вторых, в случае если 10% исчислены от страховых взносов за всех работников предприятия, а не за тех сотрудников, в отношении которых допущены нарушения, то, обратившись в суд, можно доказать неправомерность определения размера санкций. В подтверждение такой позиции назовем несколько судебных актов, принятых в пользу организаций: постановления ФАС МО от 20.07.2007 № КА-А40/6781-07 , ФАСПО от 15.03.2007 № А65-23910/2005 , ФАС ВВО от 02.03.2006 № А29-7499/2005а и др.

Реально ли снизить размер начисленного штрафа?

Специалисты ПФР отрицательно отвечают на данный вопрос, поскольку в системе обязательного пенсионного страхования не предусмотрена возможность снижения размера штрафных санкций. По их мнению, в данном случае не применяются нормы ст. 112 и 114 НК РФ, предусматривающие возможность уменьшения размера штрафа не менее чем в два раза при наличии у предприятия хотя бы одного смягчающего ответственность обстоятельства.

Вместе с тем арбитражная практика свидетельствует о том, что во многих случаях предприятие, обратившись в суд, может сократить свои финансовые потери на уплату санкции. Рассмотрим некоторые судебные решения, в которых судьи значительно снизили размер штрафа, начисленного специалистами ПФР.

Постановление | Основание наложения санкций | Обстоятельства, смягчающие ответственность |

ФАС УО от 14.08.2007 № Ф09-6431/07-С1 | При сроке представления сведений до 01.03.2007 они фактически представлены 05.03.2007 | Совершение нарушения впервые, незначительный пропуск срока представления сведений |

ФАС ВВО от 27.11.2006 № А43-8508/2006-9-89 | Непредставление сведений | Совершение правонарушения впервые, незначительный доход от предпринимательской деятельности |

ФАС СЗО от 01.02.2007 № А56-27033/2006

| Фактический срок представления сведений – 9 марта | Непродолжительный период пропуска установленного законодательством срока |

ФАС ВСО от 26.06.2007 № А78-179/07-С2-12/11-Ф02-3775/07 | Недостоверность индивидуальных сведений | Финансирование предприятия за счет средств федерального бюджета, привлечение к ответственности впервые, отсутствие умысла и причинения государству материального ущерба |

ФАС СЗО от 14.12.2006 № А56-35296/2006 | Сведения представлены 19 апреля | Совершение правонарушения впервые, непродолжительный период пропуска |

Обратите внимание : правомерность снижения размера санкций за непредставление (несвоевременное представление) сведений индивидуального (персонифицированного) учета на основании ст. 112 и 114 НК РФ при наличии смягчающих обстоятельств признал и Президиум ВАС (см. п. 15 Информационного письма от 11.08.2004 № 79 ).

Казнить нельзя, помиловать!

Изучение материалов судебных решений по данной теме привело автора статьи к убеждению в том, что организация может добиться не только снижения размера штрафа, но и полной его отмены. Вновь обратимся к постановлениям федеральных арбитражных судов.

Постановление ФАС УО от 07.05.2007 № Ф09-3231/07-С1 : управление пенсионного фонда в результате камеральной проверки представленных предприятием сведений индивидуального (персонифицированного) учета выявило несоответствие сумм начисленных страховых взносов, отраженных в декларации и ведомости уплаты страховых взносов АДВ-11. По результатам проверки составлен акт, в котором зафиксировано такое несоответствие, и принято решение о привлечении предприятия к ответственности за представление недостоверных сведений.

Отказывая в удовлетворении требований управления ПФР о взыскании штрафа, суд исходил из недоказанности факта представления недостоверных сведений, поскольку акт камеральной проверки и решение о привлечении к ответственности не содержат указания на то, какие сведения и по каким конкретно лицам неполно представлены, в чем заключается недостоверность представленных сведений. Несоответствие сумм, указанных в декларации и ведомости по форме АДВ-11, само по себе не является достаточным основанием для вывода о представлении обществом недостоверных сведений, необходимых для осуществления индивидуального (персонифицированного) учета. Таким образом, суд признал решение о взыскании штрафа недействительным.

Похожая ситуация стала предметом анализа арбитров в Постановлении ФАС СЗО от 28.02.2007 № А56-4702/2005 . В данном случае организация после получения от фонда акта, в котором указано на выявленные расхождения в суммах страховых взносов, отраженных в декларации и ведомости по форме АДВ-11, и содержащего требование о представлении уточненной декларации за год, произвела проверку всех документов и выявила ошибки в представленных фонду сведениях персонифицированного учета. Об этом организация сообщила в орган ПФР, который принял решение о наложении штрафа. Судьи обратили внимание сторон на то, что специалисты фонда указали лишь на несоответствие заявленных предприятием сумм страховых взносов, а ошибки в заполнении форм индивидуальных сведений о конкретных работниках организация выявила и исправила самостоятельно, уведомив орган ПФР в соответствии с порядком, предусмотренным п. 29 Инструкции № 318 . Нарушения, указанные в решении о наложении штрафа, специалисты фонда не выявляли, соответственно, уведомление с предложением их устранения предприятию не направлялось, следовательно, решение о взыскании санкций незаконно.

Постановление ФАС УО от 10.09.2007 № Ф09-7278/07-С1 : арбитры отказали фонду во взыскании штрафа, указав, что решение о взыскании финансовых санкций не содержит информации о том, за какое именно правонарушение предприятие привлекается к ответственности, и ссылок на документы, подтверждающие обстоятельства правонарушения. В указанном решении нет ссылок на то, какие именно из представленных сведений являются недостоверными либо неполными, в чем их недостоверность, о каких конкретно работниках представлены недостоверные сведения, а также в чем заключается вина организации в совершенном правонарушении.

Постановление ФАС СЗО от 13.07.2007 № А56-51114/2006 : предприятие почтовым отправлением от 28 февраля направило территориальному органу ПФР индивидуальные сведения. Выявив в них ошибки, фонд потребовал их устранения. Исправленные сведения организация представила лишь 26 мая. В результате орган ПФР принял решение о наложении штрафа, указав в нем, что предприятие нарушило срок представления сведений (вместо 1 марта подало их 26 мая).

Суд отказал фонду во взыскании санкций, сославшись на то, что в решении органа ПФР неверно указан состав правонарушения. По мнению арбитров, в данной ситуации следовало наложить штраф за представление недостоверных сведений, а не за нарушение срока их сдачи.

Перечень судебных актов, в которых отменяются решения органов ПФР о взыскании штрафов, можно продолжить (см. также постановления ФАС МО от 20.07.2007 № КА-А40/6781-07 , ФАС СЗО от 10.05.2007 № А13-7202/2006-29 , ФАС ПО от 08.02.2007 № А65-21989/06-СА1-29 и др.). Однако мы полагаем, что бухгалтер уже смог убедиться в том, что обращение в суд может избавить предприятие от обязанности уплаты штрафа.

В дополнение к рассмотренным выше основаниям для отмены штрафа приведем еще два (часто встречающихся в арбитражной практике):

–пропуск органом ПФР срока давности взыскания санкций;

–нарушение процедуры (порядка) привлечения к ответственности.

Срок давности

В данном случае установлен тот же срок давности, что и в отношении налоговых правонарушений, то есть три года. Отказывая органам ПФР во взыскании штрафов по истечении трех лет, судьи руководствуются следующим. В силу ст. 9 НК РФ органы государственных внебюджетных фондов включены в число участников правоотношений, регулируемых законодательством о налогах и сборах. Законом № 27-ФЗ и другими специальными нормативными правовыми актами в сфере обязательного пенсионного страхования общий порядок привлечения к ответственности не установлен. Поэтому данные правоотношения должны регулироваться положениями гл. 15 «Налоговые правонарушения и ответственность за их совершение» НК РФ, определяющими, в том числе, срок давности привлечения к ответственности.

Напомним, что в соответствии со ст. 113 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого налоговое правонарушение было совершено, истекли три года (срок давности). При этом исчисление срока давности со дня совершения правонарушения относится ко всем налоговым правонарушениям, кроме предусмотренных ст. 120 и 122 НК РФ. Исчисление срока давности со следующего дня после окончания соответствующего налогового периода относится к правонарушениям, установленным ст. 120 и 122 НК РФ. Таким образом, в целях привлечения к ответственности по ст. 17 Закона № 27-ФЗ необходимо исчислять срок давности начиная со следующего дня после совершения правонарушения.

Этот вывод подтверждается и сложившейся арбитражной практикой. Так, рассматривая спорную ситуацию, связанную с взысканием санкции за представление недостоверных сведений, ФАС ВСО в Постановлении от 22.02.2007 № А74-2270/06-Ф02-505/07-С1 указал: поскольку срок представления сведений персонифицированного учета истекает 1 марта, моментом совершения правонарушения следует считать 2 марта. Соответственно, решения ПФР о наложении штрафа, вынесенные спустя 3 года с указанной даты являются недействительными. Аналогичная позиция представлена в постановлениях ФАС УОот 28.05.2007 № Ф09-3952/07-С1 и от 06.03.2007 № Ф09-1383/07-С1 , ФАС ВСО от 09.11.2006 № А74-2004/06-Ф02-5843/06-С1 , ФАС ЗСО от 05.10.2006 № Ф04-6742/2006(27314-А75-7) , ФАС ВВО от 11.08.2006 № А79-1879/2006 и др.

Порядок привлечения к ответственности

На практике чаще всего органы ПФР допускают следующие нарушения процедуры привлечения предприятий к ответственности:

–пропуск срока обращения в суд с заявлением о взыскании штрафа;

–не уведомление организации о времени и месте рассмотрения материалов проведенной фондом проверки представленных сведений персонифицированного учета.

Выше мы отмечали, что ст. 17 Закона № 27-ФЗ предусматривает единственно возможный способ взыскания санкций – в судебном порядке. При этом срок исковой давности взыскания штрафов установлен ст. 115 НК РФ, которая применяется в данной ситуации. Эта статья в редакции, действовавшей до 01.01.2007, предусматривала, что обратиться с соответствующим заявлением в суд орган ПФР должен не позднее шести месяцев со дня обнаружения правонарушения и составления соответствующего акта. Поэтому в большинстве судебных решений сказано, что моментом начала отсчета этого шестимесячного периода необходимо считать дату акта, составленного специалистами фонда по результатам проверки и содержащего указание на выявленные в представленных сведениях нарушения (см., например, постановления ФАС МО от 21.03.2007 № КА-А40/1708-07 , ФАС СКО от 24.01.2007 № Ф08-7132/2006-2957А , ФАС СЗО от 10.10.2006 № А56-60893/2005 и от 05.10.2006 № А21-11633/2005 , ФАС УО от 23.11.2006 № Ф09-10339/06-С7 и др.).

С вступлением в силу Федерального закона № 137-ФЗ 4 формулировка в ст. 115 НК РФбыла изменена. Теперь отсчет шестимесячного периода для обращения с иском в суд начинается после истечения срока исполнения требования об уплате штрафа. Таким образом, срок давности взыскания санкций в судебном порядке значительно продлен. Тем не менее если орган ПФР представил заявление в суд позднее данного срока, то арбитры освободят предприятие от обязанности уплаты штрафа.

И еще один нюанс. Организация также может применить ст. 101 НК РФ, которая предусматривает порядок привлечения к ответственности, обязательный для соблюдения территориальным органом ПФР. Итак, правонарушитель должен быть уведомлен о времени и месте рассмотрения материалов проверки, ему должно быть дано право представить свои возражения, после чего принимается решение о привлечении к ответственности (об отказе в привлечении к ответственности). В арбитражной практике имеются решения, в которых судьи отказали фонду во взыскании штрафа с предприятия, поскольку не были соблюдены нормы ст. 101 НК РФ (см., например, постановления ФАС ЗСО от 10.07.2007 № Ф04-4617/2007(36120-А46-14) , ФАС ПО от 06.02.2007 № А65-21980/2006-СА1-29 ).

Завершим рассмотрение данной темы выводом ФАС УО, сформулированным в Постановлении от 08.10.2007 № Ф09-8063/07-С1 : помимо ответственности, установленной ст. 17 Закона № 27-ФЗ , иных последствий для предприятия за непредставление сведений индивидуального (персонифицированного) учета, в том числе в виде обязания его представить такие сведения, законом не предусмотрено. Иными словами, если фонд привлек организацию к ответственности в виде наложения штрафа, то никаких других видов наказания для нее больше не предусмотрено, в том числе суд не может вынести решение и обязать организацию представить сведения в орган ПФР.

1 Федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

2 Утверждена Постановлением Правительства РФ от 15.03.1997 № 318 «О мерах по организации индивидуального (персонифицированного) учета для целей государственного пенсионного страхования».

3 Под расчетным периодом понимается календарный год – с 1 января по 31 декабря включительно (см. п. 2 Инструкции № 318).

4 Федеральный закон от 27.07.2006 № 137-ФЗ «О внесении изменений в часть первую и часть вторую НК РФ и в отдельные законодательные акты РФ в связи с осуществлением мер по совершенствованию налогового администрирования».

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

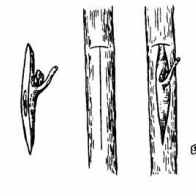

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2225 -

- 2225 -