Л.П. Фомичева, налоговый консультант

Чтобы было проще понять механизм начисления отложенного налогового актива по ПБУ 18/02 "Учет расчетов по налогу на прибыль", а также его списания при выбытии объекта, сразу рассмотрим конкретную ситуацию.

Пример.

За 6 месяцев 2003 года организация получила выручку в размере 50000 руб. (без НДС).

В мае было приобретено основное средство первоначальной стоимостью 100000 руб. (без НДС).

Организация применяет разные методы начисления амортизации в бухгалтерском и налоговом учете. В июне и июле была начислена амортизация по основному средству в бухгалтерском учете - по 4000 руб., в налоговом учете - по 2000 руб. за каждый месяц.

В июле это основное средство продано за 100000 руб. (без НДС). Для упрощения примера предположим, что других операций не было.

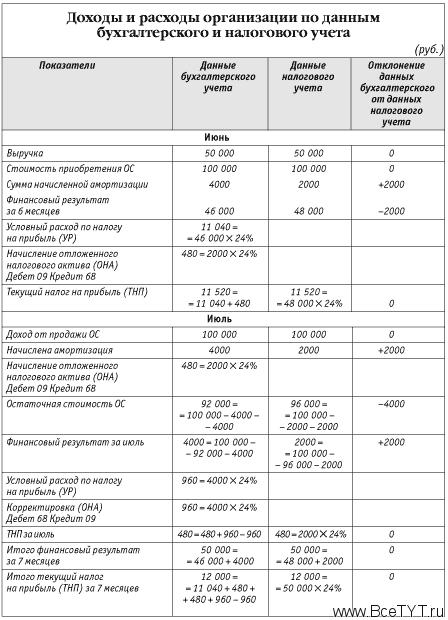

Доходы организации по данным бухгалтерского и налогового учета рассчитаны в таблице (см. справа). На основании этих данных покажем только те проводки, которые бухгалтеру нужно сделать в соответствии с ПБУ 18/02.

В июне:

Дебет 99 Кредит 68 - 11040 руб. (46000 руб. ? 24%) - начислен условный расход за 6 месяцев 2003 года.

Из-за того, что сумма начисленной амортизации в бухгалтерском учете (4000 руб.) больше суммы начисленной амортизации в налоговом учете (2000 руб.), возникла вычитаемая временная разница в сумме 2000 руб. (4000 - 2000). Умножив ее на ставку налога на прибыль, получим сумму отложенного налогового актива (ОНА). Эта сумма будет отражена проводкой:

Дебет 09 Кредит 68 - 480 руб. (2000 руб. ? 24%) - учтена сумма ОНА.

В июле бухгалтер также начисляет амортизацию в обоих учетах (п. 22 ПБУ 6/01 "Учет основных средств", п. 2 ст. 259 НК РФ). Из-за разницы в начислении амортизации будет сделана та же запись:

Дебет 09 Кредит 68 - 480 руб. (2000 руб. ? 24%) - учтен ОНА.

Отразим сумму условного расхода по налогу на прибыль за июль:

Дебет 99 Кредит 68 - 960 руб. (4000 руб. ? 24%) - начислен условный расход.

При реализации основного средства, по которому числилась вычитаемая временная разница, нужно скорректировать сумму ОНА по нему. Эту сумму нужно списать на счет 68. Почему? Потому что, согласно пункту 17 ПБУ18/02, ОНА при выбытии объекта, по которому он был начислен, списывается на счет учета прибылей и убытков в сумме, на которую никогда уже не будет уменьшена налогооблагаемая прибыль отчетного периода или будущих отчетных периодов.

А в данном случае это не так. Ведь расхождения в финансовом результате в обоих видах учета получаются именно из-за различий в остаточной стоимости реализуемого основного средства. А она отличается, потому что различаются суммы ранее начисленной амортизации по этому объекту. Они и учтены на счете 09. Поэтому при продаже объекта сумму ОНА мы спишем на счет 68:

Дебет 68 Кредит 09 - 960 руб. (4000 руб. ? 24%) - списана сумма ОНА, приходящаяся на выбывшее основное средство.

Если из-за различных методов начисления амортизации ее суммы в бухгалтерском учете будут ниже, а в налоговом - выше, будут возникать налогооблагаемые временные разницы. И на счете 77 будут накоплены отложенные налоговые обязательства (ОНО). Тогда по аналогии при продаже объекта будет происходить списание ОНО. Сумма ОНО будет списываться в кредит счета 68 субсчет "Расчеты по налогу на прибыль" с дебета счета 77 "Отложенные налоговые обязательства".

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2245 -

- 2245 -