В письме № 03-03-06/2/69 чиновники заявили, что компания не вправе амортизировать квартиры, купленные для служебного пользования.

Основание: статья 256 Налогового кодекса РФ позволяет амортизировать основные средства. А под таковыми понимается имущество, используемое в качестве средств труда для производства и реализации товаров или для управления организацией (ст. 257 Налогового кодекса РФ). Квартиры же, по мнению Минфина России, под данное определение не подходят и для извлечения дохода не используются. Следовательно, амортизировать их нельзя.

Утверждение крайне спорное. Ведь обычно служебные квартиры используют либо для проживания сотрудников, нуждающихся в жилье, либо для размещения представителей организаций — партнеров компании из других городов. Нередко компания специально покупает квартиры в тех городах, где расположены ее крупные контрагенты или филиалы. В этих квартирах живут работники во время командировок. Несомненно, во всех перечисленных случаях квартиры, пусть и косвенно, но используются для получения дохода: помогают привлечь квалифицированных работников или поддерживать связи с партнерами по бизнесу.

Но, увы, как бы не использовались служебные квартиры, доказывать, что они являются основными средствами, а следовательно, амортизируются, придется в суде.

Теперь о втором письме — № 03-03-06/1/240. В нем Минфин России запретил списывать в налоговом учете средства, истраченные на ремонт квартир, арендованных у физических лиц. Кроме того, чиновники посчитали невозможным амортизировать капитальные вложения в такие квартиры. В данном случае логика была такой.

Пункт 2 статьи 260 Налогового кодекса РФ позволяет исключать из налогооблагаемого дохода расходы на ремонт амортизируемых основных средств. Это значит, что квартира должна быть амортизируемым основным средством у ее собственника — арендодателя. Но у физического лица основных средств быть не может и квартиру он не амортизирует. Следовательно, суммы, истраченные на ремонт такой квартиры, налогооблагаемый доход не уменьшают.

Точно так же арендатор не вправе амортизировать капвложения в квартиры, арендованные у граждан. Ведь пункт 1 статьи 256 Налогового кодекса РФ позволяет начислять амортизацию только по капитальным вложениям в предоставленные в аренду основные средства. А как было сказано выше, квартира для физического лица основным средством не является.

В данном случае с Минфином России спорить трудно. Чиновники верно трактуют нормы статей 260 и 256 Налогового кодекса РФ. Однако выход есть. Пусть формально расходы на ремонт или капвложения несет арендодатель — физическое лицо. А компания компенсирует ему истраченные средства за счет увеличения арендной платы. Против того, что арендные платежи за имущество физических лиц уменьшают налогооблагаемый доход, чиновники не возражают. Правда, нужно учитывать, что проблем с арендной платой не будет лишь при том условии, что квартиры используют для проживания сотрудников (см. письмо Минфина России от 22 марта 2006 г. № 03-03-04/1/272). При этом размер арендной платы, списываемой на расходы, не должен превышать 20 процентов от зарплаты работника. Именно такой предел неденежных выплат установлен статьей 131 Трудового кодекса РФ. А чиновники предлагают списывать арендную плату за квартиру на расходы по оплате труда.

Особый случай — это аренда квартиры для проживания командированных сотрудников. По мнению Минфина России, в этом случае арендную плату также можно списать на расходы, уменьшающие налогооблагаемый доход. Но только частично. Рассчитывать сумму арендной платы, которая включается в расходы, нужно пропорционально времени, в течение которого сотрудники проживали в квартире. Такие разъяснения даны в письме Минфина России от 1 августа 2005 г. № 03-03-04/1/112.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

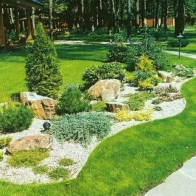

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1803 -

- 1803 -