Хотели как лучше, получилось как всегда

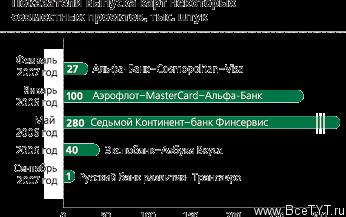

О кобрэндинговых картах, впрочем, можно сказать словами из «Двенадцати стульев» Ильфа и Петрова: «Молодая была далеко не молода». Новым продуктом такие карты можно назвать только условно: в странах с развитой экономикой они находятся в обращении уже несколько десятков лет, а в России первые подобные проекты появились практически сразу же после «черного августа» 1998 года. Пионером кобрэндинга у нас считается МДМ-Банк, который в 1999 году заключил соответствующий союз с торговой сетью «Седьмой Континент». За 6 лет в рамках этого проекта банк выпустил 100 тыс. совместных карт, однако в 2005 году партнеры расстались. Инициатива развода тогда принадлежала МДМ-Банку, который счел проект неудачным и отказался от сотрудничества с данной торговой сетью. Если верить участникам рынка, еще более печальной оказалась судьба первой попытки сотрудничества между российским банком и российским авиаперевозчиком. Программа «Visa Менатеп–Трансаэро» осталась страшно далекой от народа и совсем им непонятой, в результате в рамках этого проекта было выпущено всего порядка 300 карт, и его свернули так тихо, что рынок даже не заметил «потери бойца».

«Нельзя нарушать базовый принцип: кобрэндинговая программа должна быть выгодна и понятна всем ее участникам», — говорит заместитель начальника департамента коммуникационного маркетинга Русского банка развития Наталия Ковшель. С этим согласен и вице-президент, директор по развитию бизнеса и разработке новых продуктов Ситибанка Михаил Бернер. «Практика показывает, что подобные продукты работают хорошо только в том случае, если выполняются три непременных условия. Первое — продукт должен быть интересен клиенту: если это условие не соблюдается, то спрос на такую ко- брэндинговую карту очень быстро сойдет на нет. Второе — продукт должен быть интересен банку: и по доходности, и по тому, насколько он позволяет увеличить клиентскую базу финансово-кредитной структуры. И, наконец, продукт должен быть интересен компании-партнеру, которая очевидно заинтересована и в получении экономических плюсов от его реализации, и в повышении лояльности клиентов с помощью кобрэндингового проекта», — поясняет эксперт. «Если все три эти условия выполняются, продукт работает хорошо. Нет — пополняет собой перечень тех кобрэндинговых проектов, которые были «запущены» в свое время, но просуществовали недолго и не принесли своим участникам хороших результатов», — резюмирует вице-президент Ситибанка.

«Альфа-Банк–Cosmopolitan–Visa» Проект стартовал в феврале 2007 года. На сегодняшний день уже выпущено 27 тыс. карт. До конца текущего года Альфа-Банк и Cosmopolitan планируют выпустить более 35 тыс. карт. Обладательница карты «Альфа-Банк–Cosmopolitan–Visa» получает право на скидки до 15% при покупке товаров и услуг в компаниях-партнерах банка по данному проекту. Участниками программы являются около 40 партнеров. Альфа-Банк выпускает как расчетную (дебетовую), так и кредитную карту «Альфа-Банк – Cosmopolitan – Visa». По кредитной карте «Альфа-Банк–Cosmopolitan–Visa» предоставляется беспроцентный период кредитования в течение 60 дней. Кредитный лимит по карте составляет от 3 тыс. до 12 тыс. долларов. Проект стартовал в феврале 2007 года. На сегодняшний день уже выпущено 27 тыс. карт. До конца текущего года Альфа-Банк и Cosmopolitan планируют выпустить более 35 тыс. карт. Обладательница карты «Альфа-Банк–Cosmopolitan–Visa» получает право на скидки до 15% при покупке товаров и услуг в компаниях-партнерах банка по данному проекту. Участниками программы являются около 40 партнеров. Альфа-Банк выпускает как расчетную (дебетовую), так и кредитную карту «Альфа-Банк – Cosmopolitan – Visa». По кредитной карте «Альфа-Банк–Cosmopolitan–Visa» предоставляется беспроцентный период кредитования в течение 60 дней. Кредитный лимит по карте составляет от 3 тыс. до 12 тыс. долларов. |

Что еще помешало банкам-первопроходцам удачно разложить первый кобрэндинговый пасьянс? Многое, говорят эксперты, — у российских финансово-кредитных структур, заключавших кобрэндинговые союзы пять-семь лет назад, не было ни опыта в реализации подобных проектов, ни четкого понимания, кто из нефинансовых компаний может стать для них наиболее желанным партнером. Кроме того, и банки, и нефинансовые компании были не готовы к тому, что у кобрэндинговых проектов, как и у любых других, бывают свои взлеты и падения. «Банки, ориентирующиеся на реализацию кобрэндинговых программ, должны прекрасно понимать, что, резко увеличив сегодня количество выданных продуктов, они должны быть готовы и к резкому оттоку таких клиентов завтра. Нефинансовые компании, идущие на такие проекты ради своего логотипа на кусочке пластика и некоторых комиссионных от банка, должны быть готовы к тому, что клиенты как уходили, так и будут уходить к конкурентам», — считает директор по развитию бизнеса ДжиИ Мани Банка Эльман Мехтиев. Как подчеркивают эксперты, в первые годы жизни рынка кобрэндинга в России понимали это далеко не все его участники.

Пока крах не разлучит нас…Но главную причину не слишком успешного начала аналитики все же видят в другом. В конце 90-х годов и даже в начале нового тысячелетия у российских банков еще не было настоятельной потребности в запуске новых эксклюзивных карточных продуктов. Их вполне устраивала прибыль, которую они получали от развития других направлений бизнеса, будь то корпоративный банкинг или классическое потребительское кредитование. Теперь ситуация изменилась, деньги в новых условиях достаются банкам все сложнее, а значит, настало время пойти по пути, хорошо известному на Западе, — предлагать клиентам карты с небольшим «кусочком халявы», будь то бонусные очки или скидки при оплате товаров и услуг.

«Седьмой Континент–Банк Финсервис» Проект был запущен в мае 2006 года. По оценкам советника председателя правления банка «Финсервис» Георгия Шабада, на сегодняшний день является одним из самых крупных кобрэндинговых проектов в России: к настоящему моменту в его рамках выпущено 280 тыс. карт, держателями карт являются 250 тыс. человек. Банк сотрудничает в рамках этого проекта с платежными системами Visa и MasterCard. Скидка по картам банка «Финсервис» в сети «Седьмой Континент» составляет 5% от суммы покупки. Проект был запущен в мае 2006 года. По оценкам советника председателя правления банка «Финсервис» Георгия Шабада, на сегодняшний день является одним из самых крупных кобрэндинговых проектов в России: к настоящему моменту в его рамках выпущено 280 тыс. карт, держателями карт являются 250 тыс. человек. Банк сотрудничает в рамках этого проекта с платежными системами Visa и MasterCard. Скидка по картам банка «Финсервис» в сети «Седьмой Континент» составляет 5% от суммы покупки. |

«Учитывая возрастающую конкуренцию на рынке пластиковых карт, сейчас возможны два пути. Первый из них — снижать цену и, сокращая свою маржу, предлагать клиенту более дешевый продукт. Второй путь — предлагать клиенту больше в плане «добавленной стоимости», и конкурировать именно за счет дополнительных услуг, привилегий и сегментированного подхода к клиенту», — подчеркивают эксперты Альфа-Банка. Российские финансово-кредитные структуры, привыкшие за последние несколько лет к высоким показателям доходности, явно предпочитают второй путь. А это значит, что им приходится все более активно разрабатывать и реализовывать кобрэндинговые проекты, прокладывая при этом путь и к кошелькам клиентов-физлиц, и к сердцам будущих партнеров из числа нефинансовых компаний.

И та, и другая задача по определению являются нелегкими. Клиентов-физлиц, то есть рядовых россиян, надо убедить, что карточка с логотипами нескольких компаний гораздо лучше, чем карточка, на которой упоминаются только имена банка и платежной системы. Здесь, как поясняют аналитики, зачастую помогают не только пространные объяснения — устные или напечатанные в рекламных буклетах, но и такой фактор, как магия имени. «Важнейшим фактором эффективности проекта является состав его участников, — считают эксперты Альфа-Банка. — Если в проекте участвуют известные брэнды, то клиенту легче ориентироваться в его содержании. Ему интуитивно становятся понятны преимущества таких карт».

Однако вовлечь в кобрэндинговый проект раскрученный нефинансовый брэнд зачастую становится очень сложной задачей, признают банкиры. Прежде всего потому, что крупные компании, чьи услуги постоянно пользуются спросом, вовсе не горят желанием делиться с банком своей клиентской базой по принципу «совершенно безвозмездно, то есть даром». Взамен они требуют либо доступа к аналогичной по размерам клиентской базе, либо таких условий кобрэндингового проекта, которые помогли бы им вывести на новый уровень лояльность собственных клиентов. В результате в «кобрэндинговых браках» практически невозможен мезальянс, при котором в рамках одного проекта сходятся компании несопоставимого «веса». Очень редко, по словам экспертов, можно увидеть ситуацию, когда менее сильный брэнд «припадает» к более сильному и «подпитывается» от него. Гораздо чаще это действительно союз равных, как это происходит, например, при реализации совместных проектов «РБР–Трансаэро», «Сбербанк–Аэрофлот» или «Ситибанк–Мегафон».

«Аэрофлот–MasterCard–Альфа-Банк» Проект стартовал в январе 2006 года. К настоящему моменту банк выпустил более 100 тыс. платежных карт «Аэрофлот–MasterCard–Альфа-Банк». Клиенты, расплачивающиеся этой картой, получают мили по программе «Аэрофлот Бонус», которые в дальнейшем они могут использовать для приобретения премиального авиабилета для полета регулярными рейсами авиакомпании «Аэрофлот» или других авиакомпаний — участников альянса Sky Team, повышения класса обслуживания или на получение премиальных услуг партнеров программы «Аэрофлот Бонус». Начисляется до двух миль за каждый потраченный с использованием карты в оплату товаров, работ, услуг доллар, евро или 30 рублей. Кроме того, начиная с 55-тысячного держателя, каждый 5-тысячный держатель карты дополнительно получает 2000 миль. Проект стартовал в январе 2006 года. К настоящему моменту банк выпустил более 100 тыс. платежных карт «Аэрофлот–MasterCard–Альфа-Банк». Клиенты, расплачивающиеся этой картой, получают мили по программе «Аэрофлот Бонус», которые в дальнейшем они могут использовать для приобретения премиального авиабилета для полета регулярными рейсами авиакомпании «Аэрофлот» или других авиакомпаний — участников альянса Sky Team, повышения класса обслуживания или на получение премиальных услуг партнеров программы «Аэрофлот Бонус». Начисляется до двух миль за каждый потраченный с использованием карты в оплату товаров, работ, услуг доллар, евро или 30 рублей. Кроме того, начиная с 55-тысячного держателя, каждый 5-тысячный держатель карты дополнительно получает 2000 миль. |

При заключении кобрэндинговых союзов возникает и еще одна трудность: и та, и другая сторона кровно заинтересованы в том, чтобы получить от будущего партнера клятву верности. «Если говорить о наших проектах, то Ситибанк, конечно, стремится быть в них единственным банковским участником, и тот же принцип, я думаю, исповедуют и другие банки, — поясняет Михаил Бернер (Ситибанк). — В принципе при заключении соглашения с нефинансовым участником проекта мы даем друг другу определенные обещания: например, в случае с «Куда.ру» турфирма обещала нам не обращаться с предложениями по разработке аналогичного проекта к другим банкам, а мы, со своей стороны, обещали ей не сотрудничать с другими турфирмами». «Такие жесткие условия понятны: обе стороны проекта заинтересованы в эксклюзивности», — говорит эксперт.

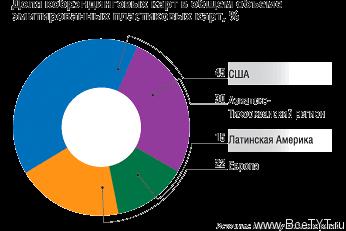

За клиентами — в аэропорт, на бензоколонку и к прилавкуСерьезный подход и к выбору партнеров, и к определению целевой аудитории проекта предопределяет и более высокую степень сегментации рынка в целом. По словам Михаила Бернера (Ситибанк), сейчас можно выделить пять главных секторов, в рамках которых чаще всего реализуются кобрэндинговые проекты. Вопреки расхожему убеждению первое место здесь занимают не торговые сети, а авиакомпании. В России сейчас действуют сразу несколько таких кобрэндинговых программ, среди которых «Сбербанк–Аэрофлот», «РБР–Трансаэро» и программа «Miles & More» Ситибанка. На втором месте — сети заправочных станций, третье принадлежит операторам связи, четвертое — всем компаниям, работающим в туристическом бизнесе, и только пятое место занимают универсальные магазины и «ритейловые» торговые сети.

Такое деление рынка кобрэндинговых карт характерно для мира в принципе, а для России — тем более, говорит Михаил Бернер (Ситибанк). В конце концов банк стремится взять себе в партнеры компанию, которая могла бы поделиться с ним своей огромной клиентской базой. Российские торговые сети пока для этого недостаточно развиты, поэтому в списке приоритетных партнеров они пока занимают лишь пятое место, намного уступая по степени привлекательности воздушным извозчикам и бензозаправочным станциям, подчеркивает эксперт.

«Ситибанк–Куда.ру» Проект стартовал в августе текущего года. Как подчеркивают представители Ситибанка, результаты первых двух месяцев реализации программы, в которой кроме банка участвует туристическая сеть «Куда. Ру», превзошли ожидания. Разработчики проекта объясняют успех чрезвычайно выгодными условиями, которые предлагаются держателям карт: «Ситибанк–Куда.ру» позволяет накапливать бонусы: 1 бонус за каждые потраченные 100 рублей при оплате любых покупок. Бонусы в дальнейшем можно использовать при оплате картой услуг «куда.ru» (приобретение билетов, оплата путевок, трансферов, экскурсий и т. д.). Годовое обслуживание карты составит 950 рублей за карту Mass и 2950 рублей за карту Gold. При активации новой карты владельцы получат 500 бонусов за карту MasterCard Mass или 1000 бонусов за карту MasterCard Gold. Возобновляемая кредитная линия по картам Mass может достигать 150 тыс. рублей, по картам Gold — 300 тыс. рублей. Проект стартовал в августе текущего года. Как подчеркивают представители Ситибанка, результаты первых двух месяцев реализации программы, в которой кроме банка участвует туристическая сеть «Куда. Ру», превзошли ожидания. Разработчики проекта объясняют успех чрезвычайно выгодными условиями, которые предлагаются держателям карт: «Ситибанк–Куда.ру» позволяет накапливать бонусы: 1 бонус за каждые потраченные 100 рублей при оплате любых покупок. Бонусы в дальнейшем можно использовать при оплате картой услуг «куда.ru» (приобретение билетов, оплата путевок, трансферов, экскурсий и т. д.). Годовое обслуживание карты составит 950 рублей за карту Mass и 2950 рублей за карту Gold. При активации новой карты владельцы получат 500 бонусов за карту MasterCard Mass или 1000 бонусов за карту MasterCard Gold. Возобновляемая кредитная линия по картам Mass может достигать 150 тыс. рублей, по картам Gold — 300 тыс. рублей. |

Впрочем, подобная структура рынка не есть что-то раз и навсегда данное и застывшее, говорят аналитики. Можно предположить, что доля, которую сейчас занимают торговые сети в качестве партнеров по кобрэндинговым проектам, будет постепенно расти. Банки не скрывают своего интереса к крупным универсальным магазинам и торговым комплексам. Лучше всего об этом свидетельствуют то, что последние, даже в случае краха кобрэндингового проекта, надолго без банка-партнера не остаются. Примером этому может служить и судьба «Седьмого Континента», покинутого в свое время МДМ-Банком, и судьба универсама «Патэрсон», с которым раньше работал Экспобанк, а теперь в рамках ко- брэндингового проекта сотрудничает ВТБ 24.

«В режиме жесткой конкуренции для привлечения внимания именно к своему продукту банки все чаще обращаются к ритейлерам — крупным и средним розничным сетям, обслуживающим широкие слои населения, — считает заместитель директора департамента розничного бизнеса Экспобанка Юлия Изотова. — Многие розничные аналитики сходятся во мнении, что именно такие совместные продукты способны выжить на жестком конкурентном рынке».

«Малина» нас к себе манила?Однако как бы банки ни были довольны своими нынешними проектами, у них всегда есть к чему еще стремиться. Представители многих финансово-кредитных структур, опрошенных «БО», не скрывали: они бы с радостью «раскрутили» что-нибудь аналогичное проекту «Малина», в рамках которого Райффайзенбанк сотрудничает сразу с несколькими крупными ритейлерами, начиная с сети «Рамстор» и заканчивая «Аптечной сетью 36,6». Кроме торговых сетей в данном кобрэндинговом союзе состоят и заправки BP, и оператор мобильной связи «Билайн» и с недавнего времени — салон красоты «Моне» и сеть косметических магазинов «Иль де Боте».

«Экспобанк–Азбука Вкуса» Проект был запущен в 2006 году и сразу зарекомендовал себя как очень успешный и эффективный. В рамках его совместные карты международной платежной системы VISA International предлагаются в обмен на старые дисконтные карты, а также при совершении разовой покупки в сети супермаркетов «Азбука Вкуса» на сумму от 5000 рублей. Клиенты, у которых общая сумма покупок составляет более 5000 долларов, могут бесплатно получить дисконтно-платежную карту Visa Gold. По желанию клиента банк может установить по счету индивидуальный кредитный лимит, в настоящее время сумма выданных лимитов на эти карты составляет около 18 млн рублей. Эмиссия совместных карт на данный момент превысила 40 тыс. штук. Проект был запущен в 2006 году и сразу зарекомендовал себя как очень успешный и эффективный. В рамках его совместные карты международной платежной системы VISA International предлагаются в обмен на старые дисконтные карты, а также при совершении разовой покупки в сети супермаркетов «Азбука Вкуса» на сумму от 5000 рублей. Клиенты, у которых общая сумма покупок составляет более 5000 долларов, могут бесплатно получить дисконтно-платежную карту Visa Gold. По желанию клиента банк может установить по счету индивидуальный кредитный лимит, в настоящее время сумма выданных лимитов на эти карты составляет около 18 млн рублей. Эмиссия совместных карт на данный момент превысила 40 тыс. штук. |

Однако в этой бочке меда, по словам экспертов, есть своя ложка дегтя: «Малина», как утверждают они, безусловно, выгодна и Райффайзенбанку, и его нефинансовым партнерам по проекту. Однако все менее очевидным становится ответ на вопрос: насколько предложенные условия отвечают интересам держателей карт? На сегодняшний день работает следующая схема: расплачиваясь за товары или услуги, клиент предъявляет карту «Малина», на которую ему за каждые потраченные по карте 200 рублей начисляют 20 баллов. Накопив достаточное количество таких бонусных очков, покупатель может получить бесплатный приз. Однако — и в этом эксперты видят основной недостаток проекта — для того, чтобы получить самый дешевый из этих призов, человеку нужно потратить минимум 10 тыс. рублей. А подарки получше и покрасивее требуют от держателей «Малины» расходов на куда более значительные суммы — в среднем от 100 тыс. до 800 тыс. рублей. И это при том, что данный проект, как подчеркивают банкиры, явно рассчитан на людей со средними и невысокими доходами, а не на VIP-клиентов финансовых структур.

«Такие условия были бы приемлемы, если бы речь шла о людях, для которых трата 100 тыс. рублей в месяц не является чем-то запредельным, — говорит аналитик, работающей в дочерней структуре одного из иностранных банков. — На Западе подобные проекты реализуются достаточно успешно, а у нас автоматическое перенесение подобного опыта на клиентов с невысокими доходами приводит к печальным результатам. Люди перестают понимать, в чем их выгода, и проект в результате оказывается обреченным на стагнацию». Выходом из ситуации, по мнению аналитика, может стать расширение клиентской базы «Малина» за счет привлечения зажиточных клиентов. Первые шаги к этому делаются уже сейчас. Присоединение к «Малине» сети салонов красоты «Моне» и сети косметических магазинов «Иль де Боте» явно рассчитано на то, чтобы «нарастить» проект за счет представителей среднего класса, которые смогут накапливать количество баллов, необходимое для покупки нужных им вещей, за несколько месяцев, а не за несколько лет.

«Русский банк развития–Трансаэро» Один из самых последних кобрэндинговых проектов на российском рынке, стартовал в сентябре текущего года. На сегодняшний день программа насчитывает порядка 1000 клиентов, к концу года планируется выпустить 8–10 тыс. карт. Проект предусматривает бонусную систему вознаграждения: за каждые потраченные по карте десять долларов или эквивалент этой суммы в рублях или евро клиент получает три балла. В среднем, как подчеркивают разработчики проекта, за два-три года клиент может накопить достаточно баллов для того, чтобы обеспечить себе бесплатный полет в Европу самолетами «Трансаэро». Карта является кредитной, кредитный лимит по ней установлен в размере до 300 тыс. рублей. Один из самых последних кобрэндинговых проектов на российском рынке, стартовал в сентябре текущего года. На сегодняшний день программа насчитывает порядка 1000 клиентов, к концу года планируется выпустить 8–10 тыс. карт. Проект предусматривает бонусную систему вознаграждения: за каждые потраченные по карте десять долларов или эквивалент этой суммы в рублях или евро клиент получает три балла. В среднем, как подчеркивают разработчики проекта, за два-три года клиент может накопить достаточно баллов для того, чтобы обеспечить себе бесплатный полет в Европу самолетами «Трансаэро». Карта является кредитной, кредитный лимит по ней установлен в размере до 300 тыс. рублей. |

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 4884 -

- 4884 -