Введение

Эта статья написана, чтобы представить концепцию индикаторов и объяснить, как использовать их в вашем анализе. Мы прольем свет на различия между опережающими и отстающими индикаторами, а так же изучим их достоинства и недостатки. Многие, если не большинство, популярных индикаторов работают как осцилляторы. Помня это, мы также покажем, как читать осцилляторы и объяснять, как получены сигналы. Позже в этом ряде на индикаторах, мы обратим наше внимание к определенным индикаторам и представим примеры сигналов в действии.

Однако, одна точка данных не дает много информации и не показывает, что делает индикатор. Для проведения анализа требуется ряд точек данных в течение времени. Создавая временной ряд точек данных, сравнение может быть сделано между настоящими и прошлыми уровнями. Для целей анализа, индикаторы обычно показывают в графической форме выше или ниже ценового чарта (диаграммы). Показанный в графической форме, индикатор может быть сравнен с соответствующим ценовым графиком. Иногда индикаторы строятся сверху ценового графика для более точного сравнения.

Индикатор предлагает различную перспективу, чтобы анализировать ценовое движение. Некоторые, типа скользящих средних значений, получены из простых формул, и механика относительно проста для понимания. Другие, типа стохастиков (Stochastics), имеют сложные формулы и требуют, больше времени на изучение, чтобы полностью их понять и оценить.

Независимо от сложности формулы, индикаторы могут обеспечить уникальную перспективу в определении силы и направления изменения цены.

Индикатор - ряд точек данных, которые получены, применяя формулу к ценовым данным защиты. Ценовые данные включают любую комбинацию открытия (open), наивысшего значения (high), наименьшего значения (low) или закрытия close) в течение времени. Некоторые индикаторы могут использовать только цены закрытия, в то время как другие включают в их формулы объем и открытый интерес. Введем ценовые данные в формулу, и произведем расчет.

Например, среднее число 3 заключительных цен — дает одну точку данных ((41+43+43)73=42.33).

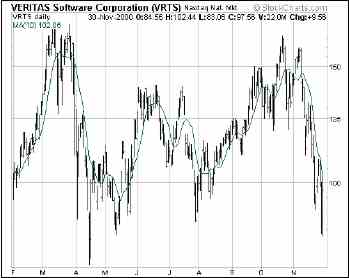

Простое скользящее среднее (Simple moving average) - индикатор, который вычисляет среднюю цену по указанному числу периодов. Если колебание цены исключительно волатильно, то скользящее среднее значение поможет приглаживать данные. Скользящее среднее значение отфильтровывает случайный шум и предлагает более гладкую перспективу ценового движения. График Veritas (VRTS) отображает большую волатиль-ность, и аналитик может иметь затруднения в определении тренда. Применяя 10-дневное простое скользящее среднее значение к ценовому графику, случайные колебания сглаживаются, чтобы облегчить возможность идентифицировать тенденцию.

Индикаторы обслуживают три широких функции: предупреждения, подтверждения и предсказания.

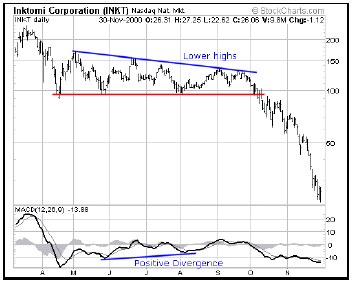

Индикатор может действовать как предупреждение, чтобы изучить ценовое движение немного более пристально. Если импульс (движущая сила) уменьшается, это может быть сигналом того, что можно ожидать прорыва линии поддержки. Или, если сформировалось большая позитивная дивергенция (расхождение), это может служить предупреждением, чтобы наблюдать за резким прорывом линии сопротивления.

Индикаторы могут использоваться, чтобы подтвердить другие технические инструментальные средства анализа. Если есть резкое изменение цены на ценовой диаграмме, соответствующее пересечение скользящего среднего значения могло бы служить подтверждением этого прорыва. Или, если рынок пробивает линию поддержки, соответствующий Low на графике индикатора On-Balance-Volume (OBV), это может послужить подтверждением слабости рынка. Некоторые инвесторы и торговцы используют индикаторы, чтобы предсказать направление изменения будущих цен.

Индикаторы указывают. Это может звучать чересчур категорично, но иногда трейдеры игнорируют изменение цены и фокусируются на индикаторе. Индикаторы фильтруют ценовое движение формулами. Также, они - производные и не прямые отражения ценового действия. Это должно быть учтено при применении анализа. Любой анализ индикатора должен быть предпринят, помня об изменении цены. Что индикатор говорит об изменении цены? Ценовое движение становится более сильным? Более слабым?

Даже притом, что может быть очевидной ситуация, когда индикаторы генерируют сигналы на покупку и продажу, сигналы должны быть взяты в контексте с другими техническими инструментальными средствами анализа. Индикатор может давать сигнал покупки, но если диаграмма показывает убывающий треугольник с рядом снижающихся пиков, это может быть ложный сигнал.

На диаграмме Inktomi (INKT), MACD рос с апреля до августа и сформировал положительное расхождение в августе. MACD сигнализировал возможность покупки, но рынок не смог преодолеть уровень сопротивления и достигнуть предыдущего максимума. Это неподтверждение от рынка должно было служить признаком предупреждения против длинной позиции. Для отчета, сигнал на продажу произошел, когда рынок прорвал линию поддержки убывающего треугольника в начале октября 00.

Как всегда в техническом анализе, в умении читать индикаторы - больше искусства, чем науки. Тот же самый индикатор может показать различные поведенческие образцы, применимые к разным акциям. Индикаторы, которые работают хорошо для IBM, не смогли бы работать для Авиакомпании Delta. Экспертизу с различными индикаторами можно сделать с помощью тщательного изучения и анализа.

Сегодня используются сотни индикаторов, новые индикаторы создаваются каждую неделю. Технические программы анализа идут с множествами индикаторов, в которые встраивают, и даже позволяют пользователям создавать их собственный индикатор. Учитывая количество обмана, который связан с индикаторами, выбирая индикатор, которому вы будете следовать, возникает задача его укрощения. Даже с введением сотен новых индикаторов, только немногие действительно предлагают отличную перспективу и достойны внимания. Достаточно странно, но индикаторы, которые обычно заслуживают большего внимания - те, которые прошли испытание временем.

При выборе индикатора для анализа, выберите его тщательно и умеренно. Попытки охватить больше чем пять индикаторов обычно бесполезны. Лучше сконцентрироваться на двух или трех индикаторах, и изучить их действие. Пробуйте выбрать индикаторы, которые дополняют друг друга, вместо тех, что действуют в унисоне, и генерирует те же самые сигналы. Например, было бы избыточно использовать два индикатора, которые являются хорошими для того, чтобы показать перекупленные и перепроданные уровни, типа Stochastics и RSI. Оба они показывают импульс (движущую силу) уровни перекупленности и перепроданности.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1995 -

- 1995 -