Как Линда Пиза, так и Джонатан Левинсон регулярно используют Каналы Кельтнера для отслеживания динамики рынков, поэтому я решила повнимательнее присмотреться к этому индикатору.

Существует три вида полос Скользящей средней - конверты Скользящих средних, Полосы Боллинджера и Каналы Кельтнера.. Все три состоят из трех линий - средней Скользящей средней и двух внешних линий или полос. (более подробно см. в прошлых выпусках).

Теория конверта или полос основывается на том, что цена имеет наибольшую вероятность движения в пределах границ внешних полос. Цены, выходящие за пределы полос, рассматриваются как экстремальные ситуации и, поэтому, обеспечивают возможность для торговли. Главные различия среди типов конверта заключаются в вычислении полос или конвертов, интервалом между линиями или ширины полос и то, как они интерпретируются.

Каналы Кельтнера, название дано по имени их автора Честера Кельтнера технике, которую он называл Правилом 10-дневной Скользящей средней в своей книге 1960г. «Как делать деньги на товарных рынках». Это ценовые конверты или полосы, которые размещаются выше и ниже экспоненциальной Скользящей средней путем умножения ее величины на значение Среднего Истинного Диапазона (ATR). Это именно то, почему я нахожу эти каналы настолько интригующими: они колеблются в соответствии с тем, как колеблется ATR. Но, прежде, чем мы пойдем дальше, я думаю, мы должны немного отвлечься и обсудить Средний Истинный Диапазон (ATR).

Велес Вайлдер представил ATR в своей книге «Новые концепции в Технических системах торговли» в 1978г. Средний Истинный Диапазон измеряет изменчивость рыночного инструмента, но не является индикатором ценового направления или продолжительности, просто степень ценового движения или изменчивости.

Вайлдер определил истинный диапазон (TR) как наибольшее из следующих значений:

1. Текущий максимум минус текущий минимум;

2. Абсолютное значение от: текущий максимум минус предыдущее закрытие;

3. Абсолютное значение от: текущий минимум минус предыдущее закрытие.

Если текущий диапазон максимума/минимума является большим, то существует вероятность, что он будет использоваться в качестве истинного диапазона. Если текущий диапазон максимума/минимума является маленьким, то вероятно, что будет использовался один из двух других методов, чтобы вычислить истинный диапазон. Последние две возможности обычно возникают, когда предыдущее закрытие выше, чем текущий максимум или предыдущее закрытие ниже, чем текущий минимум. Чтобы гарантировать положительные числа, берутся абсолютные значения разности.

Средний Истинный Диапазон является Скользящей средней Истинного Диапазона за определенный период времени. Например, наиболее популярный 10-дневный ATR является средним значением Истинного Диапазона за прошлые 10 дней.

Первоначально Кельтнер строил свои каналы с помощью простой 10-дневной Скользящей средней ATR. Затем он вычитал или добавлял эту Скользящую среднюю к 10-дневной Скользящей средней цены. Большинство графических программ теперь использует версию, популяризированную Линдой Рашке, которая использует экспоненциальную Скользящую среднюю цены и строит каналы, применяя умноженный ATR на EMA вместо самого ATR. Вот формула:

Верхний Канал Кельтнера = EMA (закрытие, x) + (м * ATR (y))

Нижний Канал Кельтнера = EMA (закрытие, x) - (м * ATR (y))

Где:

x = длина (число дней) EMA

м = множитель

y = длина (число дней), чтобы вычислить ATR

Наиболее часто, длины EMA и ATR задаются те же самые, но это не должно быть так. Однако, некоторые программные пакеты не дают вам возможности изменить длину ATR, а только длину EMA и множитель. Линда Рашке использует 20 EMA и множитель 2.5, поэтому далее я буду использовать эти же значения.

Первичная интерпретация для конвертов, полос или каналов состоит в касании или незначительном пересечении верхнего или нижнего канала, где цена становится перекупленной или перепроданной и высока вероятность ее разворота. Техника Кельтнера, однако, основывалась на противоположной интерпретации - закрытие выше верхней полосы или ниже нижней полосы является свидетельством сильного движения и должно восприниматься как сигнал прорыва, т.е. прорыв верхнего канала является сигналом покупки, а прорыв нижнего канала сигналом продажи.

Однако, если вы решите использовать Каналы Кельтнера, то вы не можете использовать их в изоляции. Вы должны применять другие индикаторы, чтобы подтвердить предоставляемую ими информацию.

Давайте посмотрим на пример Каналов Кельтнера, используя обычную теорию конверта (прорыв выше подает сигнал продажи, а прорыв ниже сигнал покупки). Я добавила MACD и пойду в длинную сторону, если цена закроется ниже Канала Кельтнера, но только после того, как MACD сделает бычье пересечение вверх для подтверждения. Я пойду в короткую сторону, когда цена закроется выше Канала Кельтнера, но только после того, как MACD сделает медвежье пересечение вниз.

Ниже представлен график «Russell Midcap Value iShare» (IWS). На этом временном промежутке, были бы открыты только короткие позиции, потому что цена ни разу не закрывалась ниже Канала Кельтнера.

Синие прямоугольники на графике выше показывают, когда IWS закрылся выше Канала Кельтнера. Использование только Канал Кельтнера для покупки и продажи, было бы эффективно до закрытия 29 декабря 2003г. Как только добавляется MACD, хотя сигналы входа возникали бы с опозданием, мы не стали бы открывать короткую позицию 29 декабря 2003г. или при каком-либо другом закрытии выше канала (а, как вы можете видеть, их было достаточно много).

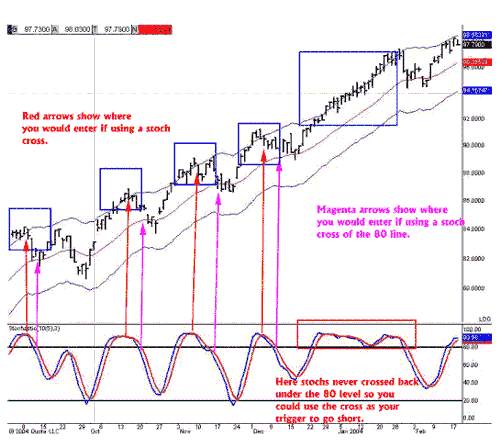

Далее представлен вариант использования Каналов Кельтнера со Стохастиком. Хотя, я не являюсь большим приверженцем Стохастиков, но они, кажется, работают несколько эффективнее, чем MACD, по крайней мере, пока вы не добавляете пересечение ниже уровня 80 для подтверждения.

Красные стрелки показывают, где вы вошли бы, используя пересечение линий Стохостика. Сиреневые стрелки показывают, где вы вошли бы, используя пересечение Стохастиком уровня 80.

В данном примере, я сначала оценивала открытие коротких позиций после закрытия выше Канала Кельтнера и медвежьих пересечений линий Стохастика, отмеченных красными стрелками. Однако, после ралли 29 декабря 2003г., Стохастик делает медвежье пересечение, по крайней мере, три раза, давая ложные сигналы на продажу. Затем я оценивала добавление еще одного фильтра, который требовал, чтобы Стохастик не только делал медвежье пересечение, но также и пересекал уровень 80. Это устранило ложные сигналы после ралли 29 декабря 2003г., но в этом случае мы, как и с MACD, получаем сигналы слишком поздно (сиреневые стрелки).

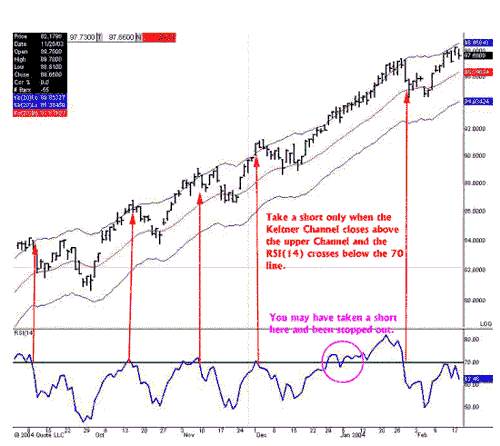

Следующее сочетание, которое я наблюдала, была комбинацией Каналов Кельтнера с RSI (14). Здесь, как кажется, эффективность намного лучше. Критерии: цена закрылась выше Канала Кельтнера и RSI (14) пересекает уровень 70 сверху вниз. Вы имели бы один ложный сигнал продажи 31 декабря 2003г., но комбинация пересечения RSI (14) уровня 70 сверху вниз с закрытием цены выше Канала Кельтнера, кажется, захватила почти каждую краткосрочную вершину.

Открывайте короткие позиции только когда цена закроется выше Канала Кельтнера и RSI (14) пересечет уровень 70 сверху вниз.

Вы можете изменить значения индикаторов, исходя из своих собственных предпочтений, и посмотреть, насколько хорошо они работают, но основной момент, который я хочу подчеркнуть, заключается в том, что независимо от того насколько хорошим может быть индикатор, он не может использоваться в изоляции.

Каналы Кельтнера предназначены, чтобы определить верхние и нижние границы того, что можно считать «нормальным» колебанием цены. И, причина, почему мне они так нравятся, состоит в том, что эти границы изменяются в соответствии с изменчивостью цены и могут использоваться весьма эффективно как уровни перекупленности и перепроданности, на которых вы можете принимать торговые решения.

Помните: Планируйте свою торговлю и торгуйте в соответствии со своим планом.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2453 -

- 2453 -