Почему, казалось бы, хорошие позиции иногда терпят неудачу, в то время как неважные позиции двигаются в нашу пользу? Ответ является весьма простым, хотя и немного обескураживает. Торговля - это игра шансов, в которой в любое время может что-нибудь произойти. Рынок пойдет туда, куда пойдет, независимо от нашего желания. Поэтому вместо того, чтобы искать идеальные сделки, лучше сначала изучим, как управлять риском.

В предыдущем выпуске журнала мы рассматривали природу риска и пришли к выводу, что риск должен быть рассчитанным, а не слепым. Соответственно, теперь возникает вопрос - как рассчитать возможный риск при торговле, как оценить насколько этот риск приемлем и как им управлять?

Доходность против риска

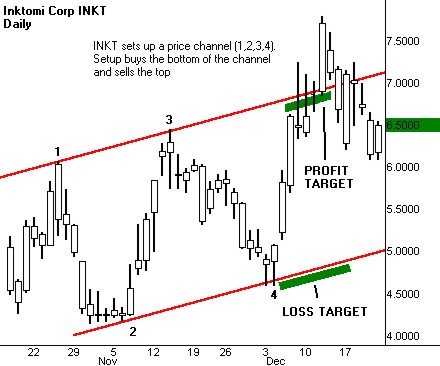

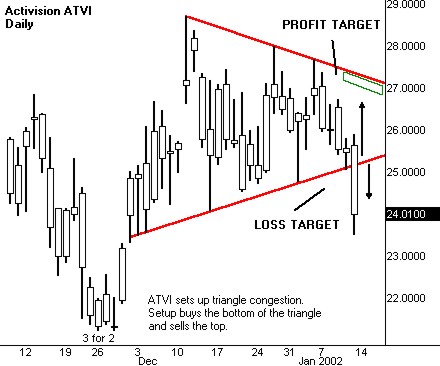

Оцените соотношение ожидаемого дохода и возможного риска перед открытием каждой позиции, и, исходя из этого, принимайте решение о входе в рынок. Цена, близко расположенная к хорошему уровню поддержки соответствует низкому возможному риску при входе в длинную позицию и напротив, цена, находящаяся возле существенного сопротивления означает низкий риск для короткой позиции. Расстояние между вашим входом в торговлю и следующим уровнем сопротивления или поддержки, находящимся в пределах досягаемости, согласно вашему формату торговли, и предназначенному для выхода, соответствует ожидаемому доходу. Расстояние между ценой входа и ценой, которая нарушает торговый план, указывает на непреднамеренный выход и соответственно, возможный риск. При принятии решения о входе в рынок всегда следует помнить о соотношении ожидаемого дохода к возможному риску и выбирать позиции только с выгодным соотношением этих значений.

Наилучший выход из сделки при торговле на колебаниях будет в период высокой активности, как только цена приближается к сильному барьеру. При планировании прибыли перед входом в торговлю следует учитывать именно эту цену. Цель по прибыли (profit target) находится на уровне, где риск разворота значительно увеличивается. Трейдеры должны либо закрыть позицию, как только эта цель по прибыли будет достигнута, либо, по крайней мере, разместить стоп-ордер для фиксирования прибыли в случае разворота.

Каждая позиция имеет цену, при которой нарушается сценарий развития ситуации. Для самых безопасных сделок достаточно лишь небольшого движения, чтобы сигнализировать о плохом развитии ситуации на рынке и необходимости "выпрыгивать из лодки". Эта цель по потерям (loss target) динамично изменяется после входа. Рассмотрите воздействие последнего ценового бара на развитии соотношения доходность/риск, и соответственно регулируйте план торговли. Многие трейдеры считают сложным быстро обработать новую информацию. Поэтому они предпочитают действовать в соответствии с первоначальным планом, и используют скользящие стоп-ордера для зашиты позиций.

Каким образом определить цену, при которой нарушается первоначальный сценарий торговли? Это можно увидеть при схождении границ сопротивления и поддержки для вашей позиции. Также это видно из комбинации пересечения Скользящих средних, нарушенных графических моделей и заполнения ГЭПов. Каждая ситуация отличается от других, поэтому определение цели по потерям может потребовать всех ваших торговых навыков.

Выходите из сделок при торговле на колебаниях, чтобы зафиксировать прибыль, принять потери или закрыть посредственную позицию. Хороший выход более ценен, чем хороший вход. Эмоции, обычно сильны как при снятии прибыли, так и при принятии риска. Так что, глубоко вздохните и расслабьтесь перед закрытием позиции.

Несколько наблюдений по управлению соотношением доходности и риска:

• Следите за временем и "останетесь в живых". Рыночные циклы воздействуют на движение цены разными способами.

• Используйте рыночные сюрпризы в своих интересах при входе и выходе с рынка. События, вроде ночных ГЭПов и истечение опционов могут быть эффективно использованы.

• Уменьшайте размер позиций, если рыночные сигналы не достаточно однозначно интерпретируются.

• Хороший выбор времени для плохих рыночных инструментов может принести больше пользы, чем плохой выбор времени для хороших инструментов.

• Лучшие сигналы совпадают во многих аспектах технического анализа.

• Используйте здравый смысл и математический расчет при проектировании своих прибылей и потерь.

• Самые выгодные позиции возникают, когда толпа склоняется к неправильному варианту.

15 правил управления риском

Большинство трейдеров игнорирует отношения доходность/риск, надеясь, что удача будет спасать их, когда что-то пойдет не так.

Это - вероятно основная причина, по которой многие из них терпят неудачу. Управление соотношением доходность/риск является самый легким способом получения определенного ограничения на рынке.

Уравнение доходность/риск возводит стену безопасности вокруг ваших открытых позиций. Это предназначено для того, чтобы сказать вам, сколько может быть выиграно, или потеряно, на каждой сделке, которую вы принимаете. Вторичная цель состоит в том, чтобы удалить эмоции, чтобы вы могли спокойно сосредоточиться только на голых числах.

Давайте рассмотрим 15 правил, которые позволят улучшить результативность вашей торговли.

1. Каждая позиция несет в себе направленную вероятность, которую отражает определенная торговая модель. Всегда открывайте позиции в направлении наиболее высоких шансов. Выходите из своей сделки, когда развитие ситуации не отвечает вашим ожиданиям.

2. Каждая позиция имеет ценовой уровень, который нарушает торговую модель. Открывайте позиции только в тех случаях, когда цене необходимо продвинуться на короткое расстояние, чтобы достигнуть этой "цели по потерям". Взгляните в другую сторону и найдите "цель по прибыли" у уровня следующей поддержки или сопротивления. Открывайте позиции с наиболее высоким соотношением "цели по прибыли" и "цели по потерям".

3. Рынки двигаются в трендовых и контр-трендовых волнах. Многие трейдеры паникуют во время контр-трендовогодвижения и из страха выходят из хороших позиций. После каждого движения в вашу сторону, решите, сколько вы готовы отдать, когда ситуация поворачивается против вас.

4. Что может помешать вам. Ищите прошлые максимумы и минимумы, через которые ваша сделка должна пройти, что-бы добраться до цели по прибыли. Каждый ценовой уровень представляет собой препятствие, которое должно быть преодолено.

5. Время воздействует на соотношение доходность/риск так же эффективно, как и цена. Выбирайте период удержания позиции, основываясь на расстоянии от вашего входа до цели по прибыли. Затем используйте цену и время для управления стоп-ордерами. Также используйте время для закрытия позиции, даже если стоп-ордера не были достигнуты.

6. Воздержитесь от посредственных позиций, и ждите лучших возможностей. Будьте готовы испытывать длительные периоды скуки между моментами высокой концентрации. Вы должны стоять в стороне, выжидать и наблюдать, в случае, когда рынок ничего не может вам предложить.

7. Хорошие сделки могут сразу не выглядеть так однозначно. Анализируйте противоречивую информацию, и открывайте позицию, когда набирается достаточное количество "за". Часто бывает самое лучшее, что можно сделать - это рассчитать свои потери в случае, если вы не правы, и затем входить в рынок.

8. Осторожный выбор рыночных инструментов контролирует риск лучше, чем любая система стоп-ордеров. Поймите, что положение "вне рынка" требует такого же обдумывания как вход или выход, и должно быть рассмотрено при заключении каждой сделки.

9. Каждый трейдер имеет различное восприятие риска. Придерживайтесь своих естественных предпочтений вместо того, чтобы преследовать толпу. Если вы не можете спокойно спать ночью, то должны сократить свой риск.

10. Никогда не входите в рынок, не зная когда выходить. Торговля не является упражнением "покупать и держать". Определите вашу цену, по которой вы выйдете, заранее, и затем придерживайтесь этого, когда рынок окажется там.

11. Информация не эквивалентна прибыли. Графики развиваются медленно от одного уровня до следующего. Между ними происходит "рыночный шум", во время которого элементы риска и прибыли находятся в конфликте друг с другом.

12. Не будьте одурачены удачей новичка. Долговременная торговля требует строгой самодисциплины. Легко делать деньги в течение коротких периодов времени. Рынки заберут каждый цент, пока вы не разработаете нормальный план управления риском.

13. Входите в рынок при низком риске и выходите из него при высоком риске. Это часто соответствует покупке у поддержки и продаже у сопротивления, но это может при меняться при торговле на импульсах с достаточно высокой безопасностью и точностью.

14. Старайтесь выходить из рынка в период высокой активности, что позволит вам увеличить свою прибыль. Ждите, когда цена начнет ускоряться и закройте вашу позицию в момент ажиотажного движения рынка, пока другие трейдеры пытаются вскочить в уходящий поезд и цена выталкивается в зону высокого риска.

15. Управляйте риском с обеих сторон сделки. Сосредоточьтесь на оптимизации точек входа и выхода, и специализируйтесь на отдельных, направленных ценовых волнах. Помните, что вход в плохие позиции с низким риском дает больше гибкости, чем вход в хорошие позиции с высоким риском.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 4490 -

- 4490 -