Комментарий V-RATIO: Риск и неопределенность присущи любому корпоративному портфелю. Точно так же, как потенциал создания стоимости варьируется от бизнеса к бизнесу, меняются и типы риска, и его возможные последствия.

Хорошая портфельная стратегия требует от руководителей оценивать не только разницу в потенциальной стоимости каждого актива и их стратегическое взаимодействие, но и неизбежные неопределенность и риск, связанные со стоимостью.

Руководитель группы корпоративных финансов V-RATIO BCC

Пономарева Юлия

Некоторые компании просто продолжают игнорировать неопределенность и риск: они делают точечные оценки вероятной стоимости каждого из их бизнесов, несмотря на значительную неопределенность, связанную с лежащими в их основе факторами стоимости и денежными потоками. Другие работают с риском более-менее интуитивно: они разрабатывают несколько сценариев (худший, лучший и базовый), чтобы закрыть весь спектр возможных результатов. Некоторые измеряют и благоприятные и потенциально опасные исходы событий в результате реализации факторов неопределенности, но только для отдельных активов или в контексте лишь некоторых решений. Отдельные компании относятся к оценке риска в основном как к функциональной ответственности, которая находится в ведении финансового департамента, и которой уделяется внимание только после того, как выработана портфельная стратегия. Редко какая компания интегрирует подробную оценку неопределенности и риска в сам процесс разработки портфельной стратегии.

Компании, которые оказываются не способны интегрировать риск и стоимость в портфельную стратегию, упускают большие возможности. Согласно нашему опыту, многие из методов, используемых для оценки и управления риском финансовых активов, могут, с некоторой доработкой, применяться и для реальных активов во многих отраслях. Однако для этого требуется оценить стоимость корпоративного портфеля, используя вероятностный, а не детерминистский подход.

За гранью детерминизма

Многие компании довольно хорошо представляют все ключевые факторы неопределенности, от которых зависит величина их стоимости. В основе интегрированного подхода находится детальное представление характера и степени неопределенности, которая лежит в основе каждого фактора, отражающего потенциальные риски, и в итоговых денежных потоков.

Почему же большинство компаний не использует этот подход в своей деятельности? Часто менеджеры просто уверены, что нельзя надежно измерить неопределенность, влияющую на многие ключевые факторы стоимости. Они ошибаются. В последние годы многие организации из различных отраслей, от береговой охраны до нефтепереработки, разработали творческие подходы к оценке и измерению неопределенности. Эти техники можно применить практически в любой отрасли.

Например, с помощью экспертного мнения можно получить взвешенные оценки, скажем, набора будущих вероятностных коэффициентов успеха для нефте- и газоразведки в определенной местности, или время, которое потребуется для клинического тестирования нового лекарства против рака. Проецирование исторической информации может помочь оценить вариативность капитальных затрат, связанных с прокладкой оптико-волоконного канала или потенциала будущих крупных потерь в страховой отрасли. Групповое мнение может оказаться на удивление эффективным при измерении сложно оцениваемых факторов, таких как потенциальная широта распределения резервов добычи в морской скважине, вероятность успеха для новых продуктов или услуг, или время, требующееся на разработку нового продукта в ПО отрасли1. Наконец, определенные известные физические и логические ограничения могут быть использованы для определения переменных, таких как максимальное количество каналов возможных в оптико-волоконной сети или максимально эффективный выход продукции при производстве полупроводников.

1Групповое мнение часто не считают точным и надежным. Однако последние исследования показали, что правильно структурированные и проанализированные групповые мнения могут дать более качественные результаты, чем экспертное мнение. James Surowiecki, The Wisdom of Crowds: Why the Many Are Smarter Than the Few and How Collective Wisdom Shapes Business, Economies, Societies, and Nations (Doubleday, 2004).

Если тщательно определить множество целевых источников информации и провести анализ данных из этих источников, используя несколько дополняющих друг друга подходов (например, простые средневзвешенные значения, Байесовские выводы (Bayesian inferences) и нелинейные регрессии), возможно получить довольно неплохие оценки для параметров, обладающих часто высокой неопределенностью.

После того как компания измерила факторы неопределенности стоимости актива или какой-либо управленческой инициативы, она может выразить вероятную финансовую стоимость, не как точечную оценку, а как распределение вероятных результатов. Современные статистические техники, такие как анализ Монте-Карло, позволяют затем подсчитать и традиционные показатели стоимости, такие как чистая приведенная стоимость (NPV net present value), в виде вероятностных распределений.

Они также позволяют менеджерам измерить риск, одновременно используя показатели, выражающие компромисс между риском и возвратом, с которым приходится сталкиваться инвесторам, и вариативность, связанную с различными желаемыми или ожидаемыми результатами. Например, показатель VAR (value at risk), измерение вероятного распределения стоимости в бизнесе, является хорошим индикатором риска потенциальных потерь. Показатель ROVAR (Return on value at risk), измеряемый как отношение NPV к VAR, соотносит стоимость, которую способен сгенерировать актив и риск, ему присущий. Простое же стандартное отклонение отражает общую изменчивость параметра, как в сторону повышения, так и в сторону снижения.

Но не достаточно оценить риск и стоимость денежных потоков для каждого отдельного актива, а затем просто их суммировать. Зачастую существуют систематические связи между активами портфеля, например, риски в одной области могут усиливать или компенсировать риски в другой. В бизнесе добычи драгоценных металлов, например, цену золота можно в некоторой мере проследить вплоть до цен на другие металлы, такие как платина и серебро. А цена добываемой нефти в Северном море тесно связана с ценой в Восточном Техасе. Если компания не понимает этих взаимосвязей, она можно сильно ошибиться в оценке уровня риска активов в ее портфеле.

Эти зависимости также можно оценивать и анализировать. Самые значительные связи можно варьировать в соответствии с конкретной бизнес ситуацией, отраслью и компанией. В ресторанном бизнесе, например, общий уровень трат потребителей производит различное влияние на объем продаж для различных брендов, в зависимости от их ценовых точек. В отрасли строй материалов та часть спроса, которая приходится на строительство новых домов, может сильно зависеть от процентной ставки, а та часть, которая приходится на ремонт и благоустройство, может от нее не зависеть. Когда такие связи понятны, получающаяся в результате картина создания стоимости и рисков всего портфеля будет гораздо более реалистичной.

Интегрированный взгляд на стоимость и риск

Интегрированный подход к стоимости и риску может дать и поводы для критики. Например, одна компания к своему удивлению узнала, что ключевой операционный показатель, который она использовала при прогнозе выручки, предназначенном для аналитиков с Уолл-Стрит, только с вероятностью в 30 процентов мог быть достигнут для всего портфеля в целом. Когда компания поняла, насколько не определенны ее оценки, она пересмотрела подход.

Другая компания выяснила, что новейшие проекты, которые должны были обеспечить рост, в ее портфеле с точки зрения возврата на риск смотрелись гораздо хуже, чем другие инициативы. Если бы компания продолжила работать над этими новыми проектами, общее, по всему портфелю соотношение стоимости к риску в результате повысилось бы с 10 процентов на одно предприятие до 30 процентов. Хотя такой рост сам по себе не плох и не хорош, информация заставила пересмотреть всю стратегию. Поскольку вероятное создание стоимости, обеспеченное новыми активами в портфеле, не было соразмерно с сопутствующими рисками, компания решила изменить портфель, отложив некоторые наиболее долгосрочные и рискованные инвестиции.

Создание интегрированного взгляда на портфель как комплекса из множества активов с точки зрения стоимости и риска позволила компаниям сравнивать разнообразные активы и бизнесы по их доходности, создаваемой с учетом риска, и стала мощным инструментом принятия решений относительно распределения капитала, инициатив роста, разработок новых продуктов, слияний и поглощений.

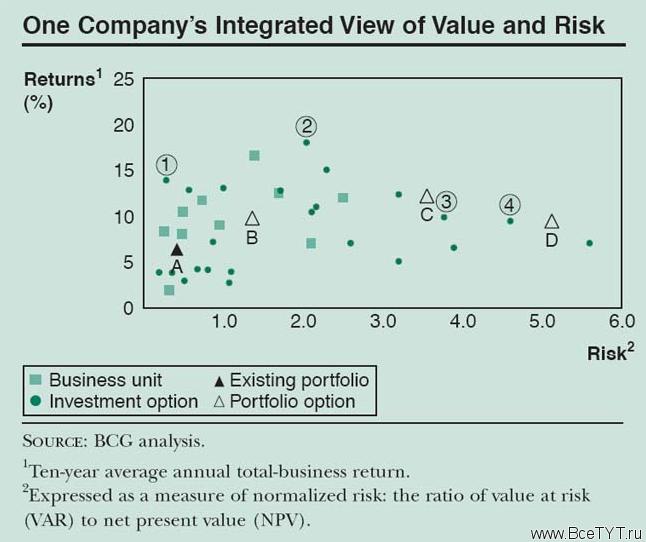

На рисунке 1 «Взгляд компании на стоимость и риск», каждая клетка является одним из существующих бизнесов компании, каждая точка – будущий вариант выбора инвестиции. Закрашенный треугольник A – профиль возврата на риск для существующего портфеля; три белых треугольника (B, C и D) являются альтернативными сочетаниями существующих бизнес подразделений и будущих вариантов инвестций2.

2 Конечно, другим важным измерением является абсолютный размер для каждого варианта инвестиций, бизнеса и портфеля. Для данного обсуждения мы решили не включать эти параметры размера в рисунок, но он очень важен для любого анализа портфеля.

Как следует из рисунка, различные элементы портфеля сильно различаются, не только по их ожидаемой доходности, но и по риску, связанному с достижением этого уровня доходности. Например, инициативы роста 1 и 2 обеспечивают более привлекательный возврат ни риск, чем 3 и 4. Более того, у инициативы 4 более высокий риск, чем у 3 без соответствующего роста уровня доходности, компенсирующей этот риск. Поэтому для того, чтобы выбрать инициативы 3 и 4, потребуются дополнительные привлекательные причины (связанные, например, со стратегическими целями портфеля или диверсификацией), чтобы они являлись реальными альтернативами для 1 и 2. Схожие выводы можно сделать и для отдельных бизнесов и связанных с ними возвратов на риск.

На уровне портфеля рисунок показывает, что существующий портфель А компании является консервативным по шкале риск-доходность по сравнению с возможными альтернативами. Ясно, что компания могла бы повысить уровень своей доходности, беря на себя больше риска. Например, вариант портфеля B имеет потенциал значительно повысить средний годовую доходность. Однако добавленный риск для этого портфеля также значителен. Варианты C и D, напротив, слишком увеличивают риск по сравнению с A и B, не гарантируя достаточной компенсации в виде роста доходности. И снова, если нет какой-то дополнительной стратегической логики, переход к C или D крайне сложно оправдать. Однако если не использовать интегрированной подход к риску и доходности, руководители вполне могут решить, что C – самый привлекательный вариант (поскольку у него самый высокий потенциальный уровень доходности).

Конечно, интегрированный подход к формированию портфеля сам по себе не может сказать высшему руководству, выбор в пользу каких они должны сделать. Руководители также должны учитывать соответствие общей стратегии включения того или иного актива в портфель, ожидания инвесторов компании относительно и риска, и доходности, а также другие факторы, имеющие отношение к конкретной ситуации. Однако, согласно нашему опыту, измерение доходности (стоимости), которую способен генерировать актив с учетом риска, связанного с владением им, служит мощным катализатором для получения правильных ответов на многие вопросы: перевешивают ли бОльшая неопределенность и риск следования определенным инициативам роста привлекательность их кажущегося потенциала создания стоимости? Получают ли инициативы, обладающие высоким возвратом, приоритет над теми, которые таковых не имеют? Учитывая конкретные факторы, что можно сделать, чтобы снизить неопределенность и смягчить риск вариантов, помимо этого довольно привлекательных? Согласуется ли терпимость к риску совета директоров компании и ее акционеров с их требованиями, целями и рекомендуемыми путями создания стоимости и роста? Какие шаги в рамках процесса формирования портфеля требуются для того, чтобы точно попасть в оптимальное пересечение создания стоимости и риска для компании?

* * *

Интегрированный подход к формированию портфеля помогает разработать общую систему координат, которая позволяет высшему руководству проводить сравнения по шкале риск- потенциал создания стоимости по всем разнообразным бизнесам, как стандартной части управления портфелем. Это позволяет им принимать более информированные решения и предпринимать меры в сторону снижения риска.

Balu Balagopal – вице-президент и директор офиса The Boston Consulting Group в Хьюстоне.

Источник: V-RATIO Business Consulting Company

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1920 -

- 1920 -