Евгений Бернштам,

президент и главный управляющий директор корпорации «Интерпайп»

Смешанный холдинг (публично обозначаемый как финансово-промышленная группа) сегодня является наиболее распространенной в России и других постсоветских странах формой управления промышленными и финансовыми активами, прежде всего в базовых отраслях экономики. Это обусловлено, во-первых, ситуацией переходного периода, в рамках которой складывались основные финансово-промышленные объединения и, во-вторых, спецификой инфраструктуры бизнеса базовых отраслей, характерными чертами которых является ресурсоемкость и энергоемкость производства, потребность в финансовых ресурсах и сравнительно большие объемы социальной ответственности.

В базовых отраслях экономики смешанным холдингам принадлежит решающая роль, следовательно, их работа оказывает непосредственное влияние и на основные макроэкономические показатели. Поэтому повышение эффективности работы смешанных холдингов сегодня является одной из наиболее актуальных задач в сфере теории и практики управления бизнесом. По нашему мнению, задача оптимизации работы подобного рода бизнес-объединений может быть решена в первую очередь за счет управленческих решений.

ПОЧЕМУ СМЕШАННЫЙ ХОЛДИНГ?

Прежде чем рассказать об основных направлениях оптимизации управления смешанным холдингом, необходимо дать общую классификацию холдингов. Как правило, различают три группы бизнес-объединений подобного года.

К первой группе относятся финансовые холдинги. В данном случае в состав холдинга входят предприятия (субхолдинги) из различных отраслей; в некоторых из них могут существовать отдельные, вертикально интегрированные «цепочки», которые, в свою очередь, представляют собой последовательность производства и реализации готового продукта.

Вторая группа — отраслевые холдинги. Холдинг состоит из предприятий одной отрасли и/или в него входят компании, образующие вертикально интегрированную систему.

К третьей группе относятся смешанные холдинги. В них входят предприятия (субхолдинги) из разных отраслей, не образующих единую вертикально интегрированную «цепочку».

Если говорить о финансовом и отраслевом холдингах, то при определенных сходствах в рамках родового понятия «холдинг» они имеют существенные различия как с точки зрения методов управления активами, так и в путях повышения своей капитализации, а также в способах оценки эффективности деятельности.

Скажем, в рамках финансового холдинга собственно холдинговая компания, как правило, не вмешивается в оперативную деятельность предприятий, входящих в него, в то время как отраслевой холдинг организует оперативное взаимодействие всех входящих в него предприятий. С точки зрения путей повышения капитализации компании общими и для финансового, и для отраслевого холдинга являются пути повышения качества принимаемых стратегических и инвестиционных решений, а также повышение прозрачности холдинга и предприятий для инвесторов и акционеров. Однако если дополнительными факторами повышения капитализации для отраслевого холдинга являются повышение уровня вертикальной интеграции, увеличение выручки и снижение затрат, то для финансового дополнительными путями повышения капитализации являются снижение стоимости финансовых ресурсов за счет привлечения сторонних средств и приобретение других экономически привлекательных предприятий и других бизнес-активов.

Точно так же принципиальные различия есть и в способах оценки эффективности деятельности холдинга. Для финансового приоритетным (наряду с себестоимостью инфраструктуры) является капитализация предприятий (или субхолдингов), для отраслевого — производственные и финансовые показатели предприятий. Наконец, основу управленческих ресурсов финансового холдинга составляют специалисты в области венчурных инвестиций, отраслевого холдинга — топ-менеджеры соответствующей отрасли.

Смешанный холдинг, как говорилось выше, является сегодня наиболее распространенным бизнес-объединением в базовых отраслях экономики постсоветских стран. Необходимо признать, что, помимо исторической и инфраструктурной детерминированности подобной ситуации, функционирование смешанных холдингов обусловлено задачами повышения эффективности бизнеса. Смешанный холдинг открывает для акционеров дополнительные возможности повышения капитализации компании. В частности, в его рамках открывается возможность упрощения аллокации финансовых ресурсов, в том числе инвестиционных, повышения потенциала привлечения сторонних инвестиций для различных предприятий холдинга, а также оперативного перераспределения средств между направлениями бизнеса с целью максимизации капитализации бизнеса в целом. Вместе с тем в ходе создания и функционирования смешанных холдингов возникает ряд проблем, связанных в первую очередь с усложнением (на целый порядок по сравнению с финансовым или отраслевым холдингом) собственно структуры бизнеса и финансовых взаимоотношений. На этих проблемах и путях их решения остановимся подробнее.

СТРУКТУРА СМЕШАННОГО ХОЛДИНГА И ПРОБЛЕМЫ ЕЕ ОПТИМИЗАЦИИ

Смешанный холдинг, как следует из определения, — межотраслевое объединение. Следовательно, разнообразие присутствующих в нем отраслей может привести к возникновению большого количества оперативных вопросов, решения по которым должно принимать руководство, в частности правление холдинга как коллегиальный орган. Такая ситуация, в свою очередь, может приводить к снижению качества принимаемых решений.

Кроме того, как было сказано выше, критерии оценки деятельности предприятий в финансовых и отраслевых холдингах разные, зачастую несопоставимые. При объединении двух (или нескольких) подходов к оценке эффективности в рамках смешанного холдинга данные противоречия могут отразиться как на общей оценке эффективности бизнеса в целом, так и на качестве оперативного управления активами.

Наконец, вследствие диверсифицированного характера отраслевой структуры смешанного холдинга возможна ситуация нерационального распределения финансовых, материальных и человеческих ресурсов между предприятиями, в него входящими.

При этом задачами финансового холдинга становятся снижение стоимости финансирования предприятий (бизнес-активов) холдинга и оптимальное распределение ресурсов между отраслевыми холдингами. В задачи отраслевого холдинга будет входить организация оперативного взаимодействия предприятий, разработка, оптимизация и реализация инвестиционных предложений. Такая структура позволяет устранить вышеописанные проблемы и в полной мере использовать возможности смешанного холдинга для достижения основной цели — повышения капитализации компании.

Оптимизация деятельности смешанного холдинга в первую очередь должна коснуться следующих направлений:

Слияние и поглощение. Изменение капитализации, достигнутое в результате сделок по слиянию/поглощению, зависит от качества проработки сделок. В то же время количество сделок для каждого отраслевого холдинга в отдельности обычно небольшое. Кроме того, сделки для отраслевых холдингов проводятся нерегулярно. Следовательно, специалисты по проведению сделок по слиянию требуются для каждого отраслевого холдинга от случая к случаю. В то же время они являются достаточно дорогим ресурсом. Поэтому наиболее эффективным способом оптимизации этого вида деятельности в рамках смешанного холдинга является выделение специалистов по слиянию и поглощению в отдельную сервисную компанию, которая предоставляет свои услуги в организации подобных сделок отраслевым холдингам.

Разработка стратегии. Общепринято, что капитализация отраслевого холдинга зависит от качества стратегии. Разработка стратегии (так же, как слияния и поглощения) для отраслевых холдингов проводится нерегулярно, а специалисты по разработкам стратегии также являются дорогим ресурсом. Таким образом, специалисты по разработке стратегии должны быть выделены в отдельную сервисную компанию точно так же, как специалисты по слиянию и поглощению.

Привлечение внешних финансовых ресурсов. Потенциал каждого из отраслевых холдингов по привлечению внешних финансовых ресурсов в отдельности меньше потенциала всех отраслевых холдингов. Поэтому создание функции привлечения финансовых ресурсов для каждого отраслевого холдинга в отдельности, как правило, экономически нецелесообразно. Кроме того, потенциальные инвесторы требуют от холдинга создания структуры управления, которая обеспечивала бы достаточную прозрачность и качество принимаемых решений. Следовательно, наиболее эффективным путем оптимизации данного направления является делегирование функций по привлечению внешних ресурсов на уровень финансового холдинга, который выступает по отношению к отраслевым холдингам в виде венчурного фонда.

ВЫБОР НАПРАВЛЕНИЯ ИНВЕСТИЦИЙ

В условиях ограниченности финансовых ресурсов (т.е., практически всегда) сделать выбор, приводящий к максимальному увеличению капитализации для акционеров (а не для какого-нибудь отраслевого холдинга), можно только на уровне финансового холдинга.

Финансовый контроль. Как и выбор направления инвестиций, финансовый контроль является функцией, выполняемой в интересах акционеров. Поэтому он должен быть независимым от деятельности отраслевых холдингов и осуществляться специалистами с высоким уровнем профессионализма. Следовательно, функции финансового контроля также должны быть отнесены к финансовому холдингу.

Оперативное управление. Осуществляется в режиме реального времени и существенно отличается по характеру и объему управленческих решений в зависимости от отрасли. Поэтому оперативное управление отраслевым холдингом производится на уровне отраслевого холдинга.

РОЛЬ ОРГАНИЗАЦИОННЫХ ЕДИНИЦ В КОРПОРАТИВНОМ УПРАВЛЕНИИ СМЕШАННЫМ ХОЛДИНГОМ

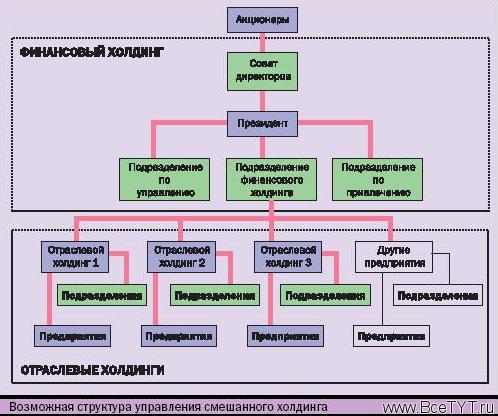

Таким образом, в результате оптимизации структура смешанного холдинга имеет следующий вид (см. рисунок ). Причем каждая из структурных единиц имеет свои, четко определенные функции и играет свою роль в процессе управления смешанным холдингом.

Верхний уровень схемы представляют акционеры холдинга. В зависимости от практики, сложившейся в компании, акционеры могут непосредственно участвовать в управлении, отстраниться от управления, по мере диверсификации бизнеса делегируя полномочия по управлению менеджерам. Оптимальной, на наш взгляд, функцией акционеров в рамках управленческого контура является определение ими стратегических целей финансового холдинга.

На уровне совета директоров решаются уже более конкретные стратегические задачи: вхождение в новый бизнес, диверсификация нового бизнеса, сделки по слиянию и поглощению, контроль достижения стратегических целей, поставленных акционерами. Последнее время распространенной практикой стало привлечение внешних, так называемых независимых, членов совета директоров. И это дает возможность получить объективную оценку, а следовательно, более эффективное развитие.

Исполнительную власть в смешанном холдинге возглавляет президент. Он организует всю работу смешанного холдинга, в том числе финансовую часть, финансовое подразделение, организует работу сервисно-контролирующей компании.

Правление финансового холдинга осуществляет разработку стратегии финансового холдинга и контроль за выполнением стратегических планов. Разрабатывает предложения по финансированию инвестиционных предложений отраслевых холдингов и осуществляет контроль за их выполнением.

Правление отраслевого холдинга. Здесь осуществляется разработка стратегии отраслевого холдинга, инвестиционных предложений и контролируется их выполнение. Организуется оперативное взаимодействие предприятий отраслевого холдинга.

Наконец, подразделения по управлению активами и контролю за бизнесом. Их роль в корпоративном управлении смешанным холдингом прежде всего состоит в оказании отраслевым холдингам услуг по разработке стратегии и принятию инвестиционных решений, по повышению эффективности деятельности, приводящих к повышению капитализации отраслевых холдингов (организации закупок, внедрению инвестиционного процесса и т.п.), помощи в вопросах слияний и поглощений, оказании услуг акционерам по финансовому контролю и аудиту деятельности отраслевых холдингов.

В заключение необходимо отметить, что данные пути и направления оптимизации процесса управления являются общими для всех смешанных холдингов, какие бы отрасли в них не превалировали. Данный вывод основывается на характере и направленности перечисленных путей оптимизации управления. Как следует из вышеизложенного, основным инструментом управления в смешанном холдинге с высокой степенью диверсификации является контроль над финансовыми потоками — как внутренними, так и внешними. Именно он является фактором, позволяющим гарантировать централизацию управления, унифицировать критерии оценки эффективности производственной деятельности в различных отраслях и в конечном итоге способствовать росту капитализации. На сегодняшний день, как мне кажется, это наиболее приемлемый способ оптимизации управленческих процессов в рамках подобных бизнес-объединений. С высокой степенью вероятности можно утверждать, что по мере роста объемов привлеченных компаниями России и других постсоветских стран финансовых ресурсов (в том числе и на мировых рынках) предложенная структура претерпит определенные изменения. На сегодняшний день холдингам целесообразно сфокусировать внимание на описанной выше системе оптимизации структуры управления.

Источник: /redir.php?url=www.e-xecutive.ru%2F%3C%2Fa%3E%3Cbr%3E

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 4182 -

- 4182 -