Рынок коммерческой недвижимости за исследуемый период не претерпел принципиальных изменений. Основные тенденции последних лет прослеживаются и сегодня: преобладание спроса над предложением, рост арендных ставок, увеличение числа форвардных сделок.

Рынок офисной недвижимости

В первом квартале 2006 года общий объем качественных офисных площадей составил около 4 млн. 841 тыс. м2.

Из них на помещения класса «А» приходится 26%, на помещения класса «В» – 74%. Общий прирост площадей несколько увеличился по сравнению с аналогичным периодом прошлого года, что свидетельствует о наращивании объемов и темпов строительства. При этом, бизнес-центрами класса «А», по традиции, наиболее интенсивно застраивается Центральный Деловой Район (CBD), а для возведения офисов класса «В» девелоперы активнее используют территорию Басманного микрорынка.

Общее предложение офисных

площадей (тыс. м2),

Cushman & Wakefield Stiles& Riabokobylko

Средняя арендная ставка

на офисы классов "А" и "В",

Cushman & Wakefield Stiles& Riabokobylko

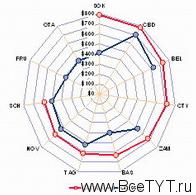

Средняя арендная ставка на офисы,

в зависимости от района,

Cushman & Wakefield Stiles& Riabokobylko

Однако, спрос на качественные офисные площади, по-прежнему, остается неудовлетворенным. По данным Cushman & Wakefield Stiles& Riabokobylko, доля свободных помещений, в зависимости от района, варьируется от 0.5% до 5.5%. Стоит отметить, что по этому показателю Москва отстает от других европейских столиц: в Париже спрос уравновешивают 6% свободных площадей, в Лондоне – 9%.

Эти обстоятельства вынуждают арендаторов заблаговременно заняться поиском подходящего офиса. Что, впрочем, дает им некоторые плюсы при заключении договора: максимально низкая арендная ставка, значительная компенсация за отделку, большее количество парковочных мест. Нехватка земельных участков в центре Москвы, сложности с получением разрешения на строительство в историческом центре влекут за собой еще одну тенденцию: децентрализацию рынка.

Неудовлетворенный спрос на офисы в наиболее востребованных районах – Центральный, Фрунзенский, запад и юго-запад за пределами ТТК – заставляет арендаторов все более удаляться от центра в поисках качественных помещений по приемлемой цене. Все активнее осваиваются промышленные участки, на их месте появляются бизнес-парки и многофункциональные комплексы (Бизнес-центр «Полларс», бизнес-центр «Спецлента»). Объем помещений класса «В» в Центральном Деловом Районе пополняется за счет реконструированных особняков с надстроенными верхними этажами.

Возросло количество многофункциональных проектов. В настоящее время ведется строительство новых гостинично-офисных, торгово-офисных и складских комплексов с офисными помещениями. Среди них: «Бородино», «Покровские ворота», проект «КРТ» на Кадашевской набережной, «Метрополис», «Шерлэнд». Подобные здания стабильно пользуются популярностью арендаторов в связи с большим спектром предоставляемых услуг.

Средневзвешенная арендная ставка на помещения класса «А» сегодня равна $671, что несколько ниже аналогичного показателя за предыдущий квартал - $695 за м2. С офисами класса «В» иная ситуация – за 3 месяца ставка выросла с $447 до $485. При этом, наибольшие суммы ($700-800) приходится платить за аренду в бизнес-центрах Центрального и Белорусского микрорынков.

Тем не менее, по прогнозам компании Cushman & Wakefield Stiles& Riabokobylko, в следующем квартале ставки в классе «А» зафиксируются на уровне $620-650 за м2, то есть предпосылки к относительной стабилизации цен на офисные метры все же есть. Правда, скорее всего, свободных помещений станет еще меньше (приблизительно на 0.1 – 0.35 процентных пункта), не смотря на все возрастающую активность строителей и ожидаемые 300 тыс. м2 новых площадей.

Рынок торговой недвижимости

Московский рынок торговой недвижимости развивается очень динамично. Уже несколько лет розничная торговля остается одним из самых успешных секторов отечественной экономики со стабильно растущим оборотом. Международные крупноформатные торговые сети проявляют устойчивый интерес к России, по-прежнему, начиная свою экспансию с Москвы. Однако, рынок все еще далек от насыщения: на данный момент общая площадь профессиональных торговых центров равна 1 млн. 190 тыс. м2. По данным Cushman & Wakefield Stiles& Riabokobylko, на тысячу москвичей сегодня приходится всего 81 м2 торговой площади, это в разы меньше, чем в Европе (среднеевропейский показатель равен приблизительно 300 м2), хотя нельзя не отметить постоянное увеличение этой цифры.

Таким образом, все предпосылки для сохранения положительной динамики прироста площадей налицо. Так, первый квартал текущего года внес свою лепту: введено в эксплуатацию три крупных торговых центра: Retail Park (47, 5 тыс. м2) Бибиревский (18,6 тыс. м2) и Светофор (17 тыс. м2). До конца 2006 года планируется вывести на рынок еще около 15 объектов общей сдаваемой площадью 627 тыс. м2.

В целом по рынку наблюдается стабилизация ставок аренды. Конкуренция возрастает, высокий спрос сохраняется лишь на качественные объекты с удобным расположением и грамотным управлением. Именно в них отмечается некоторое повышение арендной платы, в то время как в проектах с неудачной концепцией стоимость аренды постепенно снижается. При этом в торговом центре любого уровня на самые низкие ставки традиционно претендуют якорные арендаторы. Сумма, взимаемая с них, может быть в 10 раз ниже той, что вносят за аренду операторы торговой галереи. Это связано со спецификой работы якорей, имеющих небольшой оборот с 1 м2 своей огромной площади. Кроме того, именно они притягивают большую часть посетителей ТЦ. Но стоит сделать оговорку: есть категория арендаторов, которые несмотря на небольшое торговое помещение способны привлекать значительные покупательские потоки, выполнять якорные функции. К ним можно отнести операторов, представляющих ведущие торговые марки, такие как Mexx, Zara, Motivi, Jennyfer, Accessorize. Девелоперы готовы не только предоставлять им льготные условия но и бороться за их присутствие в своих торговых центрах. По данным компании Colliers, сегодня такого рода арендаторы платят за аренду $100-350 за кв.м./год, тогда как всем остальным приходиться выкладывать в среднем $1100 за кв.м./год.

Основываясь на данных компании Watcom, можно судит о том, какие форматы ТЦ сегодня наиболее популярны. Так, сравнивая коэффициенты посещаемости, можно отметить, что наибольшее количество людей осуществляют покупки в специализированных ТЦ, почти в два раза менее посещаемы ТЦ «шаговой доступности», самый низкий показатель пришелся на Пауэр-центры. Что касается посещаемости ТЦ в целом, то она неуклонно растет, что говорит о больших перспективах данного сегмента рынка.

Рынок складской недвижимости

Рынок складской недвижимости совсем молод: активно развиваться он начал приблизительно два года назад. Несмотря на это, уже сегодня имеет смысл говорить о буме в этом сегменте. Общий экономический рост стимулирует расширение торговых сетей и производственного бизнеса – качественные склады в таких условиях становятся объективной необходимостью.

Общий объем складских площадей к концу 2005 г. достиг 5.7 млн. м2, из них на долю высококлассных помещений пришлась лишь половина. Причем равномерного распределения складских комплексов не происходит, основной объем предложения сосредоточен на западе, северо-западе и юге Московской области (именно здесь в ближайшие 2-3 года появятся крупнейшие объекты). По данным Knight Frank, строительство логистических комплексов ведется на Ленинградском шоссе (проект компании MLP), на Киевском шоссе (складской комплекс «Крекшино»), на Симферопольском шоссе (проект «MLP - Подольск»). Хотя есть вероятность того, что в ближайшее время начнут застраиваться и другие направления вдоль ЦКАД, о реализации конкретных проектов пока говорить рано. В долгосрочной перспективе грузопотоки, а значит и география строительства, кардинально изменятся. Это связано с грядущей реконструкцией кольцевой автодороги А-107 (ЦКАД) и ужесточением правил перемещения грузового транспорта в черте города.

По данным компании Praedium, в 1 квартале текущего года объем высококлассных складских площадей пополнился за счет ввода в эксплуатацию 1-й очереди Ленинградского терминала (60 тыс. м2) и офисно-складского комплекса «East Park» (13,5 тыс. м2). Тем не менее, вопрос дефицита предложения стоит очень остро: в классе А оно равно 0 %, в классе В – 3 %. В этих условиях проблема размещения грузов особенно актуальна для логистических компаний, именно они становятся наиболее крупными арендаторами. Тем не менее, большинство из них все же отказывается от строительства собственных складских комплексов в пользу аренды. И это не удивительно, т. к. в каждый м2 возводимого объекта придется вложить $600-700, при этом м2 арендуемой площади сегодня обойдется компании всего $120-130 (без НДС). В частности, в 1 квартале текущего года крупнейшая сделка была осуществлена при участии компании Tablogix. Логистический оператор заключил договор на аренду 22 тыс. м2 в складском комплексе «Томилино».

Скачкообразный рост интереса девелоперов к данному сегменту налицо: если в 2005 году, по данным компании Colliers, всего было построено около 280 тыс. м2 качественных складских помещений, то в 2006 году общий объем нового строительства прогнозируется на уровне 600 тыс. м2. Растет количество инвестиционных сделок, получает все большее распространение форвардное финансирование. Снижение рисков, привлекательность российских проектов с высокими ставками доходности притягивают внимание западных инвесторов, что, несомненно, очень скоро начнет сказываться на качественной составляющей складского рынка.

Требования к объектам всех сегментов коммерческой недвижимости становятся все более жесткими. Все чаще прослеживается грамотный подход в работе девелоперов, нацеленных на долгосрочную перспективу. Вложить деньги и быстро вернуть их с прибылью – уже не задача номер один. Теперь для профессионала гораздо важнее создать грамотный объект, который долго продержится «на плаву». Проекты с неудачным расположением, плохо проработанной концепцией и слабым управлением сегодня проигрывают в здоровой конкурентной борьбе. Времена, когда рынок готов был поглотить все введенные девелопером помещения, безвозвратно уходят. Качественный подход преобладает над количественным показателем, оставляя этот фактор позади.

Арендатор.ру

Статья о недвижимости получена: IRN.RU

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2383 -

- 2383 -