Соглашение о сотрудничестве в сфере рефинансирования и секьюритизации российской ипотеки, подписанное Банком ВТБ, UniCredit и Deutsche Bank, дает возможность средним российским банкам повысить эффективность собственных операций, а простым гражданам позволяет рассчитывать на более низкие ставки по ипотечным кредитам.

Скаждым годом все больше россиян рассматривают ипотеку как реальный способ приобрести жилье. Рынок ипотечного кредитования демонстрирует впечатляющую динамику. По итогам 2005 года доля ипотечного кредитования в ВВП составила 2,5%, а в 2006 году этот показатель увеличился до 5%. В условиях бурного роста одним из основных вопросов развития рынка ипотеки становится его ресурсное обеспечение.

Не секрет, что при общей низкой капитализации российской банковской системы расширять ипотечные программы за счет собственных средств способны единицы. Небольшие и средние банки просто не имеют кредитных ресурсов, необходимых для долгосрочных программ, и, соответственно, не в состоянии конкурировать с крупными банками в перспективной сфере ипотечного кредитования.

Совместная Программа ВТБ, UniCredit и Deutsche Bank по рефинансированию и секьюритизации российской ипотеки, стартовавшая 9 августа, призвана снять эти ограничения для средних, в первую очередь региональных, банков с развитым ипотечным бизнесом, тем самым сделав их конкурентоспособными на рынке ипотечного кредитования.

Ипотека станет доступна?

В пользу того, что Программа заработает, говорит и авторитетный состав участников проекта, и логика развития банковского рынка. Западные финансисты давно и с удовольствием используют инструменты рефинансирования и секьюритизации для привлечения дешевых финансовых ресурсов и повышения эффективности управления капиталом банка. Как считают эксперты, бум подобных операций в России тоже не за горами, российский рынок секьюритизации стремительно набирает обороты. Крупные банки уже формируют собственные объемные портфели кредитов. Так, летом 2006 года «первой ласточкой» секьюритизации отечественной ипотеки стал ВТБ, выпустивший облигации на сумму $88,3 млн с погашением в 2034 году. Его примеру последовали и другие участники рынка. Не прошло и года, как ВТБ в партнерстве с UniCredit и Deutsche Bank предложил опробованную схему по секьюритизации ипотечных кредитов российским банкам, которые не способны самостоятельно накопить достаточный портфель для секьюритизации.

Организаторы Программы не выдвигают жестких требований к объему накопленного портфеля, решающим фактором является развитие ипотечного бизнеса банка-участника, его способность генерировать значительные объемы выдачи в течение продолжительного времени. Важно, что участники будут выходить на внешний рынок под собственным брендом, а это является несомненным плюсом для развивающихся региональных банков. Кроме того, банкам предоставляется самостоятельность в формировании собственных ипотечных программ. Фондирование для каждого из участников Программы лимитировано и составляет $200 млн. Финансирование Программы в сумме до $2 млрд со стороны трех банков-партнеров будет осуществляться в течение двух лет. Однако, по словам старшего вице-президента ВТБ Андрея Сучкова, «стороны рассматривают Программу как долгосрочную и планируют пролонгировать соглашение».

В рамках Программы рефинансирования и секьюритизации предполагается создание специализированной компании — кондуита-накопителя. Для участников Программы схема операции будет состоять из двух этапов. На первом этапе банк-участник продает выдаваемые ипотечные кредиты на баланс своего отделения в кондуите. Таким образом происходит накопление пула кредитов. На втором этапе, после накопления пула, достаточного для секьюритизации, производится выпуск ипотечных бумаг на международном рынке.

Как считают эксперты рынка, участие в проекте позволит российским кредитным организациям повысить эффективность собственных операций за счет объединения активов многих банков в одной структуре и привлечения ресурсов для фондирования ипотечного бизнеса с различных сегментов рынка капитала и в виде разнообразных инструментов. Ведь при существующем уровне нормативов гораздо выгоднее не держать кредиты на балансе для получения процентного дохода, а секьюритизировать такие портфели, получая доход в виде разницы между ставками по ипотечным кредитам и стоимостью фондирования, а также от комиссионных платежей по обслуживанию кредитного портфеля, и направлять привлеченные средства на развитие бизнеса. Кроме того, при секьюритизации часть рисков передается инвесторам в ИЦБ. Таким образом, секьюритизация может стимулировать понижение ставок по ипотечным кредитам, что сделает кредиты более доступными для населения.

Иван Тишинский Профиль

Статья о недвижимости получена: IRN.RU

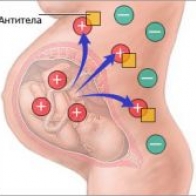

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 9700 -

- 9700 -