Вопрос:

В связи с развитием производства, выходом на международный рынок и налаживанием контактов с иностранными контрагентами у нашего предприятия появилась необходимость составления отчетности по международным стандартам (МСФО). Как учесть расходы на оформление и представление такой отчетности заинтересованным пользователям, а также на ее аудит?

Ответ:

На основании п. 1 ст.

252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

В статье 264 НК РФ приведен перечень прочих расходов, связанных с производством и реализацией. Он является открытым, и, по мнению Минфина, изложенному в Письме от 24.07.2007 № 03-03-06/1/520, организация может учесть расходы по составлению отчетности по МСФО для целей налогообложения прибыли в составе прочих расходов, если они удовлетворяют требованиям ст. 252 НК РФ в части экономической обоснованности.

В частности, в случае когда организация составляет отчетность по МСФО для передачи акционеру, который оформляет консолидированную отчетность по МСФО, чиновники считают правомерным учитывать расходы на составление отчетности по МСФО в составе прочих расходов, связанных с производством и реализацией, согласно пп. 49 п. 1 ст. 264 НК РФ, который допускает учитывать в целях исчисления налога на прибыль другие расходы, связанные с производством и (или) реализацией, не поименованные в п. 1 – 48 п. 1 ст. 264 НК РФ.

Если необходимо провести аудиторскую проверку такой отчетности, следует прибегнуть к пп. 17 п. 1 ст. 264 НК РФ, на основании которого к прочим расходам, связанным с производством и (или) реализацией, относятся расходы организации на аудиторские услуги.

В соответствии с Федеральным законом № 119-ФЗ[1] аудит может проводиться как на обязательной, так и на добровольной основе. Обязательный аудит осуществляется ежегодно в случаях, определенных ст. 7 данного закона. Добровольный аудит, как и обязательный, должен проводиться в соответствии с положениями этого же закона. Как справедливо отметил Минфин в Письме от 06.06.2006 № 03-11-04/3/282, пп. 17 п. 1 ст. 264 НК РФ не содержит ограничений и исключений по отнесению расходов на аудиторские услуги в состав прочих расходов для целей налогообложения прибыли при проведении добровольного аудита, но они должны быть экономически обоснованы.

К таким же выводам пришел ФАС СКО в Постановлении от 03.05.2005 № Ф08-1643/2005-689А. При этом суд установил, что договор на оказание аудиторских услуг был заключен обществом, поскольку по итогам года был выявлен факт убыточности его деятельности и было необходимо выяснить ее причины. После применения рекомендаций из аудиторского заключения по результатам деятельности за следующий год убыточность была ликвидирована. Экономическая обоснованность данных затрат налицо.

Однако в отношении аудита по МСФО применяется и другой подход. Минфин в Письме от 26.06.2007 № 03-03-06/1/413 указал, что расходы на услуги по проведению аудита по МСФО включаются в состав прочих расходов, связанных с производством и реализацией, налогоплательщиков, для которых установлена обязанность представлять финансовую отчетность в соответствии с МСФО. А вот налогоплательщики, в отношении которых такая обязанность не предусмотрена, по мнению Минфина, расходы по проведению аудита по МСФО для целей налогообложения прибыли в составе расходов на аудит не учитывают. При этом включение указанных затрат в состав расходов, уменьшающих налогооблагаемую базу, не зависит ни от организационно-правовой формы иностранной компании – акционера, ни от доли ее участия в уставном капитале российского резидента (Письмо Минфина РФ от 23.01.2007 № 03-03-06/1/28).

В то же время финансисты считают, что если организация докажет экономическую обоснованность расходов на такой аудит, их можно будет учесть как прочие расходы согласно упомянутому пп. 49 п. 1 ст. 264 НК РФ. Например, к таким случаям они относят аудит отчетности, составленной для передачи акционеру, который оформляет консолидированную отчетность по МСФО или предъявляемой по требованию зарубежного кредитора (Письмо Минфина РФ от 20.06.2006 № 03-03-04/1/535).

Схожего мнения придерживаются и московские налоговики. В Письме УФНС по г. Москве от 03.04.2007 № 20-12/031066 отмечено, что расходы на оплату труда сотрудников отдела, формирующего отчеты по стандартам МСФО, и расходы по оплате консалтинговых услуг, понесенные организацией в рамках подготовки финансовой отчетности в соответствии со стандартами МСФО, могут быть учтены при исчислении налоговой базы по налогу на прибыль только в случае, если в отношении организации установлена обязанность представлять финансовую отчетность согласно стандартам МСФО. Признавая, что пп. 17 п. 1 ст. 264 НК РФ не содержит ограничений и исключений по отнесению затрат на проведение добровольного аудита в состав прочих расходов для целей налогообложения прибыли, они также предъявляют повышенные требования к подтверждению экономической обоснованности аудита по МСФО.

Неоднозначно оценивается эта ситуация и в судебной практике, но в целом она складывается в пользу налогоплательщиков. Девятый арбитражный апелляционный суд в Постановлении от 27.02.2007 № 09АП-1198/2007-АК признал обоснованными доводы налоговиков, которые обратили внимание на то, что согласно п. 3 ст. 1 Федерального закона № 119-ФЗ целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательствуРФ. Поэтому суд счел, что аудит по стандартам МСФО действующим законодательством вообще не обусловлен, следовательно, экономически не обоснован. Убедительным суду показался и довод налоговиков о том, что организация осуществляет свою деятельность на территории РФ. Таким образом, финансово-хозяйственные отношения в рамках аудита должны проверяться на их соответствие действующему законодательству РФ. Лишь в этом случае будет достигнута цель аудиторской проверки.

Однако ранее этот же суд в Постановлении от 11.01.2007 № 09АП-17604/2006-АК признал обоснованными расходы по проведению аудиторской проверки годовой отчетности организации, подготовленной для консолидации в соответствии с общепринятыми принципами бухгалтерского учета Франции. Обосновал он это тем, что гл. 25 НК РФ, Федеральный закон № 119-ФЗ не содержат норм, запрещающих как проведение аудита по международным стандартам, так и составление отчетности по международным стандартам МСФО (в виде сопутствующих аудиту услуг, предусмотренных п. 6 ст. 1 Федерального закона № 119-ФЗ). Необходимость проведения аудиторской проверки бухгалтерской отчетности, составленной исходя из требований МСФО, была обусловлена тем, что такая отчетность необходима для представления как иностранному акционеру (80% акций), так и иностранным предприятиям, с которыми налогоплательщик поддерживает хозяйственные отношения.

В Постановлении ФАС УО от 29.01.2007 № Ф09-12266/06-С3 признана необходимой с экономической точки зрения аудиторская проверка дочернего общества, проведенная по инициативе налогоплательщика, в связи с особенностями его внешнеэкономической деятельности и в соответствии с Международными стандартами финансовой отчетности. ФАС МО в Постановлении от 29.08.2006 № КА-А40/7923-06-П установил, что необходимость проведения аудиторской проверки бухгалтерской отчетности, составленной исходя из требований международных стандартов финансовой отчетности, для представления иностранным акционерам, иностранным инвесторам и кредитным организациям, непосредственно вытекает из учредительных документов организации и связана с ее деятельностью и обращением ее ценных бумаг на зарубежных фондовых рынках. Поэтому суд признал расходы на проведенный аудит обоснованными.

Автор - М. В. Подкопаев /редактор журнала «Актуальные вопросы бухгалтерского учета и налогообложения/Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

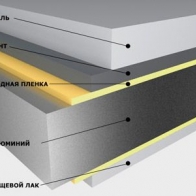

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2254 -

- 2254 -