Журнал "Управленческий учет"/

Вслед за банковским сообществом на МСФО в скором будущем перейдет большинство предприятий и организаций. Ожидается, что крупные компании, акции которых обращаются на рынке, будут предоставлять консолидированную отчетность по международным стандартам уже в 2005 году. К 2007 в этот процесс будут вовлечены также компании, выпустившие не только акции, но и долговые ценные бумаги.

Можно предвидеть, что и в этом секторе реализация параллельного учета столкнется с организационными и технологическими трудностями и уступит место трансформации, как наиболее реальному способу подготовки отчетов по МСФО.

Не секрет, что самым распространенным инструментом автоматизации подготовки отчетности по МСФО в российских банках сегодня является MS Excel.

Тем не менее, по данным АРБ более половины опрошенных отечественных банков, имеющих опыт подготовки отчетов по МСФО, не удовлетворены уровнем текущей автоматизации и приняли решение о приобретении и внедрении специализированного программного обеспечения. Почти 50% тех, кто пока не готовит отчеты по МСФО, намерены решать эту задачу на основе автоматизированных систем от профессиональных разработчиков банковского программного обеспечения.

Таким образом, можно прогнозировать значительный интерес со стороны банков, холдингов и финансово-промышленных групп (ФПГ) к специализированным системам автоматизации подготовки консолидированной отчетности по МСФО методом трансформации.

При этом нельзя забывать о высокой вариативности методики составления отчетов по МСФО. Состав, последовательность и алгоритмы автоматизированных операций зависят от принятой учетной политики по составлению финансовой отчетности по МСФО и профессиональных суждений. Все это предъявляет особые требования к системе автоматизации подготовки консолидированной отчетности по МСФО.

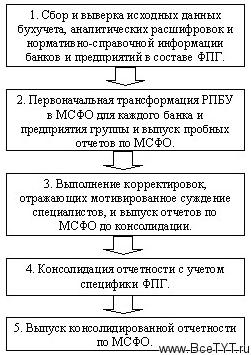

Основные этапы подготовки отчетности по МСФО методом трансформации представлены на рисунке:

Рис. Основные этапы подготовки отчетности по МСФО методом трансформации

Сбор и выверка исходных данных. В общем случае для подготовки отчетов по МСФО требуются данные бухгалтерских балансов и отчетов о прибылях и убытках всех организаций в составе ФПГ, а также аналитические расшифровки (то есть детальная аналитическая информация по операциям банка, отсутствующая в первичных бухгалтерских данных). Состав исходных данных, которые необходимы для автоматизированной подготовки отчетов по МСФО, зависит от выбранного способа трансформации.

Применяют два способа трансформации: трансформацию отчетности либо трансформацию учетных данных. Первый способ предполагает перекладку готовой отчетности по РПБУ в пробные отчеты по международным правилам. Затем с помощью корректирующих проводок достигается соответствие полученных отчетов требованиям международных норм.

При этом невозможно обеспечить автоматизированный расчет сумм для многих проводок, например корректировок по остаткам и оборотам на лицевых счетах. Ручные вычисления и ручной ввод таких корректировок негативно влияет на точность результатов.

Во втором случае для первоначальной трансформации собираются учетные данные (лицевые счета, проводки, нормативно-справочная информация и др.) и аналитические расшифровки. Корректирующие проводки выполняются после трансформации учетных данных. Этот подход сложнее в реализации, но позволяет максимально автоматизировать рутинные операции и вычисления, для которых требуются данные первичного учета.

Приступая к сбору и выверке исходных данных для подготовки сводной отчетности по МСФО в ФПГ, в первую очередь необходимо очертить список организаций в составе холдинга, данные которых подлежат консолидации. Согласно МСФО 27, данные об активах и обязательствах ряда дочерних компаний можно не консолидировать на уровень холдинга (например, если доля материнской компании в дочерней была приобретена с целью перепродажи в ближайшем будущем).

Также, согласно принципу существенности можно не включать в консолидированную отчетность данные по зависимым компаниям, активы и финансовые результаты которых несущественны (составляют менее 5% от всей Группы) или сильно отличаются по видам деятельности от всего холдинга. Однако, вопрос об исключении результатов деятельности таких компаний из сводной отчетности Группы, в конечном счете, определяется принятой учетной политикой по составлению финансовой отчетности по МСФО.

Подготовка бухгалтерских балансов и отчетов о прибылях и убытках. Перегруппировка. Учетная политика ФПГ регламентирует все аспекты технологии подготовки финансовой отчетности: основные компоненты отчетности, выбор валюты отчетности, описание технологии трансформации из функциональных валют (при их использовании) в валюту отчетности, требования к составлению форм групповой отчетности для участников Группы (отдельно для кредитных и не кредитных организаций), требования к подготовке консолидированной отчетности.

Для первоначальной перегруппировки балансовых счетов второго порядка и символов отчетов о прибылях и убытках по РПБУ в статьи бухгалтерского баланса и отчета о прибылях и убытках по МСФО разрабатывается модель перегруппировки (таблица связей). Состав и детализация планов статей по МСФО, как и настройка таблицы связей, определяется внутренней учетной политикой ФПГ.

Обычно таблицы связей разрабатывают внешние консультанты, реже - сами сотрудники ФПГ. На практике может потребоваться не одна, а несколько таблиц связей. Например, для тестирования изменений в планах статей по МСФО, которые планируется внести в учетную политику.

Подготовка бухгалтерских балансов и отчетов о прибылях и убытках. Основные корректировки. Выполнение корректирующих проводок является наиболее ответственным и трудоемким этапом подготовки отчетности по МСФО. В классификации корректирующих проводок по статьям бухгалтерских балансов и отчетов о прибылях и убытках МСФО, приведенной в Методических рекомендациях № 181-Т, выделяется четыре типа корректировок: инфлирование, сторно-корректировки, корректировки отчетного периода и корректировки по консолидации. Все корректировки представляют собой сбалансированные сложные проводки (содержащие две и более полупроводки) по статьям планов МСФО (бухгалтерских балансов и отчетов о прибылях и убытках).

Корректирующие проводки можно также классифицировать по их влиянию на результаты деятельности: - корректировки, влияющие на финансовый результат (все корректировки по инфлированию, сторно-корректировки, среди корректировок отчетного периода - корректировки по созданию резервов, отражения по рыночной стоимости, др.) - проводки, которые не влияют на результаты деятельности (ряд реклассификаций, а также консолидационные корректировки - исключение внутригрупповых оборотов и доходов/расходов)

Рассмотрим примеры наложения корректировок при подготовке баланса и отчета о прибылях и убытках по МСФО в банках.

Обычно, первыми выполняются восстановительные корректировки. Они требуются, если отчетность по МСФО выпускается во второй раз и более. Восстановительные проводки могут выполняться как в одной общей операции, так и несколькими корректировками, которые можно сгруппировать по типам:

- сторно-корректировки создания дополнительных резервов на возможные потери (по ссудам клиентов, по средствам в банках, по векселям, по инвестиционным кредитам и др.),

- сторно-корректировки отражения по рыночной стоимости торгуемых финансовых инструментов (котируемых векселей, портфелей ценных бумаг, драгоценных металлов и др.),

- сторно-корректировки отражения накопленных доходов и расходов (по средствам клиентов и средствам в банках, по выпущенным долговым обязательствам, по портфелю государственных ценных бумаг и др.) и другие.

Например, сторно-корректировки создания дополнительных резервов на возможные потери - это группа проводок по корректировке сумм расходов на создание резервов текущего отчетного периода. Сумма корректирующих проводок рассчитывается как сумма дополнительных резервов, созданных в прошлом году.

Корреспонденция статей при выполнении сторно-корректировки по созданию резервов следующая: Дебет "Прибыль прошлых лет" (бухгалтерский баланс, пассив) Кредит "Расходы по созданию резерва" (отчет о прибылях и убытках, актив).

После восстановительных корректировок выполняются корректировки отчетного периода. Проанализируем на примерах расчет сумм и корреспонденцию статей при выполнении нескольких корректирующих проводок этого типа. Начнем с корректировок по созданию дополнительных резервов (по ссудам клиентов, по средствам в банках, по векселям, по инвестициям и прочим активам).

Для вычисления суммы корректирующей проводки по ссудам следует сначала рассчитать для каждой сделки кредитного портфеля величину резерва по МСФО: поставить группу риска, процент резервирования, рассчитать сумму непогашенного основного долга с учетом наращенных процентов, вычислить искомую сумму резерва. После этого полученный результат сравнивается с суммой резерва рассчитанного по РПБУ. Сумма корректировки должна равняться разнице между резервом по МСФО и резервом по РПБУ.

Корреспонденция статей при этом будет выглядеть следующим образом:

а) Если полученная сумма резерва по МСФО больше суммы резерва по РПБУ: Дебет "Расходы по созданию резерва" (отчет о прибылях и убытках, актив) Кредит "Резервы по ссудам" (бухгалтерский баланс, актив);

б) Если полученная сумма резерва по МСФО меньше суммы резерва по РПБУ: Дебет "Резервы по ссудам" (баланс, актив) Кредит "Расходы по созданию резерва по ссудам" (отчет о прибылях и убытках, актив).

Следующий пример - корректировки отражения накопленных доходов и расходов (по ссудам клиентов, по средствам в банках, по выпущенным долговым обязательствам, по портфелю государственных ценных бумаг и др.)

При расчете сумм таких корректирующих проводок необходимо включить в стоимость актива (пассива) наращенные проценты и отразить увеличение стоимости активов (обязательств) на соответствующих статьях доходов (расходов). В частности, для корректировки накопленных процентов по кредитам клиентам выполняются следующие проводки:

а) Элиминирование накопленных процентов Дебет "Резервы (начисленные проценты) и отсроченный доход" (баланс, пассив) Кредит "Прочие активы" (баланс, актив);

б) Увеличение стоимости кредитов и фиксация доходов Дебет "Кредиты клиентам" (баланс, актив) Кредит "Процентные доходы от клиентов" (отчет о прибылях и убытках, пассив).

Рассмотрим группу корректировок отражения по рыночной стоимости (котируемых векселей, драгоценных металлов). Ряд финансовых инструментов, свободно котируемых на рынке, отражается согласно РПБУ по балансовой стоимости.

В то же время по МСФО следует отражать их по рыночной стоимости, которая рассчитывается на основе данных биржевых котировок. Например, для векселя с номинальной стоимостью 100 руб., в случае его рыночной стоимости (конечной цены предложения на отчетную дату) 120 руб. выполняется корректировка на сумму 20 руб.: Дебет "Векселя учтенные" (баланс, актив) Кредит "Дилинговый доход" (отчет о прибылях и убытках, пассив).

Если текущая рыночная стоимость векселя ниже его балансовой стоимости и составляет, например 80 руб., то выполняется проводка на сумму 20 руб., но с другой корреспонденцией статей: Дебет "Дилинговый расход" (отчет о прибылях и убытках, актив) Кредит "Векселя учтенные" (баланс, пассив).

Подготовка бухгалтерских балансов и отчетов о прибылях и убытках. Консолидация. В ФПГ применяют альтернативные подходы к подготовке сводной отчетности по МСФО.

В первом случае, отчетность по МСФО составляется для каждой компании в составе ФПГ. Затем все данные суммируются, и над ними выполняются консолидационные корректировки для получения сводной отчетности Группы (например, исключение инвестиций материнской компании, отражение доли меньшинства, определение и амортизация деловой репутации (гудвилла), исключение внутригрупповых операций и др.). Второй вариант предполагает первоначальную агрегацию показателей по РПБУ всех компаний Группы с последующей трансформацией по МСФО и корректировками для корректной консолидации.

Выбор конкретного варианта зависит от кадровых и технических возможностей компаний холдинга. Первый вариант применяют, чтобы получить отчетность по МСФО для материнской компании и для дочерних компаний холдинга, второй - если составление индивидуальной отчетности по МСФО для дочерних компаний не требуется.

Подготовка отчета о движении денежных средств и отчета о движении собственных средств акционеров. После получения сводных бухгалтерских балансов и отчетов о прибылях и убытках составляется консолидированный отчет о движении денежных средств и об изменении собственных средств акционеров для ФПГ. Сводные бухгалтерский баланс и отчет о прибылях и убытках по МСФО являются источниками данных для подготовки сводных отчетов о движении денежных средств и об изменении собственных средств акционеров по МСФО.

Для подготовки отчетов о движении денежных средств и отчетов о движении собственных средств акционеров сначала выполняется перегруппировка статей бухгалтерского баланса и отчета о прибылях и убытках, а затем технические корректировки над трансформированными данными.

Для составления отчета о движении денежных средств перегруппировка выполняется по следующим разделам: 1. Денежные средства от операционной деятельности. 2. Прирост/снижение денежных средств от изменений операционных активов и обязательств. 3. Чистые денежные средства, полученные от / (использованные в) инвестиционной деятельности. 4. Чистые денежные средства, полученные от / (использованные в) финансовой деятельности.

Источниками данных для определения сумм корректировок в отчет о движении денежных средств являются корректировки, произведенные ранее для приведения бухгалтерского баланса и отчета о прибылях и убытках по МСФО, информация о размере денежных средств, фактически полученных при выбытии основных средств, размер выплаченных дивидендов, сумма фактически уплаченного налога на прибыль, средние остатки по счетам баланса за период в разрезе основных валют.

При подготовке отчета о движении денежных средств показывается чистая прибыль/убыток за период, перечень и суммы статей доходов и расходов, прибыли и убытков, которые согласно требованиям МСФО признается непосредственно в капитале, а также отражается кумулятивный эффект изменений в учетной политике и корректировка фундаментальных ошибок.

При этом в качестве источника данных для первоначального расчета используются значения статей отчета о движении денежных средств за предыдущий год, а расчет корректировок выполняется на основании значений статей бухгалтерского баланса текущего и предыдущего отчетного периода.

Требования к системе автоматизации подготовки консолидированной отчетности по МСФО:

1. Обеспечение сбора и консолидации учетных данных. Система должна поддерживать сбор, выверку и консолидацию первичной бухгалтерской информации либо готовых бухгалтерского баланса и отчета о прибылях и убытках предприятий и организаций Группы. Оптимальной платформой для реализации системы является Хранилище данных. 2. Ведение таблиц связей и выполнение трансформации. Таблицы связей должны иметь простой и удобный для пользователя интерфейс, включать механизмы проверки внутренней сбалансированности, полноты и целостности данных. Система должна поддерживать ведение нескольких таблиц связей и выполнение разных вариантов трансформации над одним набором первичных учетных данных. Например, для параллельной трансформации в разных валютах или сохранения истории при смене учетной политики. 3. Выполнение операций. Для выполнения сбалансированных сложных корректировок система должна поддерживать механизм проводок. Для пользователя должны быть реализованы гибкие интерфейсы настройки шаблонов корректирующих проводок, в которых можно настроить корреспонденцию статей, связь со списком доступных в системе типов корректировок.

При выполнении операций по настроенным шаблонам, сотрудники, выполняющие подготовку отчетности, должны иметь возможность ввести предварительно рассчитанные суммы полупроводок, либо рассчитать эти значения автоматически на основе настраиваемых алгоритмов 4. Автоматизированный расчет значений сумм корректирующих проводок. Система должна иметь какой-либо механизм (язык), позволяющий описать алгоритм расчета сумм корректирующих проводок на основании объектов хранилища данных (лицевых и балансовых счетов, документов первичного бухгалтерского учета, аналитических расшифровок). Система должна позволять автоматически выполнять корректировки по настроенным шаблонам и выверенным алгоритмам расчета сумм полупроводок. 5. Получение расшифровок о движениях по статьям планов МСФО. Трансформация должна выполняться на основе механизма проводок по различным статьям планов МСФО. Для получения расшифровок необходимо поддерживать детализацию значений статей по МСФО вплоть до проводок.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 4223 -

- 4223 -