Готовчиков И.Ф.,

кандидат технических наук

Опубликовано в номере: Финансовый менеджмент №3 / 2003

Введение

Российские коммерческие банки (КБ) находятся в предверии глубоких перемен, связанных со стремлением государства реформировать всю банковскую систему страны. В настоящее время многие российские КБ испытывают серьезные финансовые затруднения. В то же время от КБ требуется увеличение инвестиций в российскую экономику. Поэтому от того, в каком финансовом состоянии будут находиться российские КБ и как они в дальнейшем будут развиваться в большой степени зависит успех не только проведения реформы всей банковской системы страны, но и успех проведения в России экономических реформ вообще.

Одним из методов управления состоянием КБ является надзор за их деятельностью. Массовые банкротства КБ в 90-х годах свидетельствуют о том, что существующих надзорных мер ЦБ РФ явно недостаточно. К тому же современное положение российских КБ осложняется рядом событий, оказывающих на них негативное влияние. Среди этих событий можно назвать ожидаемое вступление России в ВТО, выход государства из капиталов российских КБ, обострение конкуренции на рынке банковских услуг и др.

В силу названных причин состояние каждого КБ является предметом особой заботы государства и прежде всего ЦБ РФ. Для выработки управляющих воздействий на КБ (мер реагирования) необходимо знать истинное состояние этих КБ. В настоящее время для оценки состояния КБ используются рейтинги. В этой связи возникло и функционирует большое количество различных рейтинговых агентств, рейтинги которых для одного и того же КБ могут существенно отличаться. Это свидетельствует об отсуствии единого подхода к оценке состояния КБ и соответственно к оценке его рейтинга.

Наряду с рейтинговыми агентствами существует и функционирует большое число аудиторских организаций, основной задачей которых является ежегодное официальное подтверждение достоверности баланса, отчета о прибылях, убытках и других направлениях деятельности КБ. Анализ заключений российских аудиторов показывает, что в этих заключениях несмотря на длительную, трудоемкую и дорогостоящую проверку КБ, фигурируют общие обтекаемые фразы, которые мало о чем говорят. Например, заявление о подтверждении достоверности (см. выше) без ее количественной оценки является неопределенным. В России на этот счет есть поговорка: «Гора родила мышь».

Поэтому в данной статье представляется целесообразным рассмотрение путей повышения эффективности аудиторской проверки и ее новой роли в определении истинного состояния КБ на основе его безусловного (абсолютного) рейтинга.

Краткий обзор существующих рейтинговых систем

Исторически известно достаточно много зарубежных и отечественных рейтинговых систем. Так как зарубежные рейтинговые системы разрабатывались для условий, во многом отличных от российских, то среди зарубежных рейтинговых систем рассмотрим только одну систему — CAMEL, которая наиболее известна в России, а акцент сделаем на российских рейтинговых системах [1].

- Зарубежная (США) рейтинговая система CAMEL расшифровывается как: C — capital adequacy, A — asset quality, M — management, E — earning, L — liquidity. Большинство показателей здесь определяются заочно на основе документов, поступающих в агентства банковского надзора. Однако в случае необходимости для выяснения интересующих деталей предусмотрены надзорные проверки на местах.

Большая часть этой системы доступна для освоения, поэтому система пользуется определенной популярностью.

Рассматривая возможность применения системы CAMEL в России, можно увидеть, что анализ КБ по этой системе должен осуществляться высококвалифицированными специалистами при наличии годами накапливаемой достоверной информационной базы как по каждому отдельному банку, так и по группам однородных банков. Это значит, что в ближайшие годы использование этой системы в России в полном объеме нереально. Кроме того, в российских условиях существуют отличия в стандартах учета и отчетности КБ, а также, к сожалению, факты недостоверной отчетности.

Практика ЦБ РФ в вопросе классификации КБ отличается от классификации по системе CAMEL и состоит, как известно, в разделении всех КБ на финансово стабильные и проблемные. Но главное отличие состоит в том, что классификация КБ в России основывается на дистанционных методах анализа, т. е. на выявлении фактов невыполнения экономических нормативов ЦБ РФ, серьезного снижения величины капитала, возникновения и продолжительности неплатежей, существенных недостатков в бухгалтерском учете и отчетности.

- Методика Агентства банковской информации еженедельника «Экономика и жизнь» утверждает, что устойчивость КБ прямо зависит от его размера, поэтому определяющим показателем здесь является размер реальных активов. Вместе с тем учитывается также капитал КБ и величина абсолютной прибыли.

Недостатком данной методики, по мнению многих специалистов [1], является определение устойчивости КБ исключительно через размер КБ, что не бесспорно. Так, например, два КБ могут выдать друг другу межбанковские кредиты или разместить идентичные суммы по системе корреспондентских отношений. Путем подобных несложных операций, называемых международными финансовыми специалистами как «window dressing», КБ могут наращивать свои балансы практически до любых размеров. По мнению первого заместителя председателя ЦБ РФ А. Козлова, этот способ используется в настоящее время в 60% российских КБ.

- Рейтинги КБ газеты «Коммерсант-Daily». Данная методика с 1993 г. дорабатывалась много раз, и последний известный автору вариант этой методики с рассчитанными по ней рейтингами российских КБ опубликован в журнале «Профиль» (2000. № 9). Методика предлагает оценивать рейтинги КБ по сумме шести коэффициентов, причем «веса» этих коэффициентов в сумме назначаются экспертно. Достаточность шести выбранных коэффициентов для оценки рейтинга КБ и экспертный характер назначения «весов» этим коэффициентам являются весьма спорными. Нельзя также не обратить внимание на, мягко говоря, неправильное использование в методике теории надежности сложных систем для расчета и публикации таких «показателей», как генеральный коэффициент «надежности» КБ и текущий балл «надежности» КБ, в связи с чем в адрес редакции журнала «Профиль» было направлено соответствующее разъяснение.

- Рейтинги стабильных КБ Аналитического центра финансовой информации основаны на делении всей информации на формализуемую и неформальную. Отличительной особенностью этого подхода является и то, что КБ оцениваются прежде всего на «банковость», т. е. на кредитование. Все КБ здесь разделяются на 4 группы в соответствии с убыванием суммы банковского баланса, капитала и прибыли.

Достаточно интересными здесь являются коэффициент степени достоверности баланса и коэффициент аудита. Важными также являются динамический, сервисный, технологический и репутационный коэффициенты и коэффициент эффективности КБ с учетом работы его служащих.

Положительной стороной этих рейтингов является широта охвата и стремление учесть все стороны деятельности КБ. Отрицательным является закрытость методики, недостаточная ее проработанность и сложность, субъективный характер многих оценок, полное отсутствие информации о принципах определения и конкретных значениях применяемых коэффициентов.

- Рейтинг кредитоспособности банков московского региона МБО «Орбита» на первом формальном этапе использует валюту баланса, величину капитала, уровень рентабельности, долю заемных средств, коэффициент мгновенной ликвидности и др. После этого следует математический этап анализа, где оценивается множество качественных и количественных показателей КБ. Завершает анализ экспертный этап по опросным листам и данным предыдущих этапов.

Недостатком этого рейтинга является преобладание субъективных оценок (до 60%) и закрытость методики.

- Методика классификации банков по группам надежности информационного центра «Рейтинг» предусматривает использование 42(!) показателей КБ, разбитых на 7 групп. Для каждого показателя имеется свой весовой коэффициент. Однако столь широкий охват показателей КБ свидетельствует о схоластичности весовых коэффициентов, а также об отсутствии логической стройности и завершенности методики. Кроме того, использование понятия «надежность» КБ в рейтинге весьма некорректно (см. п. 3).

- Банковский рейтинг «Интерфакс-100» ранжирует КБ по величине реально привлеченных средств клиентов (среднемесячный объем депозитов). Используются также показатели прибыли, реальных активов, капитала, кредитов и ряд относительных показателей. Эксперты «Интерфакс-100» сами обращают внимание на то, что их классификация не является рейтингом КБ, ибо она отражает лишь долю крупных КБ на рынке банковских услуг, а использование показателя среднемесячных депозитов способствует получению максимально достоверной картины в российской банковской системе.

- Рейтинговая система Г. Г. Фетисова [1] оценивает устойчивость КБ с помощью обоснованно выбранных автором шести экономических показателей и их весовых коэффициентов, достаточно корректно рассчитанных на основе функций чувствительности. Оценки устойчивости КБ по этой системе являются условными, т.е. при условии выполнения конкретным КБ ряда условий. Это значит, что эти оценки могут иметь ограниченное распостранение и использование из-за отсуствия их в комплексе с экспертными оценками. Так, например, по данной системе для какого-то КБ может быть получен очень высокий рейтинг. Однако полученный рейтинг не учитывает, что в этом КБ может нарушаться российское законодательство, есть неплатежи, серьезные недостатки в бухгалтерском учете и отчетности и др.

- В журналах «Коммерсант-Деньги», «Профиль», «Эксперт» и др. регулярно печатаются классификации 100, 200 и более КБ по размеру их экономических характеристик (капитал, активы и др.), которые довольно часто называются в этих журналах рейтингами КБ, что некорректно, так как рейтинг КБ от размера одних его, например, активов не зависит. В результате в этих журналах появляются «рейтинги» КБ, не соответствующие действительности, и этому есть ряд примеров.

Таким образом, обзор известных рейтинговых систем свидетельствует об их большом разнообразии и существенных недостатках, что требует дальнейших работ по созданию комплексных рейтинговых систем для расчета как условных, так и безусловных (абсолютных) рейтингов КБ.

Анализ типового плана полной аудиторской проверки КБ

Основные направления аудита в банковской деятельности установлены Федеральным законом «О банках и банковской деятельности». В соответствии с этим Законом аудиторская организация обязана составить заключение о результатах аудиторской проверки, содержащее сведения о достоверности финансовой отчетности КБ, выполнении им обязательных нормативов ЦБ РФ, качестве управления КБ, состоянии внутреннего контроля и других положениях, определяемых федеральными законами и уставом КБ. Все эти направления работ были детализированы в Положении ЦБ РФ от 23.12.1997 г. № 10-П «О порядке составления и представления в ЦБ РФ аудиторского заключения по результатам проверки деятельности кредитной организации за год», где изложены обязательные вопросы, подлежащие рассмотрению аудиторской фирмой.

Аудиторская фирма (далее аудитор) регистрируется в установленном порядке, получает лицензию и осуществляет свою деятельность в соответствии с законами РФ, Указом Президента РФ от 22.12.1993 г. № 2263 «Об аудиторской деятельности в РФ», нормативными актами ЦБ РФ и другими руководящими документами. Следует отметить, что по постановлению правительства РФ от 6.02.2002 г. № 80 «О вопросах государственного регулирования аудиторской деятельности в РФ» право выдачи лицензии Аудитору передано от ЦБ РФ Минфину России.

Из вышеизложенного следует, что Аудитор является доверенным лицом Минфина и ЦБ РФ и работает по утвержденным ими планам и программам.

Рассмотрим теперь основное содержание типового плана аудиторской проверки КБ российским Аудитором:

- Аудит состояния внутреннего контроля в КБ.

- Аудит учредительных и регистрационных документов КБ.

- Аудит формирования уставного и других фондов КБ.

- Аудит расчетно-кассового обслуживания (его организация и состояние дел, юридические дела клиентов и ведение их счетов, расчеты по пластиковым картам, кассовая дисциплина клиентов).

- Аудит кассовых операций (их состояние и организация).

- Аудит валютных операций (организация и состояние, в т.ч. купля-продажа наличной валюты, валютный контроль при экспортно-импортных операциях, поступление валютной выручки от экспорта и осуществление валютной продажи, поступления товаров по импортным контрактам, переоценка остатков по счетам в иностранной валюте, расчет и соблюдение лимита открытой валютной позиции).

- Аудит активно-пассивных операций КБ и их отражение в учете (организация и состояние дел, в т.ч. кредитные, депозитные и другие операции).

- Аудит операций КБ с ценными бумагами (организация и операции, в т.ч. государственные ценные бумаги, ценные бумаги субъектов РФ, ценные бумаги местного самоуправления, акции предприятий, векселя).

- Аудит общего состояния бухгалтерского учета и отчетности (организация и состояние, в т.ч. учет основных средств, учет МБП, учет нематериальных активов и хозяйственных материалов, учет капитальных вложений и затрат на ремонт, учет расчетов с персоналом по оплате труда и прочим выплатам, учет дебиторской и кредиторской задолженности, учет использования прибыли, остающейся в распоряжении КБ, прочие операции).

- Аудит соблюдения КБ налогового законодательства (организация исчисления и уплаты налогов и других обязательных платежей, организация исчисления и уплаты федеральных и республиканских налогов, в т.ч. налога на прибыль, добавленную стоимость, операции с ценными бумагами, пользователей автомобильных дорог, приобретение транспортных средств, владельцев транспортных средств, имущество; организация исчисления и уплаты местных налогов, в т.ч. на содержание жилищного фонда и объектов социально-культурной сферы, транспортного налога; аудит организации исчисления и отчисления во внебюджетные фонды, в т.ч. в фонд социального страхования, в фонд занятости населения, в фонд обязательного медицинского страхования, в пенсионный фонд).

- Аудит неопределенных обязательств.

- Аудит формирования и использования прибыли.

- Анализ соблюдения экономических нормативов.

- Анализ деятельности КБ (структура баланса, структура отчета о прибылях и убытках, коэффициентный анализ показателей, анализ результативности банковской деятельности).

- Выводы, включая определение применимости допущения о непрерывности деятельности КБ.

Каждый пункт вышеизложенного плана аудита детализируется в программах аудита, содержащих подробный перечень обязательных аудиторских процедур, необходимых для реализации общего плана аудита.

Формирование условного и безусловного (абсолютного) рейтинга коммерческого банка

Вышеизложенные материалы позволяют утверждать, что:

- обзор существующих зарубежных и отечественных рейтинговых систем показал, что бесспорная методика вычисления рейтинга КБ еще не создана и требуется продолжение исследований по ее созданию;

- ЦБ РФ и Минфин России утверждают планы и программы Аудиторов и выдают им лицензии. Это значит, что каждый Аудитор является полномочным представителем ЦБ РФ и Минфина России;

- ЦБ РФ разрабатывает для КБ обязательные экономические нормативы, выполнение которых по мнению ЦБ РФ как «органа банковского регулирования и банковского надзора» свидетельствует об устойчивом экономическом состоянии (ЭС) КБ;

- весь план аудиторской проверки можно разделить на две части:

А. Аудит по п. 1—12 плана, результаты которого можно представить либо в двоичной системе («да—нет», «нарушает — не нарушает», «выполняет — не выполняет» и т. д.), когда вероятность (достоверность) соответствия КБ требованиям равна 1 при, например, «да» и 0 при, например, «нет», либо использовать положения выборочной теории для вычисления достоверности (вероятности) соответствия КБ требованиям при оценке каких-то операций КБ не тотально, а по их выборке. В этом случае вместо вероятности соответствия КБ требованиям можно использовать значения рисков 1-го и 2-го рода. Применительно к данному случаю риск 1-го рода — это риск КБ, когда нормальная работа КБ без нарушений всех требований признается Аудитором неудовлетворительной, а риск 2-го рода — это риск Аудитора, когда Аудитор не находит в КБ имеющихся там нарушений и признает работу КБ удовлетворительной. В случае наличия большого количества операций КБ, которые Аудитор должен проверить, для снижения трудоемкости проверок и получения приемлемых значений достоверности аудита или вышеуказанных рисков можно рекомендовать Аудитору использование последовательного критерия Вальда. Заметим здесь, что «достоверность» — это понятие теории вероятностей и математической статистики и применение этого понятия в бытовом смысле в таких важных документах, как аудиторское заключение, некорректно и недопустимо. Характерно и то, что многие замечания Аудитора могут устраняться в ходе аудиторской проверки, что облегчает оценку рисков Аудитора.

Поэтому аудиторское заключение должно содержать количественную оценку достоверности проведенной проверки КБ, т.е. оценку риска необнаружения Аудитором существенных нарушений или ошибок в бухгалтерском учете и отчетности в связи с выборочным характером применяемых аудиторских процедур и несовершенством системы внутреннего контроля КБ. Без вышеуказанной количественной оценки риска Аудитора аудиторское заключение практически ни о чем не говорит и поэтому не имеет смысла.

К сожалению, в реальной действительности именно так и происходит. Так, в сотнях просмотренных годовых балансах КБ аудиторское заключение, несмотря на проверку этих КБ различными Аудиторами, имеет один и тот же текст, а именно: «Проверенная бухгалтерская отчетность во всех существенных аспектах подготовлена в соответствии с законодательством и нормативными актами, регулирующими порядок ведения бухгалтерского учета, подготовки бухгалтерской отчетности и принятыми принципами ведения бухгалтерского учета в Российской Федерации. Достоверность баланса, отчета о прибылях и убытках и сведений о выполнении основных требований, установленных нормативными актами Банка России, подтверждена. (Ну и какова же эта достоверность — 10, 30, 50 или 90%? — прим. автора статьи.) Развернутая информация о достоверности отчетности кредитной организации, включая информацию о приведенных выше данных, содержится в аудиторском заключении о достоверности отчетности кредитной организации по состоянию на 1 января ... года». Таким образом, судя по публикуемым аудиторским заключениям, достоверность аудиторской проверки неизвестна.

Б. Аудит по п. 13—14, требующий для оценки ЭС КБ применения математических методов, и прежде всего методов оценки соответствия КБ требованиям экономических нормативов ЦБ РФ.

Рассмотрим эти методы подробнее.

Экономическое состояние КБ является основой (базисом), на которой создается вся надстройка этого КБ в виде различных направлений его деятельности. Поэтому оценка ЭС КБ в рейтинге этого КБ является базовой, хотя и неокончательной оценкой. Так, например, высокую оценку ЭС, в принципе, может иметь КБ, нарушающий российское законодательство, имеющий неплатежи и т. д. Поэтому оценку ЭС КБ следует называть условным по п. 1—12 плана аудиторской проверки.

Безусловным или абсолютным рейтингом КБ следует называть такой условный рейтинг КБ, в котором количественно учитывается достоверность аудита, т.е. вероятность отсутствия нарушений по п. 1—12 плана аудиторской проверки. Поэтому данная вероятность всегда должна быть в аудиторском заключении в виде, например, риска Аудитора.

Таким образом, мы приходим к выводу, что для получения безусловного или абсолютного рейтинга КБ необходимо комплексирование вероятностных оценок в виде:

W = PG,

где: W — безусловный или абсолютный рейтинг КБ;

P = (1 – Q) — вероятность выполнения в КБ требований экономических нормативов ЦБ РФ;

Q — вероятность невыполнения в КБ требований экономических нормативов ЦБ РФ;

G = ( 1 – R ) — достоверность аудиторской проверки;

R — риск Аудитора.

Рассмотрим теперь метод определения вероятностей P и Q.

В таблице 1 достаточно полно проиллюстрирован этот метод, опубликованный в ранних работах автора [2, 3]. Cуть метода заключается в оценке обобщенного относительного норматива (ОН) в КБ в виде суммы отдельных относительных нормативов и изменений ОН во времени. Построив функцию распределения (ФР) ОН и с помощью критериев согласия выявив ее сходство с одной из теоретических ФР, можно по известной относительной сумме экономических нормативов ЦБ РФ и полученной ФР определить вероятность соответствия данного КБ экономическим нормативам ЦБ РФ. В данном случае относительная сумма используемых в таблице 1 нормативов ЦБ РФ равна 10, так как отношение каждого экономического норматива ЦБ РФ к самому себе равно 1.

Под относительными экономическими нормативами ЦБ РФ понимаются:

- для нормативов типа «не менее» — это отношение разности между конкретным значением норматива в КБ и установленной ЦБ РФ нижней границей для этого норматива к этой нижней границе. Это значит, что относительные нормативы в этом случае будут положительными при превышении конкретными значениями нормативов в КБ, установленных ЦБ РФ, нижних границ, а в случае снижения конкретных значений нормативов в КБ, менее установленных ЦБ РФ нижних границ, относительные нормативы будут отрицательными;

- для нормативов типа «не более» наоборот — это отношение разности между установленной ЦБ РФ верхней границей и конкретным значением норматива в КБ к верхней границе норматива, т. е. при снижении конкретных значений нормативов, ниже установленных ЦБ РФ верхних границ, относительные нормативы будут положительными, а при превышении конкретными значениями нормативов в КБ, установленных ЦБ РФ верхних границ, относительные нормативы будут отрицательными.

Таким образом, ОН как сумма относительных нормативов обладает чувствительностью к степени выполнения в данном КБ требований нормативов ЦБ РФ, т.е. ОН будет расти, если нормативы КБ типа «не менее» будут превышать установленную для них нижнюю границу, а нормативы типа «не более» будут снижаться относительно установленной для них верхней границы, и наоборот.

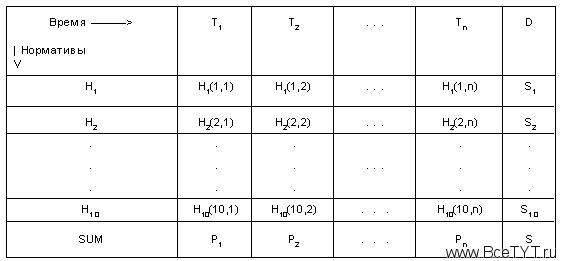

Таблица 1

В таблице 1 обозначены:

Н1, Н2, ..., Н10 — обозначения 10 используемых относительных экономических нормативов ЦБ РФ;

Т1, Т2, ..., Тn — моменты времени оценок относительных экономических нормативов ЦБ РФ в КБ;

— D — дисперсии;

S1, S2, ..., S10 — дисперсии отдельных относительных экономических нормативов ЦБ РФ в КБ;

— S — дисперсия суммы относительных экономических нормативов ЦБ РФ в КБ, т. е. дисперсия ОН;

Р1, Р2, ..., Рn — промежуточные оценки ОН, т. е. сумм;

SUM — знак суммы.

Аналитически обобщенный относительный норматив определяется по выражению:

ОН = Н1 + Н2 + ... + Н10.

Для получения корректной оценки ОН и его дисперсии необходимо знать как можно больше значений ОН. Этот вопрос решается очень просто, ибо Аудитор всегда требует статистические данные КБ за несколько лет работы, и КБ заинтересован в предоставлении этих данных. Используя эти данные, можно достаточно точно оценить среднее арифметическое ОН и его дисперсию. Заметим здесь, что дисперсию ОН можно определять как обычным статистическим путем по изменениям Р1, Р2, ..., Рn, так же по выражению:

S = S1 + S2 + ... + S10,

что означает, что дисперсия суммы (т. е. ОН) независимых случайных величин (слагаемых) равна сумме дисперсий этих слагаемых.

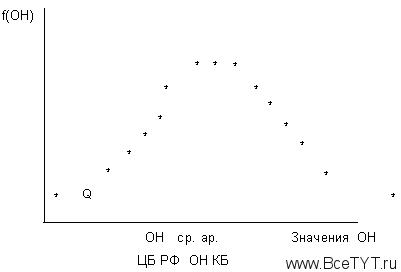

На рис. 1 техника определения вероятности несоответствия КБ требованиям экономических нормативов ЦБ РФ проиллюстрирована графически.

Рис. 1. Определение вероятности несоответствия КБ требованиям ЦБ

На рис. 1 обозначено:

f(OH) — плотность вероятности ОН в КБ;

Q — вероятность невыполнения в данном КБ требований экономических нормативов ЦБ РФ, равная площади под кривой плотности вероятности, отсекаемой от кривой плотности слева ОН ЦБ РФ;

ОН ЦБ РФ — обобщенный экономический норматив ЦБ РФ, имеющий вид дельта-функции и равный для рассматриваемого в таблице 1 случая 10;

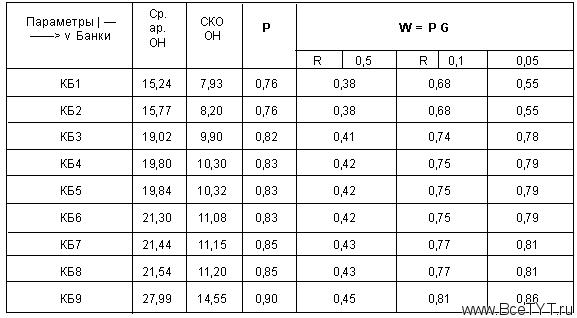

ср. ар. ОН КБ — среднее арифметическое значение ОН в КБ. Использование описанной методики рассмотрим на примере определения рейтингов ряда реальных КБ. Из этических соображений обозначим эти банки как КБ1, КБ2, ..., КБ9. Результаты расчетов внесем в таблицу 2.

Таблица 2

В таблице 2 обозначено:

ср. ар. ОН — среднее арифметическое значение ОН;

СКО — среднеквадратическое отклонение ОН;

Р — условный рейтинг КБ или вероятность соответствия КБ требованиям экономических нормативов ЦБ РФ. Проверка плотности вероятности f(OH) по известным критериям согласия показала хорошую сходимость этой плотности к плотности вероятности распределения Гаусса (Hauss), поэтому вероятности Р для различных КБ находились по таблицам этого распределения;

W = P G — безусловный или абсолютный рейтинг КБ. Так как в аудиторских заключениях оценка рисков российских Аудиторов не указывается, то в таблице 2 эти риски параметрировались в виде: R = 0,5, 0,1 или 0,05. Напомним здесь, что R = 1 – G. В таблице 2 принято, что все 9 КБ проверялись одним Аудитором с риском 0,5, другим Аудитором — с риском 0,1 и третьим Аудитором — с риском 0,05.

Данные таблицы 2 показывают рост рейтинга КБ с ростом вероятностей Р и G.

Проведенные исследования позволяют сделать следующие выводы:

- Публикуемые аудиторские заключения по результатам проверки российских КБ не содержат количественной оценки достоверности проведенной проверки. Это значит, что аудиторская проверка не дает конкретной информации о состоянии КБ, т.е., несмотря на проведение аудита, истинное состояние КБ остается неизвестным.

В масштабе российской банковской системы это означает, что банковская реформа в России проводится с КБ, действительное состояние которых не определено.

Возникают вопросы: «Кому и зачем нужен такой аудит, который не дает исчерпывающей информации о состоянии КБ и сопровождается для КБ потерей времени и солидных финансовых средств? Почему для оценки риска Аудитора не используются имеющиеся современные математические методы вообще и методы финансовой математики в частности?»

- При отсутствии в аудиторских заключениях количественных оценок достоверности аудита предложен условный рейтинг КБ, который характеризует экономическое состояние КБ как его основу и поэтому может использоваться для классификации КБ по их экономическому состоянию.

Безусловный или абсолютный рейтинг КБ является комплексным, т.е. вероятностью совместного выполнения двух событий: отсуствия в КБ нарушений российского законодательства и других нормативных документов и выполнения требований всех экономических нормативов ЦБ РФ.

Ввиду того что КБ функционирует в условиях воздействия на него большого количества внешних и внутренних случайных факторов, условный и безусловный рейтинги КБ являются динамическими вероятностными показателями состояния КБ.

- Министерство финансов и ЦБ РФ должны обязать российских Аудиторов включать в свои аудиторские заключения количественные оценки достоверности проверки КБ или риск Аудитора.

Литература

- Фетисов Г. Г. Устойчивость КБ и рейтинговые системы ее оценки. — М.: Финансы и статистика, 1999.

- Готовчиков И. Ф. Метод классификации КБ по обобщенному нормативу// Финансы и кредит. 2001. — № 14.

- Готовчиков И. Ф. Проблемы создания и функционирования банковских холдингов// Финансы и кредит. 2002. — № 10.

Как подписаться >>>

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2430 -

- 2430 -