Существует два важных момента в торговле на финансовых рынках. Первый заключается в том, что вы можете потратить целую жизнь, пытаясь изучить как это работает. Второй - в том, что рынки предоставляют большие возможности, чтобы зарабатывать на них деньги. Одна из самых старых методологий, которая использовалась для анализа ценовых движений на любом рынке - это японские свечи и их модели.

Ценовое действие, когда оно изображается на графике с использованием свечей, представляющих ценовые экстремумы и основной диапазон торговли, показывает модели, которые повторяются.

Эти повторяющиеся свечные модели представляют превосходные возможности для торговли. Многие трейдеры знают о свечных моделях, однако они не склонны тратить время и силы необходимые, чтобы запомнить все нюансы, отражаемые в каждой отдельной модели.

В прошлом году я потратил много времени, изучая и рассматривая формирование свечных моделей, чтобы посмотреть, принесут ли они какую-либо пользу моей торговле. Я нашел, что существует огромное множество литературы, заполненной списками различных типов баров и формаций, связанных со свечами.

Некоторые очень хороши, в то время как большинство не представляют ничего ценного для торговли. Несколько моделей, которые я нашел полезными для реальной торговли, оказались чрезвычайно ценными. Я нашел, что они являются легкими для распознавания и интерпретации. Точки входа и стоп-ордеров являются очень ясными. Единственная проблема для трейдера заключается в нахождении этих моделей. Чтобы квалифицировать серию ценовых баров в качестве определенной свечной модели, должен быть выполнен ряд критериев, включающие многократные комбинации минимумов против максимумов, открытий против закрытий, бычьих баров против медвежьих баров, которые все переплетены между собой. Любой трейдер знает, что требуется невероятное количество времени, чтобы просмотреть каждый график, проверяя, находится ли тот максимум выше этого или минимум ниже того минимума и т.д. Не говоря уже о том, чтобы запомнить все комбинации правил и применять их для нахождения соответствующих ситуаций на графиках. Попытка находить эти модели на внутри-дневных графиках и вовсе кажется нереальной.

Я значительно сократил список моделей, включив только самые надежные из них. Я включил эти модели в свою торговую систему, чтобы использовать их очень простым методом. Если на основе своего предварительного анализа я получаю сигнал продажи, я ищу любые медвежьи свечные модели для хорошего входа в короткую позицию. Если я получаю сигнал на покупку, то я ищу любые бычьи свечные модели на 5-минутных графиках для входа в длинную позицию. Вы также можете использовать свои методы анализа в комбинации с этими свечными моделями, которые помогут вам осуществлять более выверенные и точные входы в рынок.

Итак, давайте рассмотрим краткое описание отдельных свечных моделей, которые можно просматривать в любом временном формате.

Формирования свечных моделей

Все представленные модели являются известными формациями, которые представляют хорошие торговые возможности. Модели наиболее надежны, когда они возникают на или около уровней сопротивления или поддержки Фибоначчи. Лучше всего использовать свечные моделях в качестве сигналов до окончания контр-трендового движения. Эти свечные модели могут полезны на любом рынке, особенно на высокоподвижных и высоколиквидных рынках.

Медвежьи свечные модели

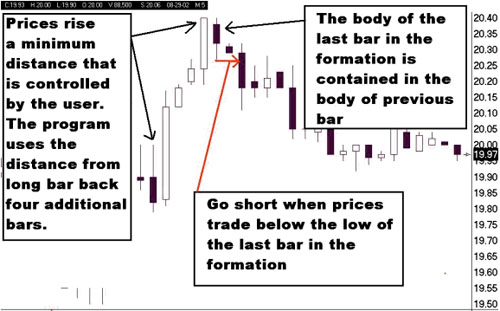

1. Медвежий Харами - Это медвежья разворотная модель. Цены повышаются, когда последний бар в формации останавливается. Тело последнего бара находится в пределах тела предыдущего бара. Последний бар является медвежьим разворотным баром. Следует идти в короткую сторону, когда цена продвигается ниже минимума последнего бара формации. Стоп-ордер размещается на уровне максимума последнего бара модели.

Обратите внимание: существуют различные комбинации, которые составляют модель "Медвежий Харами". Тело бара, внутри которого находится бар "Харами", может быть медвежьим баром вместо бычьего бара, используемого в графическом примере.

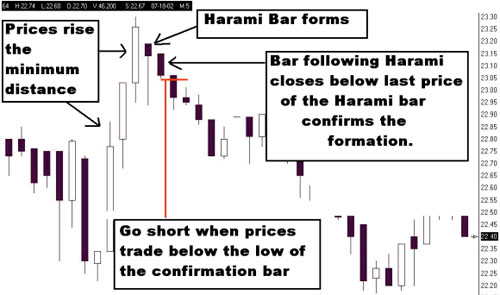

2. Подтвержденный медвежий Харами (Три внутренних бара вниз) - Эта модель возникает, когда бар после последнего бара модели "Медвежий Харами" подтверждает медвежью модель, закрываясь ниже цены закрытия медвежьего бара "Харами". Тактика торговли на этой модели заключается в том, чтобы идти в короткую сторону, когда цена продвигается ниже минимума последнего бара этой модели. Эта модель возникает регулярно и считается более сильным медвежьим сигналом, чем простая модель "Харами".

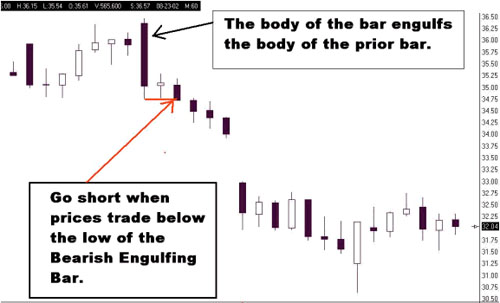

3. Медвежье поглощение - эта модель формируется, когда цены повысились, и последний бар формации открывается с ГЭПом вверх в направлении бычьего тренда, а затем разворачивается и закрывается ниже основного тела предыдущего бычьего бара. Это создает медвежий разворотный бар, который поглощает тело предыдущего бычьего бара. Техника состоит в том, чтобы идти в короткую сторону, когда цена продвигается ниже минимума последнего бара, который является баром поглощения. Используйте максимум бара поглощения в качестве уровня для размещения стоп-ордера. Если цены находятся слишком далеко от уровня стоп-ордера, выберите более близкий логический уровень.

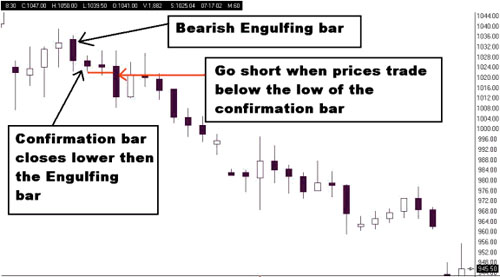

4. Подтвержденное медвежье поглощение (Три внешних бара вниз) - Эта модель возникает, когда бар после последнего бара модели медвежьего поглощения подтверждает медвежью модель, закрываясь ниже цены закрытия бара медвежьего поглощения. Метод торговли заключается в том, чтобы идти в короткую сторону, когда цена продвигается ниже минимума последнего бара этой модели. Эта модель считается более надежной, чем медвежье поглощение.

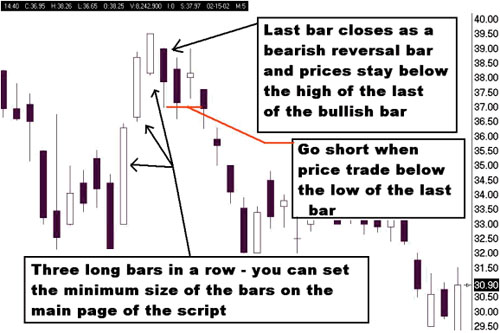

5. Медвежий JB - эта модель возникает, когда вы имеете три длинных бычьих бара подряд, каждый с более высоким максимумом. Последний бар в формации не в состоянии достигнуть максимума предыдущего бара, и этот бар является баром с узким диапазоном. Методика торговли состоит в том, чтобы идти в короткую сторону, когда цена пересекает минимум последнего бара формации. Используйте максимум последнего бара в качестве уровня для размещения стоп-ордера. (Хотя, это не достаточно широко распространенная свечная модель, я ее встречал много раз прежде, чем включить в свой арсенал).

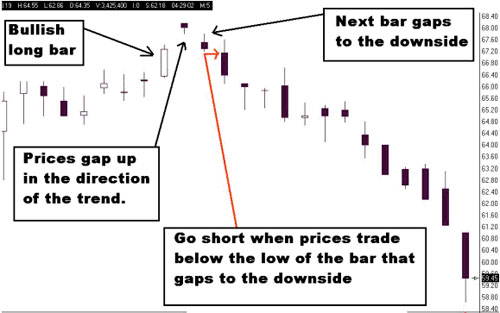

6. Медвежий оставленный ребенок - Это разворотная модель бычьего тренда. Цена повышается и затем ценовой бар делает ГЭП вверх. Этот бар, сделавший ГЭП, является баром с узким диапазоном. Нижняя тень бара, сделавшего ГЭП, не перекрывает максимум предыдущего бара. Цена затем в следующем баре делает ГЭП вниз и закрывается ниже открытия. Техника состоит в том, чтобы идти в короткую сторону, когда цена продвигается ниже последнего бара формации. Максимум последнего бара формации используется в качестве уровня для размещения стоп-ордера.

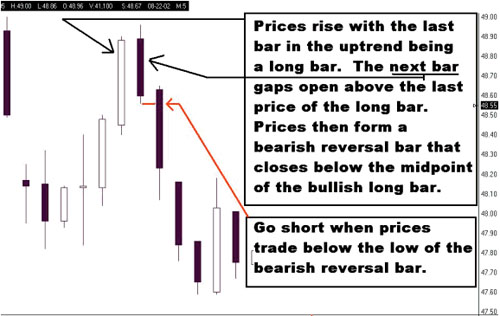

7. Медвежье темное облако - Это разворотная модель, которая возникает, когда цены повысились. Во-первых, у вас должен быть длинный бычий бар. Он сопровождается баром, который открывается с ГЭПом выше цены закрытия бычьего бара, но затем при закрытии снижается к средней точке длинного бычьего бара. Тактика торговли заключается в том, чтобы идти в короткую сторону, когда цена продвигается ниже минимума последнего бара формации. Используйте максимум последнего бара формации в качестве уровня для размещения стоп-ордера.

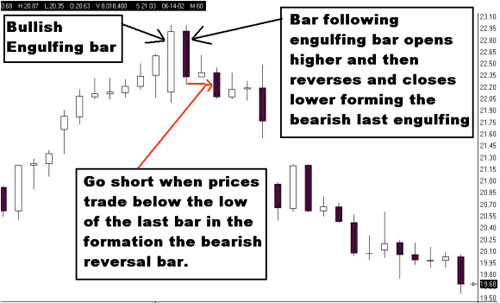

8. Медвежье последнее поглощение - Это разворотная модель, которая формируется, когда цены повышаются. Затем формируется бар бычьего поглощения. Ценовой бар следующий за баром бычьего поглощения является медвежьим баром, который закрывается ниже закрытия бара бычьего поглощения. Эта модель наиболее надежна, если она возникает на максимуме последних 14 периодов. Метод торговли состоит в том, чтобы идти в короткую сторону, когда цены продвигаются ниже минимума последнего бара формации. Максимум последнего бара используется в качестве уровня для размещения стоп-ордера.

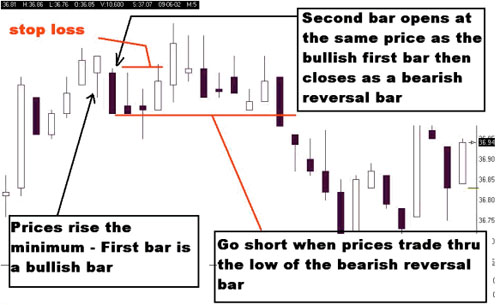

9. Медвежий футболист - Эта модель может сигнализировать о развороте цен. Она может возникнуть где угодно на графике, и будет сигнализировать о развороте текущего тренда. Медвежий футболист является моделью, состоящей из двух баров, где первый бар представляет собой бычий бар. Следующий бар открывается по той же самой цене, по которой открылся бычий бар, но изменяет направление и закрывается как медвежий бар. Техника состоит в том, чтобы идти в короткую сторону, когда цена продвигается ниже минимума второго бара. Максимум разворотного бара служит уровнем размещения стоп-ордера. Эта модель будет наиболее эффективной, если оба бара не являются барами с узким диапазоном.

В данном примере с 5-минутным графиком вы можете видеть, что в зависимости от вашего торгового стиля эта сделка могла бы быть выигрышной либо позиция могла быть закрыта по стоп-ордеру. Для консервативного стиля стоит дождаться когда цена закроется ниже минимума, прежде чем войти в рынок. Если же вы предпочитаете более агрессивный вход и цена затем разворачивается вверх, то было бы благоразумно выйти из сделки при достижении уровня стоп-ордера и затем повторно войти в рынок на том же самом уровне.

Бычьи свечные модели

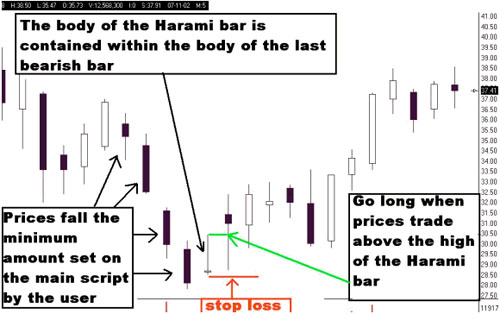

1. Бычий Харами - Это перевернутый вариант модели "Медвежий Харами". Эта модель возникает, когда цена падала и затем последний бар остановился и не может преодолеть закрытие предыдущего медвежьего бара. Бар "Харами" закрывается ниже открытия предыдущего медвежьего бара. Поэтому тело последнего бара находится в пределах тела предыдущего медвежьего бара. Техника торговли на этой модели состоит в том, чтобы идти в длинную сторону, когда цена преодолевает максимум бара "Харами". Размещать стоп-ордер следует на уровне минимума бара "Харами".

Обратите внимание, что существуют различные комбинации, которые составляют модель "Бычий Харами". Тело бара, который содержит бар Харами, может быть бычьим баром вместо медвежьего бара, используемого в графическом примере.

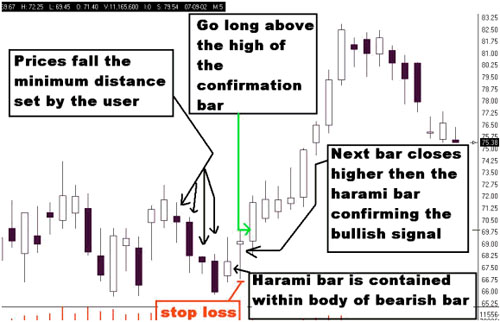

2. Подтвержденный бычий Харами (Три внутренних бара вверх) - Эта модель возникает, когда бар следующий за формацией "Бычий Харами" закрывается выше закрытия бара "Харами". Это является подтверждением Бычьего Харами и представляет собой более сильный сигнал. Техника торговли заключается в том, чтобы идти в длинную сторону, когда цена преодолевает максимум последнего бара формации. Минимум последнего бара используется в качестве уровня для размещения стоп-ордера.

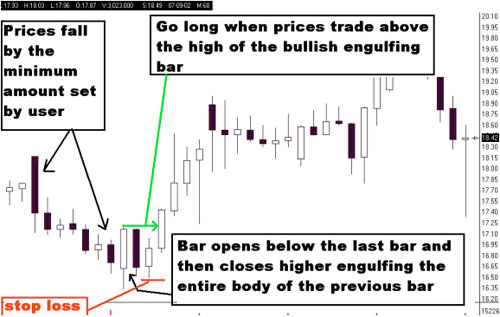

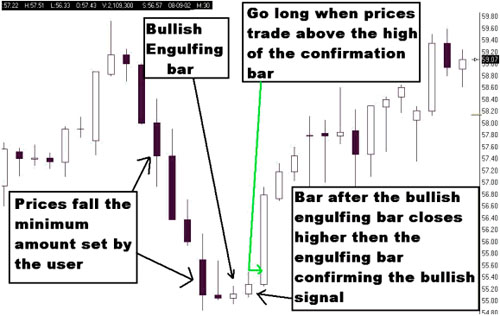

3. Бычье поглощение - Эта модель возникает, когда цена совершила определенное снижение. Последний бар в формации открывается с ГЭПом вниз и затем закрывается выше открытия предыдущего медвежьего бара, поглощая все его тело. Методика торговли на этой модели состоит в том, чтобы идти в длинную сторону, когда цена продвигается выше максимума бара бычьего поглощения. Минимум бара поглощения используется в качестве уровня для размещения защитного стоп-ордера.

4. Подтвержденное бычье поглощение (Три внешних бара вверх) - Когда цена сначала формирует модель бычьего поглощения, если следующий бар закрывается выше цены закрытия бара бычьего поглощения, то модель подтверждена и это является более сильным сигналом, чем простое бычье поглощение. Техника торговли состоит в том, чтобы идти в длинную сторону, когда цена продвигается выше максимума последнего бара формации. Минимум этого бара подтверждения используется для определения уровня размещения стоп-ордера.

5. Бычий оставленный ребенок - Это разворотная модель, которая формируется, когда после падения цены, следующий ценовой бар делает ГЭП вниз. Этот бар, сделавший ГЭП вниз, представляет собой бар с узким диапазоном и не пересекает уровня предыдущего медвежьего бара. Следующий бар открывается с ГЭПом вверх и закрывается выше своего открытия. Техника торговли заключается в том, чтобы идти в длинную сторону, когда цена продвигается выше максимума последнего бара формации. Минимум последнего бара используется в качестве уровня для размещения стоп-ордера.

6. Бычье последнее поглощение - Это разворотная модель, которая возникает, когда после того, как цена упала к новым минимумам, она формирует бар медвежьего поглощения. Бар, следующий за этим баром медвежьего поглощения, разворачивается вверх и закрывается выше цены закрытия бара медвежьего поглощения. Если это происходит на 14-периодном минимуме, то это повышает надежность модели. Техника торговли состоит в том, чтобы идти в длинную сторону, когда цена продвигается выше максимума последнего бара формации. Минимум последнего бара используется в качестве уровня для размещения стоп-ордера.

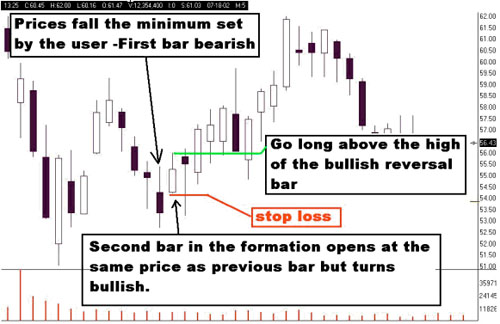

7. Бычий футболист - Эта разворотная модель возникает, когда первый бар формации является медвежьим баром. Второй бар открывается на том же самом уровне, что и первый бар, но двигается в противоположном направлении и закрывается как бычий разворотный бар. Методика торговли на этой модели заключается в том, чтобы идти в длинную сторону, когда цена продвигается выше максимума второго бара. Эта модель будет более эффективной, если оба бара не являются барами с узким диапазоном.

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 9618 -

- 9618 -