Игорь Николаев, финансовый директор ООО «Медико-фармацевтическая фирма «Аконит»»

Чтобы завоевать лояльность клиентов, компания увеличила величину месячной отгрузки продукции и срок ее оплаты. Это привело к росту дебиторской задолженности, а затем – и к снижению финансовой устойчивости. Как же следует фирме строить свою кредитную политику, чтобы добиться поставленных стратегических целей [1]?

Находясь на разных этапах развития, компании преследуют различные цели и придерживаются различных стратегических линий. Можно выделить три основные модели поведения:

- расширение рыночной ниши;

- удержание рыночной ниши;

- максимизация прибыли при минимальном риске.

Понятно, что чем более агрессивные цели ставит перед собой фирма, тем более активной будет ее финансовая политика. Кроме того, серьезное влияние на выбор политики оказывает уровень конкурентной борьбы на рынке. Но во всех случаях регулирование дебиторской задолженности, наравне с ценообразованием, будет ключевым механизмом управления сбытом. Причем рост доходности возможен как вследствие увеличения продаж, так и за счет ускорения оборачиваемости дебиторской задолженности. Первое будет происходить при либерализации кредитования, второму же будет способствовать ужесточение кредитной политики.

Приведем пример. Допустим, кредитная политика фирмы такова, что она отгружает клиентам на 100 000 рублей продукции в месяц, период инкассации дебиторской задолженности – две недели, а в среднем ее величина составляет порядка 50 000 рублей. Предположим, что было решено увеличить отгрузку, дав клиентам возможность оплачивать продукцию не через две недели, а через месяц. В результате этого возрастет оборот, вырастут складские остатки (если, конечно, параллельно не будет улучшена логистика), увеличится дебиторская задолженность.

Прирост активов вызовет соответствующий прирост пассивов. Будет ухудшена структура баланса и увеличены расходы на обслуживание кредитов и займов. Таким образом, финансовая устойчивость снижается, ликвидность, скорее всего, тоже. Как новая схема работы скажется на рентабельности, по крайней мере, неочевидно.

Получается, что есть факторы, которые свидетельствуют в пользу смягчения кредитной политики, а есть факторы, которые дают противоположный результат. Возникает вопрос: как определить ее наиболее эффективный вариант, формируемый с учетом как коммерческих, так и чисто финансовых факторов?

Как добиться роста маржи

Главной целью, которую преследует компания, является максимизация финансового результата. Он образуется как разница между закупочной и продажной ценой товаров с учетом переменных и постоянных расходов. Соотношение финансовых показателей при этом имеет следующий вид:

Продажная цена – Закупочная цена = Торговая наценка,

Торговая наценка – Переменные расходы = Маржа,

Маржа – Постоянные расходы = Валовая прибыль

Постоянные расходы не являются сферой ответственности сотрудников сбытовых подразделений. Поэтому, чтобы компания достигла наибольшей валовой прибыли, она должны стремиться к максимизации маржи, получаемой от сбытовой деятельности.

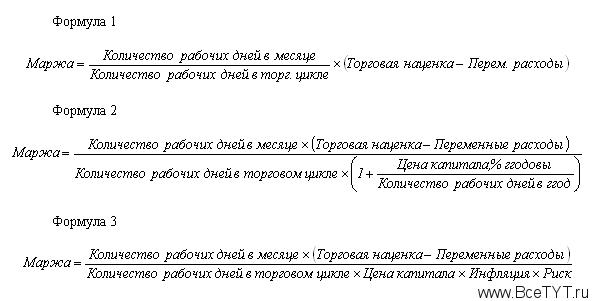

Маржа определяется на основе двух показателей: торговой наценки (как в абсолютном, так и в относительном исчислении) и периода оборачиваемости дебиторской задолженности (торгового цикла). Чтобы абстрагироваться от условий работы с различными покупателями, необходимо привести их к единому показателю – среднедневной марже. Этот показатель определяется как отношение валовой маржи за месяц к количеству рабочих дней в месяце [2]. Валовая же маржа считается по формуле 1.

Оптимальной является такая сбытовая политика, которая максимизирует величину среднедневной маржи, получаемой от покупателя, безотносительно к величине торгового цикла и торговой наценки. Проиллюстрируем сказанное несколькими примерами. Для простоты исключим из расчета переменные расходы.

Допустим, торговый цикл клиента составляет 25 рабочих дней, торговая наценка — 30 процентов, величина средней отгрузки – 100 000 рублей. Стоит ли увеличить торговый цикл до 32 дней, если наценка увеличится до 35 процентов при сохранении средней отгрузки?

Если в месяце 22 рабочих дня, валовая маржа по клиенту составляет:

Маржа 1 = 22 : 25 х (100 000 – 100 000 : 1,30) = 20 308 рублей.

Среднедневная маржа составит 20 308 / 22 = 923 рубля.

После увеличения торгового цикла и наценки валовая маржа составит:

Маржа 2 = 22 : 32 х (100 000 – 100 000 : 1,35) = 17 824 рубля.

Следовательно, среднедневная маржа составит 17 824 / 22 = 810 рублей, то есть снизится по сравнению с первоначальным вариантом. Поэтому, несмотря на то что торговая наценка увеличилась, растянувшийся торговый цикл приведет к тому, что деньги станут приходить в компанию медленнее. Это замедление оборачиваемости дебиторской задолженности перекроет выигрыш от увеличения цены.

Таким образом, при принятии решения об изменении финансовой политики необходимо ориентироваться на то, что среднедневная маржа в результате данной операции должна вырасти.

Учет цены капитала

Для финансирования торговой деятельности компании используют как собственный, так и заемный капитал. В обоих случаях цена капитала должна являться одним из критериев кредитной политики. Общее правило таково: эффективность (рентабельность) вложений в дебиторскую задолженность должна быть не ниже средневзвешенной цены капитала ( Weighed - Average Cost of Capital , WACC ). В противном случае рентабельность фирмы будет снижаться по мере роста коммерческого кредитования. Возможны два подхода к учету этого обстоятельства:

- включение затрат на капитал в общую сумму переменных расходов;

- дисконтирование формулы маржи по соответствующей ставке.

Второй подход более удобен и нагляден, поскольку позволяет в явном виде учесть стоимость капитала в формуле маржи. Порядок расчета валовой маржи за месяц примет следующий вид (см. формулу 2)

Дневная ставка дисконта будет считаться по формуле:

ДСД = (1 + (Цена капитала, % годовых) : (Количество рабочих дней в году)

К примеру, если ставка по кредиту составляет 15 процентов годовых в рублях, то исходя из 250 рабочих дней в году дневная ставка дисконта составит:

ДСД = 0,15 : 250 = 0,0006.

Таким образом, в знаменателе формулы маржи величину торгового цикла в днях необходимо домножить на 1,0006.

Инфляция и риск

При коммерческом кредитовании из виду часто упускается то очевидное обстоятельство, что денежные средства имеют склонность к обесценению с течением времени. Конечно, этот факт может быть незаметен при отсрочке платежа в пределах одной-двух недель. Однако при кредитовании свыше месяца фактор инфляции уже становится достаточно весомым, чтобы включить его в анализ.

Существует еще одно обстоятельство, которое может повлиять на принятие решения о предоставлении коммерческого кредита. Дело в том, что практически во всех случаях финансовые работники компании ассоциируют с дебиторами элемент риска. Причем этот риск увеличивается пропорционально продолжительности и объему предоставляемого покупателю кредита. Наравне с учетом влияния инфляции, принять во внимание этот фактор очень важно для выработки эффективной кредитной политики. Это позволит минимизировать потери от недобросовестного исполнения покупателями обязательств по оплате отгруженной им продукции.

Самым простым способом включения в анализ факторов инфляции и риска является модификация формулы 2. При этом сохраняется методика, использованная нами при учете фактора цены капитала, то есть в знаменатель формулы маржи добавляются дополнительные множители. Они корректируют результат на величину инфляции за период и вероятности неоплаты дебитором продукции. Окончательный вариант формулы, учитывающей все существенные факторы, будет иметь вид (см. формулу 3).

В данной статье мы рассмотрели основные подходы к формированию кредитной политики предприятия через управление дебиторской задолженностью. Были описаны некоторые численные методы, позволяющие математически ответить на вопрос о необходимости и целесообразности предоставления коммерческого кредита покупателям, а также определить его величину и иные существенные условия.

Вместе с тем, всегда следует помнить, что проблема кредитования покупателей является лишь частью более широкой задачи — выбора стратегической позиции фирмы на рынке, то есть определения приоритетов хозяйственной деятельности в рамках чётко очерченных целей и задач компании. Именно от избранной стратегии будет зависеть характер работы с дебиторами, кредитная политика организации и её подходы к управлению инвестициями в дебиторскую задолженность.

[1] Ранее «Консультант» уже затрагивал тему влияния величины дебиторской задолженности на финансовое состояние компании (№ 21 за 2005 год, стр. 41).

[2] Использование рабочих, а не календарных дней в формуле обусловлено тем, что их количество варьируется от месяца к месяцу. В связи с этим один и тот же уровень товарооборота в разные месяцы имеет для компании разную ценность. Этот фактор обязательно следует учитывать при оценке среднедневной маржи периода.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2995 -

- 2995 -