Ушаков Дмитрий,

заместитель генерального директора по финансам и экономике ФГУП "Машиностроительный завод им. Ф. Э. Дзержинского" (г. Пермь)

Особенно если речь идет о компаниях с четким разделением на крупных акционеров, заинтересованных в капитализации чистой прибыли, и миноритариев, цель которых - получение дивидендов "здесь и сейчас". Подобная ситуация чревата постоянными корпоративными конфликтами и может отрицательно повлиять на акционерное общество в целом, поэтому абсолютно необходимой представляется разработка прозрачного механизма определения, накопления и распределения дивидендов.

Дивидендная политика должна учитывать неотъемлемое право акционера на получение части чистой прибыли в виде дивидендов, основываться на сбалансированном учете интересов общества и его акционеров при определении размеров соответствующих выплат и быть направленной на повышение капитализации компании и ее инвестиционной привлекательности.

Формирование дивидендного фонда

Законодательство позволяет принимать решение о выплате дивидендов либо один раз в год, либо по итогам каждого квартала отчетного года. Максимально полная реализация права акционеров на получение дивидендов предполагает использование второго варианта. Это особенно важно для компаний, которые в силу особенностей своего бизнеса получают чистую прибыль в особо крупных размерах и за короткие промежутки времени.

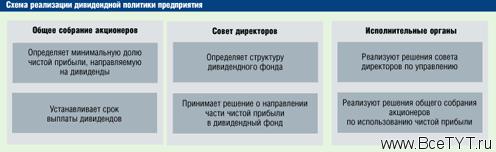

Для того чтобы учет формирования, накопления и расходования дивидендов был прозрачным, целесообразно создать дивидендный фонд, общая схема управления которым приведена на рисунке. Этот фонд может быть реализован как физически (например, в виде отдельного расчетного счета предприятия), так и в виде учетной единицы. Последний подход является более гибким, поскольку дает возможность применять средства дивидендного фонда в процессе его накопления наиболее выгодным для акционеров способом - от использования в оборотном капитале предприятия до размещения в краткосрочных депозитах. В любом случае обособленный учет дивидендного фонда, с одной стороны, позволяет акционерам осуществлять непрерывный контроль за средствами, предназначенными для выплаты дивидендов. С другой стороны, исполнительные органы могут постоянно оценивать степень ликвидности дивидендного фонда - возможность обратить активы в денежную форму и осуществить выплату дивидендов акционерам.

Акционеры, являясь в данном случае выгодоприобретателями, устанавливают минимальный размер дивидендного фонда, сроки и порядок его распределения. Формально этот механизм закрепляется в положении о дивидендной политике общества, утверждаемом общим собранием акционеров. Однако, учитывая положения Закона "Об акционерных обществах" (речь идет о праве совета директоров устанавливать рекомендуемый размер выплат) и отсутствие у акционеров механизма непосредственного и постоянного мониторинга дивидендного фонда, функцию управления им целесообразно передать совету директоров, который в этом случае сможет не только оценивать рекомендуемый размер дивидендов по формальным признакам, но и реально участвовать в формировании фонда. Исполнительная дирекция будет осуществлять функцию управляющего фондом, действующего строго в соответствии с решениями совета директоров.

Недостатки традиционного способа

При реализации механизма акционерных выплат следует учитывать еще один существенный момент. В соответствии с ФЗ "Об АО" размер чистой прибыли не может превышать сумму чистой прибыли, полученную предприятием за отчетный период и определяемую по правилам бухгалтерского учета, который в настоящее время более приспособлен для функций налогового агентирования, нежели для целей финансового анализа. Предприятие, например, может за отчетный период повысить оборачиваемость средств за счет снижения рентабельности деятельности (уменьшение цен при неизменном уровне затрат).

При этом валовой размер чистой прибыли останется на том же уровне, а потребность в оборотных средствах сократится, вследствие чего часть оборотного капитала из запасов и дебиторской задолженности превратится в деньги на расчетном счете. В соответствии с действующим законодательством о компаниях и современными правилами бухгалтерского учета размер дивидендов в этой ситуации все равно будет ограничен суммой чистой прибыли. Однако с точки зрения финансового анализа у предприятия возникнет излишняя ликвидность.

В отсутствие желания либо возможности нарастить оборот за счет высвобожденных средств или выгодно инвестировать их самым правильным решением стала бы выплата этих денег акционерам в виде дивидендов, однако законом подобная процедура запрещена. В результате возникает классическая проблема. С одной стороны, работа исполнительной дирекции оценивается с точки зрения того, каких финансовых показателей ей удается достичь, и в этом смысле она заинтересована в том, чтобы оборотный капитал "работал" максимально эффективно.

С другой стороны, возникающая излишняя ликвидность порождает упреки со стороны акционеров и фондовых аналитиков в том, что менеджеры не способны эффективно использовать (инвестировать) высвобожденные средства. В итоге исполнительная дирекция, как правило, принимает решение о повторном замораживании этих средств либо в запасах (например, снижая цену закупки за счет предоплат), либо в дебиторской задолженности (стимулируя сбыт). То есть все возвращается на круги своя, причем акционеры не получают потенциальные дивиденды.

Не менее редки обратные случаи, когда согласно бухгалтерской отчетности предприятие получает огромную чистую прибыль, но при этом бывает не в состоянии выплатить даже часть дивидендов, поскольку практически вся прибыль сосредоточена в наименее ликвидной части оборотного капитала, например в запасах готовой продукции на складе, которая не находит сбыта (худший вариант). В этом случае решение о выплате дивидендов, основанное на оценке формальных признаков (бухгалтерской отчетности), приводит к тому, что предприятие вынуждено прибегать к краткосрочному заимствованию средств.

Приведенные примеры показывают, что, во-первых, чистая прибыль, рассчитанная по правилам бухгалтерского учета, и чистый денежный поток к распределению не являются тождественными понятиями. И, во-вторых, если совет директоров не управляет чистой прибылью, это может привести к полному несоответствию формальных показателей реальной степени ликвидности, что ставит под удар само право акционера на получение дивидендов. Таким образом, реализация механизма управления чистой прибылью является фактором снижения риска владения акциями предприятия в части получения его владельцами причитающихся им выплат. При этом основными параметрами оценки состояния дивидендного фонда должны стать соответствие его размера минимальной установленной акционерами величине и степень ликвидности ценных бумаг фонда.

Объем средств

Итак, чтобы управлять дивидендным фондом, совет директоров должен иметь некие целевые ориентиры. В частности, необходимо определить минимально допустимый объем средств фонда. Сделать это, оперируя абсолютными показателями, сложно - гораздо удобнее установить наименьшее значение в процентах от суммы чистой прибыли, полученной предприятием за отчетный период.

Реализация этого положения закрепляется и осуществляется следующим образом. В нормативной базе следует зафиксировать, что совет директоров собирается ежемесячно; при этом акционерное общество устанавливает, что дивиденды должны составлять не менее 25% от чистой прибыли по итогам года, и тогда совет директоров на очередном собрании сможет принять решение о том, чтобы не менее 25% чистой прибыли, полученной по итогам месяца, было сохранено в дивидендном фонде. Вместе с тем совет директоров может увеличить размер данного показателя по итогам месяца, если видит такую возможность, или сократить его, если предприятию требуются дополнительные денежные средства на определенный период. В последнем случае исполнительная дирекция должна предложить способы возмещения недовложенных в дивидендный фонд средств, а совет директоров - оценить степень реалистичности этих предложений.

Подобный подход исключает вероятность возникновения проблем с излишней ликвидностью, поскольку совет директоров всегда сможет адсорбировать ее в дивидендный фонд и обеспечить выплаты в размере не менее заданного. В случае же благоприятной рыночной конъюнктуры и удачных действий менеджмента фактический объем средств в данном фонде может превысить минимально установленный. Кроме того, принимая в конце отчетного периода решение о величине выплат, совет директоров будет ориентироваться уже не на формальные показатели, а на размер реально сформированного дивидендного фонда.

Ликвидность

Не менее важный аспект - управление ликвидностью дивидендного фонда, т. е. возможностью его превращения в деньги с последующей выплатой дивидендов в установленное время. Таким образом, целевым показателем ликвидности является срок выплаты дивидендов (со дня принятия соответствующего решения). Чем меньше этот срок, тем выше должна быть ликвидность фонда. Однако, как известно, наиболее ликвидные активы одновременно являются наименее доходными. В определенные периоды времени активы в наиболее ликвидной форме - денежных средствах - могут быть даже убыточными из-за курсовых рисков. Таким образом, при размещении средств дивидендного фонда совет директоров должен оценивать такие показатели вложений, как ликвидность, доходность и риски. Для промышленных предприятий существуют три основных направления вложений (по возрастанию ликвидности):

- запасы и дебиторская задолженность, связанные с основной деятельностью;

- краткосрочные депозиты и аналогичные финансовые вложения;

- денежные средства на расчетном счете (в том числе обособленном).

Конечно, указанный перечень не является исчерпывающим. Акционеры и/или совет директоров могут сформировать иную структуру направлений использования средств дивидендного фонда. Например, их можно инвестировать в фондовый рынок при помощи управляющей компании. Однако в этом случае встает вопрос: если альтернативные направления вложений дают большую доходность при сопоставимом уровне риска, то зачем акционер покупал ценные бумаги данного предприятия? Или наоборот: если основная деятельность предприятия приносит большую доходность при сопоставимом риске, то зачем инвестировать средства дивидендного фонда в другие направления? Единственный возможный ответ - для диверсификации вложений.

Заключение

Реализовав на практике механизм формирования и использования дивидендного фонда, совет директоров сможет определить наиболее разумный с финансовой точки зрения размер дивидендов и обеспечить их своевременную выплату.

Таким образом, процедура осуществления выплат формально соответствует положениям Закона "Об акционерных обществах". Если акционерами изначально были установлены целевые показатели минимального размера дивидендного фонда и сроков выплаты дивидендов, то совету директоров будет достаточно просто исполнить возложенную на него обязанность по определению рекомендации о размере выплат в соответствии с реальными показателями сформированного дивидендного фонда. Далее совет директоров и акционеры должны действовать в соответствии с утвержденным законом регламентом.

Столь детальная проработка процедур формирования и распоряжения дивидендным фондом обусловлена тем, что действующее законодательство не содержит подобных норм. В результате формально закрепленное за акционерами право распоряжаться чистой прибылью фактически может быть реализовано только по истечении отчетного периода - в момент принятия решения о размерах и сроках выплаты дивидендов. Однако в этом случае рекомендация совета директоров определяется размером и составом чистой прибыли, а также тем, как ею управляла исполнительная дирекция. Поскольку последняя, как правило, не ориентирована на максимизацию выплат, то и размер дивидендов в итоге оказывается достаточно низким. Следовательно, данная ситуация должна регулироваться внутренними правилами корпоративного управления.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 11565 -

- 11565 -