Заметим, что приведенные в обзоре схемы не являются чем-то новым. Скорее, наоборот, в последнее время применяются все реже. Некоторые и вовсе устарели в силу изменения законодательства. Например, популярная в прошлом страховая схема экономии на ЕСН и НДФЛ, когда работники получали зарплату под видом ежемесячных выплат по договорам добровольного страхования жизни. О раскрытии этой схемы отрапортовала ИФНС № 15.

В этой стандартной ситуации и способы доказательств были незамысловатые. В другом же случае налоговики применили весьма неординарный прием – опросили сторонние организации о том, сколько в проверяемой компании могло бы работать человек и на основе этих данных доначислили налоги.

А были ли работники?

Инспекторы МИФНС № 49 посчитали, что казино недоплатило почти 1,3 млн рублей ЕСН и взносов на ОПС, а все потому, что в компании, по расчетам налоговиков, должно было работать в четыре раза больше людей, чем официально числилось. В казино в разные периоды было зарегистрировано 15-20 игровых столов. По документам компании общее число сотрудников, обслуживавших это оборудование, варьировалось от 16 до 35 человек. Из пояснений, полученных от других казино, следовало: за смену для организации игры на одном столе необходимо 2-4 человека. Путем нехитрых арифметических вычислений налоговики пришли к неожиданному для компании выводу: обслуживать 15-20 игровых столов должны 80-120 человек (с учетом времени отдыха и отпусков крупье). И доначислили налог (видимо исходя из средней зарплаты «недостающих» работников).

Вероятно, инспекторы даже и мысли не допускали, что игровые столы могли работать не одновременно, да и правила по обслуживанию посетителей в игорных заведениях могут различаться. Вряд ли ошибемся, если предположим, что проверяющие так и не установили имена этих виртуальных сотрудников, как впрочем, и сам факт осуществления им неофициальных выплат. По крайней мере, в обзоре об этом ни слова не сказано.

Необоснованная выгода на службе налоговиков

Ряд упомянутых в документе схем – яркие примеры того, как налоговики трактуют в свою пользу постановление Пленума Высшего арбитражного суда РФ от 12.10.06 № 53 о необоснованной налоговой выгоде. Так, ИФНС № 17 отчиталась о том, что пресекла схему неправомерного возмещения экспортного НДС. При этом налоговики не привели в обзоре прямых доказательств незаконности действий компании. Указанные ими обстоятельства, как-то «общая недобросовестность контрагентов», являются лишь косвенными подтверждениями необоснованной выгоды.

Другой пример. Инспекторы из ИФНС № 31 установили: проверяемая компания (лизингодатель) зарегистрирована по массовому адресу и незадолго до момента совершения лизинговой сделки, все участники сделки – взаимозависимые компании, расчеты между ними проводились через один банк. То есть опять-таки обнаружили косвенные доказательства, перечисленные в постановлении Пленума ВАС № 53. Но вывод был однозначный: поскольку компания показала убыток, значит, экономического смысла в ее деятельности нет. А единственная цель создания – минимизация налоговых платежей.

Ни одного свидетельства того, что хоть один суд подержал инспекторов в их выводах, в документе, разумеется, нет.

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

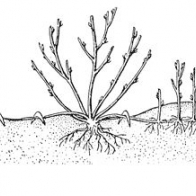

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 2592 -

- 2592 -