тел. Моб. (095) 728-82-40, 8-916-613-0053

E-mail: fomicheval@mail.ru /

Работая над составлением годовой отчетности, даже самый опытный бухгалтер может обнаружить ошибку, допущенную в минувшем году. Например, неверно отражена та или иная хозяйственная операция, неверно рассчитана налоговая база.

Рассмотрим, как грамотно исправить огрехи в бухгалтерском учете и налоговой отчетности, чтобы свести к минимуму негативные последствия. Для наглядности порядок исправления ошибок мы представили в таблицах.

Таблица 1

Порядок исправление ошибок в бухгалтерском учете

| Дата выявления ошибки | Какой датой внести исправления | Ситуация |

| Ошибка, относящаяся к текущему периоду, выявлена до окончания отчетного года | Исправительные записи вносятся в том месяце, когда выявлено неправильное отражение хозяйственных операций (п. 11 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных приказом Минфина России от 22.07.03 № 67н, далее – Указаний). | Допущенная в сентябре 2003 года ошибка выявлена в ноябре того же года. На основании бухгалтерской справки в ноябре сделана корректирующая проводка. Поскольку бухгалтерская отчетность составляется нарастающим итогом с начала года, искажение данных отчетности за III квартал устранено при подготовке годовой бухгалтерской отчетности. |

| Ошибка, относящаяся к текущему периоду, выявлена после окончания отчетного года, но до утверждения бухгалтерской отчетности | Исправительные записи вносятся декабрем года, за который составляется бухгалтерская отчетность (п. 11 Указаний). | В апреле 2004 года, до утверждения собранием акционеров бухгалтерской отчетности за 2003 год, обнаружена ошибка, относящаяся к минувшему году. Корректирующая проводка на основании бухгалтерской справки сделана на 31 декабря 2003 года. |

| Ошибка, относящаяся к отчетному году, выявлена после утверждения в установленном порядке годовой бухгалтерской отчетности | Исправления в бухгалтерский учет и в бухгалтерскую отчетность не вносятся (п. 11 Указаний). Ошибки, допущенные в прошлых годах, рассматриваются как прибыль или убыток прошлых лет, выявленные в отчетном году и отражаются в составе внереализационных доходов или расходов (п. 8 ПБУ 9/99 «Доходы организации», п. 12 ПБУ 10/99 «Расходы организации»). | В мае 2004 года, после утверждения и представления бухгалтерской отчетности за 2003 год выявлена излишне начисленная сумма амортизации. На эту сумму в мае сделана запись: Дебет 02 Кредит 91-1. (Данная ошибка привела к неверному исчислению налога на имущество и налога на прибыль организации. Порядок исправления ошибок по налогам смотрите таблицу 2). |

Таблица 2

Внесение исправлений в налоговые декларации

| К чему привела ошибка | Возможные последствия | Период внесения исправлений |

| Ошибка привела к переплате налога | Если ошибка привела к переплате налога,

то, подав заявление и исправительную декларацию, организация может

воспользоваться своим правом на зачет или возврат излишне уплаченной суммы

налога. Процедуры зачета и возврата налога прописаны в статье 78 Налогового

кодекса. Санкций за излишнюю уплату сумм налога кодекс не предусматривает. |

Исправления нужно внести в

налоговую декларацию за тот период, когда совершена ошибка. Это относится и к

тем налогам, которые исчисляются нарастающим итогам с начала года: налог на

прибыль, налог на имущество, ЕСН и т.д. Пункт 1 статьи 54 НК РФ предусматривает,

что при обнаружении ошибок в исчислении налоговой базы, относящихся к прошлым

налоговым (отчетным) периодам, пересчет налоговых обязательств производится в

периоде совершения ошибки. Например, в декабре 2003 года бухгалтер обнаружил,

что в налоговой декларации за 9 месяцев 2003 года неверно исчислил налоговую

базу по налогу на прибыль. И хотя, налог на прибыль считается нарастающим итогом

с начала года, организации требуется подать уточненную декларацию за 9

месяцев. Если период совершения ошибки определить невозможно, организация должна скорректировать налоговые обязательства отчетного периода, в котором выявлены ошибки. Например, по результатам проводимой в декабре годовой инвентаризации выявлено неоприходованное основное средство. Поскольку точно период его поступления определить невозможно, стоимость основного средства учитывается в налоговой декларации за 2003 год. В целях налогообложения прибыли доходы или убытки прошлых лет, выявленные в отчетном (налоговом) периоде, включаются в состав внереализационных доходов или расходов (п. 10 ст. 250, подп. 1 п. 2 ст. 265 НК РФ). |

| Ошибка привела к занижению налоговой базы | Обнаружив ошибку, повлекшую занижение налоговой базы, организации нужно доплатить налог и пени (если срок уплаты налога истек) и подать исправительную налоговую декларацию за период совершения ошибки. Если огрехи будут исправлены до того, как налоговый инспектор обнаружит ошибку, либо до того, как организация узнает о назначении выездной налоговой проверки, штрафа не будет (п. 4 ст. 81 НК РФ). | |

| Ошибка в налоговой декларации не исказила налоговые обязательства | Как правило, к ошибкам, не повлиявшим на

сумму налога, относится неверное заполнение налоговой декларации. Если такая ошибка не повлекла недоплаты налога, санкции за неверное заполнение налоговой декларации не применяются. |

Опубликовано в "Учет. Налоги.

Право." № 1/2004

Статья получена: Клерк.Ру

Противовирусные препараты: за и против

Противовирусные препараты: за и против Добро пожаловать в Армению. Знакомство с Арменией

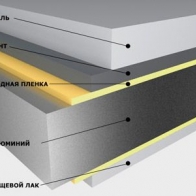

Добро пожаловать в Армению. Знакомство с Арменией Крыша из сэндвич панелей для индивидуального строительства

Крыша из сэндвич панелей для индивидуального строительства Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан

Возможно ли отменить договор купли-продажи квартиры, если он был уже подписан Как выбрать блеск для губ

Как выбрать блеск для губ Чего боятся мужчины

Чего боятся мужчины Как побороть страх перед неизвестностью

Как побороть страх перед неизвестностью Газон на участке своими руками

Газон на участке своими руками Как правильно стирать шторы

Как правильно стирать шторы Как просто бросить курить

Как просто бросить курить

- 1814 -

- 1814 -